※当記事はアフィリエイト広告を含みます。

マンションを購入する際には、住宅ローンを利用する人がほとんどです。しかし、住宅ローンの返済だけでなく、忘れてはならないのが固定資産税です。

これからマンションの購入を検討している人は固定資産税の税額を把握し、家計を圧迫しない程度に資金計画を立てましょう。

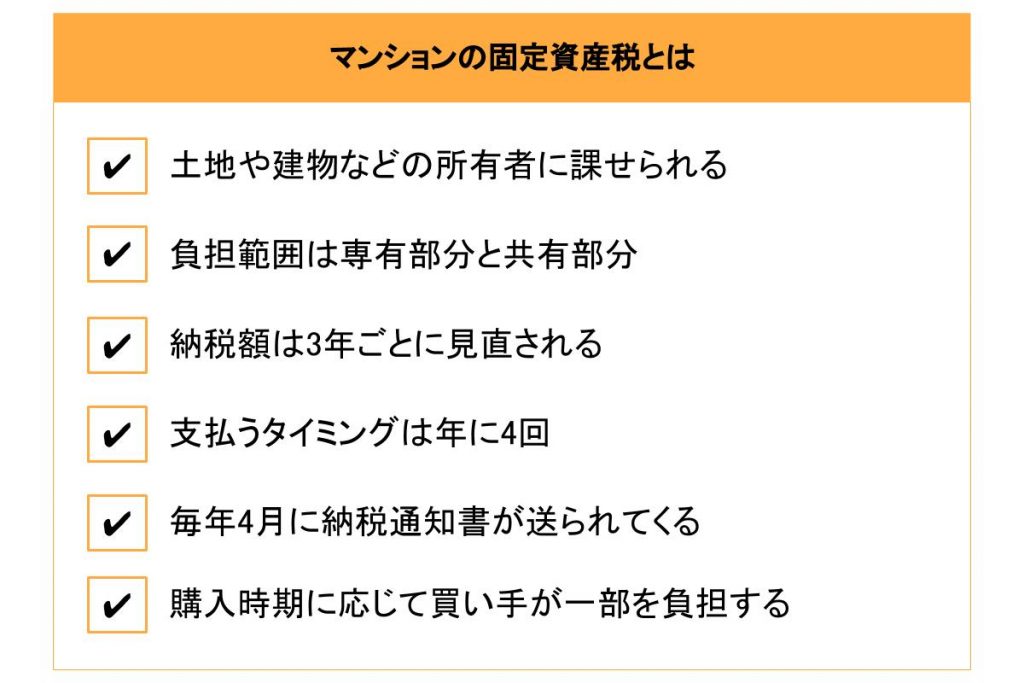

マンションの固定資産税とは

固定資産税の税額は、固定資産税評価額に応じて高くなるため、新築物件や高く評価された路線価付近にあるマンションを所有していると、税額が高いのではないかと不安になりがちです。まずは、この章を読んでマンションの固定資産税について理解を深めていきましょう。

土地や建物などの所有者に課せられる

固定資産税は土地や建物といった固定資産に対して毎年課せられる税金のことで、各自治体が徴収する地方税に区分されています。そのためマンションを購入すると、所有している限り毎年課税されます。

固定資産税の税額は、マンションの所有者に対して毎年4月ごろに送られてくる納税通知書で通知されます。この時期は自動車税の納税通知書が届くタイミングと重なるため、税金の出費が大きくなる可能性があります。

費用が準備できず、納付期限までに支払いできないといった事態を回避するためにも、前もって資金を準備しておくと安心です。

都市計画税とは

都市計画税とは「市街化区域内」に土地や建物を所有している人に課せられる税金です。一部のエリアでは都市計画事業や土地区画整理事業に利用することを目的として固定資産税と合わせて徴収される地方税です。

都市計画税は固定資産税と同様に、税額は固定資産税評価額に一定の税率を乗じて算出されます。なお、国で定められた税率は0.3%が上限となっており、その税率は各自治体によって異なります。

負担範囲は専有部分と共有部分

固定資産税は不動産ごとに課せられるため、戸建ての場合は土地と建物の双方が課税対象となります。

一方でマンションは、居住部分である専有部分だけでなく、ロビーや階段、廊下といった共有部分、そしてマンションが建っている敷地についても固定資産税の負担範囲となっています。

マンションの共有部分や敷地面積は、専有部分の面積に応じて、全戸数で除して算出される仕組みとなっています。

専有部分は全て同じ面積とは限らないため、共有部分の負担範囲は専有部分の面積に応じて異なってきます

納税額は3年ごとに見直される

多くの自治体では、固定資産税評価額を3年に1度の頻度で見直しています。

これは適正な時価を基に課税することで、税負担の不平等を減らすことが目的とされています。しかし、土地の固定資産税評価額は路線価をベースとして定められているため、見直されてもほとんど変化はありません。

一方で建物の場合、築年数に応じて資産価値が変化する減価償却があるため、築年数を経るごとに固定資産税評価額が下がるのが一般的です。福岡県福岡市の場合、2015年度(平成27年度)や2018年度(平成30年度)といった3の倍数に該当する年度が見直し時期に定められています。

支払うタイミングは年に4回

固定資産税は、毎年1月1日時点での不動産所有者に対して課せられます。

納付期限は原則として4月、7月、12月、翌年の2月の年4回に分けられており、一度にまとめて納付する方法も選択できる場合があります。ただし、固定資産税は地方税に区分されているため、各自治体によって期日が異なるケースもあるので注意が必要です。

例えば、大阪府大阪市や福岡県福岡市の場合、原則通り4月、7月、12月、翌年の2月の年4回に定められています。広島県安芸高田市の場合、6月、8月、10月、翌年の1月が支払うタイミングとなっています。

毎年4月に納税通知書が送られてくる

固定資産税の納税通知書は、自治体からマンション所有者宛てに毎年4月ごろを目安として郵送されます。居住中のマンションはもちろんのこと、投資マンションの所有者にも納税通知書が送付されます。

地方税法第364条第9項に、納税通知書は遅くても納期期限の10日前までに交付しなければならないと定められているため、第1期の納期期限前にあたる4月ごろに通知されています。

納税通知書にはコンビニや銀行などで利用できる振込用紙が貼付されているため、紛失しないように注意が必要です。紛失した場合は、各自治体の税事務所に申し出ることで再発行できます。

なお、この時期までに納税通知書が届かない場合も同様に、各自治体の税事務所に問い合わせてみましょう。

期限が過ぎると、振込用紙が使えなくなっている場合がありますので、各自治体の窓口に相談する必要があります。短期間でしたらそのまま納めることができますが、期限をかなり過ぎてしまうと、延滞金(利子税)がかかることもありますので注意しましょう。

購入時期に応じて買い手が一部を負担する

固定資産税は、毎年1月1日時点の不動産所有者に対して課せられる仕組みとなっています。そのため1月1日を過ぎてマンションを売却した場合、買い手が1年分の固定資産税を負担しなければなりません。

しかし、売却時期によっては売り手と買い手に不公平が生じるため、マンションを売買した場合は購入時期に応じて買い手が一部を負担するのが一般的です。

売買した日に基づいて日割り計算するケースがほとんどで、不動産会社に仲介を依頼している場合は不動産会社が計算を請け負ってくれます。

固定資産税の計算方法

固定資産税は、固定資産税評価額に一定の税率を乗じて計算できます。ここでは計算方法を紹介しますが、自分で計算するのは難しいので、参考程度にとどめておきましょう。

計算式の解説

固定資産税は、地方税に区分されるため自治体によって税額は若干異なりますが、国は標準税率を1.4%に設定しているため、次のような計算式になります。

- 固定資産税の計算式

- 固定資産税評価額×1.4%

ただし、税率は自治体によって異なるため、公式ホームページなどで正確な税率を確認するようにしましょう。固定資産税と同時に都市計画税が課せられる地域の場合、固定資産税の税額1.4%と都市計画税の税額0.3%を合わせて1.7%を乗じて算出できます。

土地の固定資産税評価額を求めるには

固定資産税は、固定資産税評価額を基に算出される仕組みとなっていますが、土地と建物では固定資産税評価額の評価方法が異なります。

土地の場合は、路線価を基に評価されており、次のように路線価に土地面積と補正率を乗じて算出されます。

- 固定資産税評価額(土地)の計算式

- 路線価×土地面積(平方メートル)×補正率

路線価は、国税庁が毎年7月1日に公表する1平方メートルあたりの標準価格で、一般財団法人資産評価システム研究センターの公式ホームページで公開されている「全国地価マップ」で調べられます。

参考:一般財団法人資産評価システム研究センター「全国地価マップ」

建物の固定資産税評価額を求めるには

建物の固定資産税評価額は、土地のように路線価を基に評価されるのではなく、次のように再構築価格を基に評価される仕組みとなっています。なぜなら、建物の場合は築年数に応じた減価償却があるからです。

- 固定資産税評価額(建物)

- 再建築価格×経年減価補正率

土地の固定資産税評価額と同様に、建物の固定資産税評価額は3年に1度の頻度で見直しされています。

なお、減価補正率は経年減点補正率によって全国一律で決まっています。

不動産の売却を検討している方は、おおよその価格を知るために、まずは固定資産税評価額を調べてみませんか?この記事では、固定資産税評価額の基礎知識や調べ方をはじめ、一度に複数の不動産会社から見積もりを取ることができる一括査定サービスをご紹介します。

都市計画税を求めるには

一部のエリアでは、固定資産税と同時に都市計画税が徴収されます。

都市計画税は、次のように固定資産税評価額に一定の税率を乗じて算出されます。都市計画税の最高税率は国によって0.3%と定めており、各自治体によって税率が異なります。

- 都市計画税

- 固定資産税評価額×0.3%

不動産会社に問い合わせる

例えば、広島県廿日市市の場合の税率は0.2%、京都府乙訓郡大山崎町の税率は0.1%となっており、エリアによって差が生じることがわかります。

マンションを購入する場合、不動産会社を介して手続きを進めていくのが一般的です。

購入した年の固定資産税は、時期に応じて買い手と売り手で折半するため、売買契約を交わさなければ税額はわからないと考えがちです。

しかし、売りに出されている中古マンションならば、固定資産税の通知書があるはずですから、売主や仲介業者に問い合わせれば教えてもらえます。

不動産会社には、不動産の専門的な知識を有した宅地建物取引士が在籍していることが多いため、固定資産税だけでなく、売買契約書に貼付する印紙税の税額も聞いておくと安心です。

売りに出されている中古マンションならば、固定資産税の通知書があるはずですから、売主や仲介業者に問い合わせれば教えてもらうことが可能です。

マンションの固定資産税の軽減措置は

固定資産税に設けられている軽減措置についてご紹介します。軽減措置を受けるには一定の要件を満たす必要があります。

土地の減税措置

固定資産税に設けられている軽減措置は、物件種別ごとに設けられているため、土地と建物で要件は異なります。土地の場合、軽減措置の適用を受けるためには、建物を建てるための土地でなければなりません。

したがって、居住目的で住宅を建てる場合は適用対象となり、駐車場として土地活用する場合は対象外となります。さらに次のように一定の面積に応じて、軽減割合が異なります。

- 200平方メートル以下の部分:固定資産税評価額が6分の1に軽減

- 200平方メートルを超える部分:固定資産税評価額が3分の1に軽減

建物の減税措置

土地と異なり、建物に対する軽減措置は複雑です。適用対象となる要件は多く、一つでも要件を満たしていないと対象外となります。

建物の減税措置を受けるための条件

新築マンションの場合、建物の固定資産税に対する軽減措置は、次の要件を全て満たさなければなりません。

- 2020年(平成32年=令和2年)3月31日までに新築されている

- 店舗と併用する住宅の場合、居住部分が建物の半分以上を占めている

- 居住部分は床面積が50~280平方メートル

これらの要件を満たした上で、床面積が120平方メートルまでの部分は、固定資産税評価額が2分の1に軽減されます。

建物の減税措置に関する注意点

固定資産税に関わらず、税金の軽減措置には一定の期間に限定されています。そのため建物の固定資産税に対する軽減措置は永久に続くのではなく、購入から5年間に限定されているので注意が必要です。

ただし、耐震性や耐久性に優れた長期優良住宅として認定された場合、適用期間は7年間に延長されます。長期優良住宅は戸建てしか認定されないというイメージが強いかもしれませんが、一定の基準を満たせばマンションも長期優良住宅として認定されます。

都市計画税の減税措置

固定資産税と同様に、都市計画税に対しても軽減措置が設けられています。ただし、軽減措置が適用されるのは土地に限られているので注意が必要です。都市計画税の軽減措置に対する要件は、次の通りです。

- 200平方メートル以下の部分:固定資産税評価額が3分の1に軽減

- 200平方メートルを超える部分:固定資産税評価額の3分の2に軽減

このように建物と土地といった物件種別によって軽減措置の対象が異なり、要件によって軽減される税率が異なります。

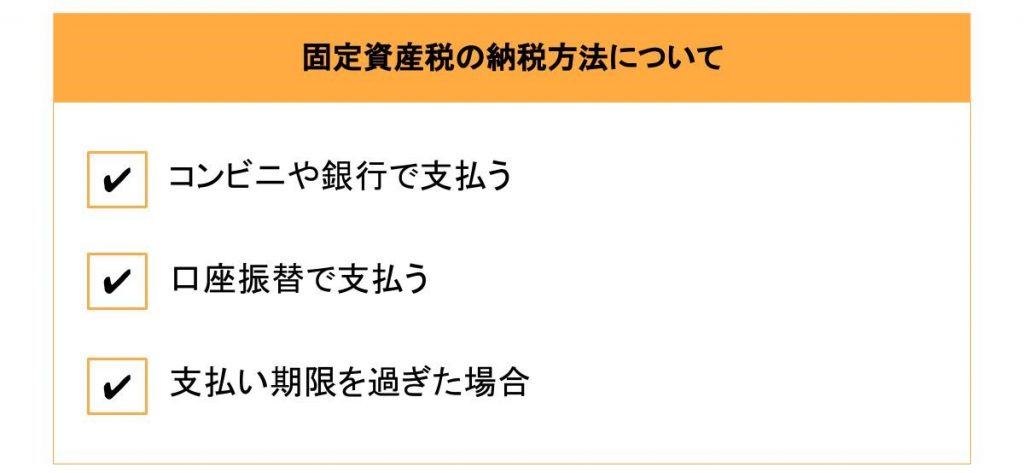

固定資産税の納税方法について

固定資産税の税額は、毎年送付される納税通知書で確認できます。納税方法は各自治体の窓口だけでなく、時代と共にさまざまな方法が選択できます。ただし、納付期限を過ぎるとペナルティが課せられるので注意が必要です。

コンビニや銀行で支払う

水道やガスなどの公共料金と同様に、固定資産税は振込用紙を使ってコンビニや銀行で支払えます。前述したように、固定資産税は1年分を一括払いする方法と4期に分けて支払う方法が選択できます。

納税通知書と共に送付される振込用紙は5枚綴りで、1枚目が一括払い用、2枚目以降は分割払い用となっています。コンビニや銀行では、この振込用紙を持参することで固定資産税を支払えます。

コンビニや銀行で支払う場合、クレジットカード決済に対応していない自治体もあり、クレジットカード決済できたとしても決済手数料がかかるので注意が必要です。また、自治体によっては電子マネーに対応しているケースもあります。

クレジットカードで税金を支払う場合、通常の支払いと同様に各社のポイントが付与されるものの、決済手数料の金額によってはマイナスになるケースもあるため、どちらがお得かを自身で見極めるとよいです。

口座振替で支払う

固定資産税を最寄りのコンビニや銀行で支払えるのは便利ですが、口座振替を利用すると期日までに自動で引き落とされるので手間がかかりません。口座振替の場合、最初は口座番号などを記入する手続きが必要です。

しかし、忙しい合間を縫ってコンビニや銀行に走る必要はなく、納付期限に遅れることがないので安心です。口座振替は住民税や所得税の徴収でも用いられていることが多く、ほとんどの自治体が税金の支払い方法として導入しています。

支払い期限を過ぎた場合

固定資産税の納税通知書が送付されるのは毎年4月で、この時期は新学期や新年度が始めるタイミングと重なります。そのため、忙しさのあまり納税を忘れてしまうこともあるかもしれません。

しかし、納付期限を過ぎた場合、ペナルティとして最大14.6%の延滞税が課せられるので注意が必要です。

支払いが難しい場合は、各自治体の窓口で相談すると猶予してくれる場合があります。

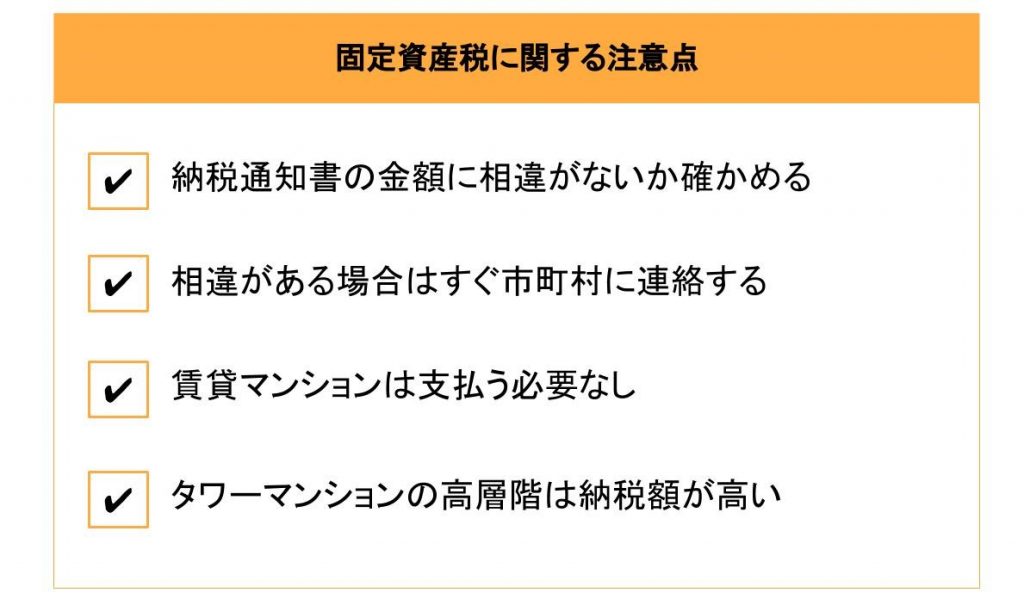

マンションの固定資産税に関する注意点

マンションを所有している限り、固定資産税を毎年支払う義務が生じます。納税通知書に記載された税額を納付期限までにきちんと支払うことは当然ですが、次のような点に注意するようにしましょう。

納税通知書の金額に相違がないか確かめる

マンションの固定資産税は市区町村役場が算出し、各所有者に税額が通知される仕組みとなっています。しかし、ミスがある場合もあるため、納税通知書に記載された税額が正しいかどうか確認することが大切です。

例えば総務省が公表した2012年度(平成24年度)の「固定資産税及び都市計画税に係る税額修正の状況調査結果」によると、2009年(平成21年)以降の3年間において税額修正したケースが1件以上あった自治体は97%に及ぶことがわかっています。

この結果を見ると、各自治体で算出される固定資産税の税額にミスがある可能性も少なからずあることがわかります。2019年8月には、山形県上山市が固定資産税と都市計画税に課税ミスがあったことを公表しています。

これは個人名義と共有名義の不動産を個別に算出しなければならないところを合算してしまったことが原因だと考えられています。

このように固定資産税をはじめとする税金の過払いは身近に起こる可能性があるため、自治体の窓口、税理士の無料相談などをしてみるのもひとつの方法です。

相違がある場合はすぐ市町村に連絡する

納税通知書に記載された税額と自身の計算に相違がある場合、すぐに市区町村役場に連絡しましょう。特に軽減措置の適用対象となる場合、きちんと税率が軽減されているかどうか確認することが大切です。

市区町村役場のチェックでミスが発覚した場合は各納税者に通知されますが、そうでない場合は納税者自身が指摘しなければミスが発覚しにくいと言えます。

市区町村役場に連絡後、税額が間違っているにも関わらず修正されない場合、行政に対して審査請求が行えます。審査請求には期限が設けられており、納税通知書の交付から3カ月以内です。

審査の結果、固定資産税に過払いがあったと認められた場合、5年以内に還付請求を行えば過払い分が戻ります。還付請求は5年以内と猶予はあるものの、審査請求は3カ月以内と短期間であるため、納税通知書が届いたら早めにチェックしておきましょう。

賃貸マンションは支払う必要なし

マンションを所有していると毎年固定資産税の納税義務が生じますが、賃貸マンションを借りて居住している場合は、固定資産税の納税義務はありません。

賃貸マンションの場合、物件の所有者に対して固定資産税が請求されるため、居住者は1円も支払う必要はありません。

ただし、投資目的でマンションを購入し、賃貸物件として貸し出している場合は、固定資産税の納税義務が生じるので注意が必要です。

タワーマンションの高層階は納税額が高い

タワーマンションは1971年に東京の麻布十番駅にほど近いエリアに初めて登場し、現在に至るまで高い人気を誇っています。特に眺望が良い高層階の人気は高く、共有施設として居住者専用のトレーニングジムやバーを設けた物件が続々と登場しています。

人気が劣らないタワーマンションですが、階数によって固定資産税の税額が異なることをご存知でしょうか。20階建て以上や高さ60メートル以上のタワーマンションの場合、高層階になるほど需要が高まることから、税額が高くなる傾向にあります。

これは、以前の区分所有による税額が高層階になるほど資産価値が高くなるのに、固定資産税は下層階と同じであったため、階層間による不平等をなくすことを目的に、2017年度(平成29年度)に税制改正されたという経緯があります。

ただし、2017年4月以降に建てられたタワーマンションが対象となっているため、2017年3月以前に建てられたタワーマンションは従来通りの税額となります。

失敗しないマンション売却のコツを宅建士監修のもとご紹介します。売却の流れや高値で売れる可能性が上がるタイミングや税金、手数料などマンションを売る際に誰もが気になるポイントをわかりやすくまとめました。

マンションの購入時には固定資産税を考慮しよう

マンションを購入する際には購入費用だけでなく、月々に支払う修繕積立金や管理費が必要です。それに加えて毎年固定資産税を支払わなければならないため、きちんと資金計画を立てた上で購入することをおすすめします。

何とか住宅ローンが契約できたとしても、月々の返済や維持費が家計を圧迫する金額になると、快適なマンションライフは実現しにくいと言えるでしょう。

固定資産税に軽減措置が設けられているように、住宅ローンにも最長13年間の軽減措置(住宅借入金等特別控除)が設けられています。軽減措置を上手く活用して、少しでも負担を減らしましょう。

固定資産税の基礎知識から、固定資産税の納期の調べ方や、納期が過ぎた場合の対処法を解説しています。固定資産税の納期が分からないから調べたい、過ぎたらどうなるか知りたいという方におすすめです。また固定資産税の計算方法についても解説しています。