※当記事はアフィリエイト広告を含みます。

土地や住宅といった不動産を売却する際には、不動産会社による査定を基に売り出し価格を設定します。売り出し価格を高く設定し過ぎるとなかなか買い手が現れないという事態に陥りますし、低く設定し過ぎると売り手が損をするということにもなりかねません。

相場に見合った売却を進めていくためには、不動産のおおよその相場を把握しておくことが大切です。相場を把握する指標は複数ありますが、その一つとして「路線価」が挙げられます。路線価は路線(道路)に面する標準的な宅地の1平方メートル当たりの価額のことで、「相続税路線価」と「固定資産税路線価」の2種類に分類されています。

固定資産税路線価とは

「固定資産税路線価」とはその名前の通り、固定資産税を算出する際に用いられる不動産の価値を表す固定資産税評価額の指標となる路線価を定めたものです。路線価は永久に固定された価格ではなく、一定頻度で見直されています。

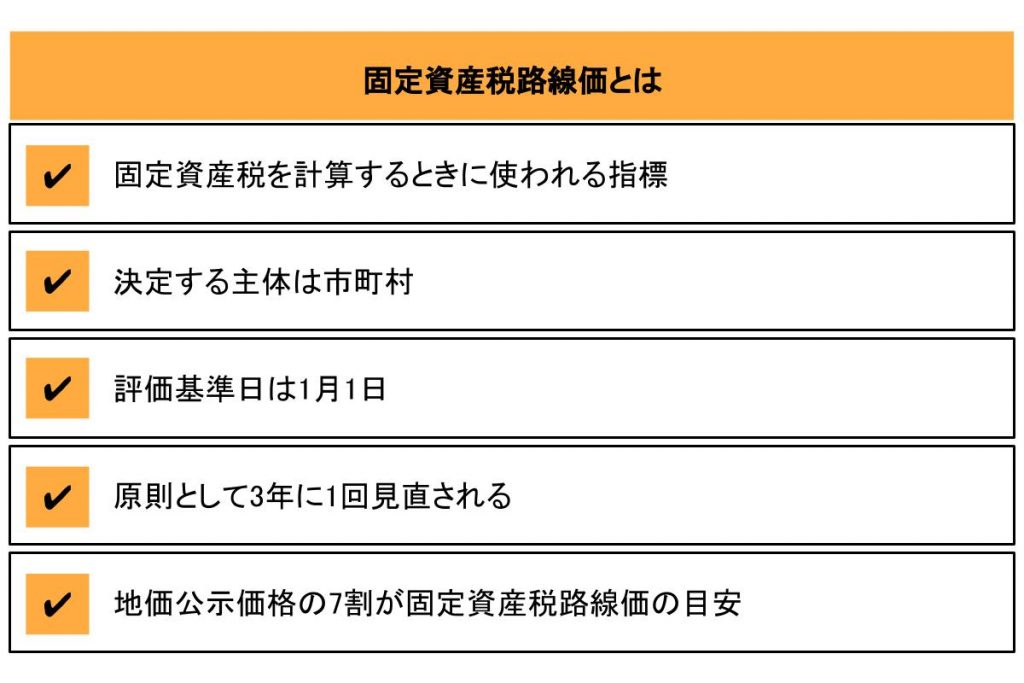

固定資産税を計算するときに使われる指標

土地や住宅といった不動産を所有している場合、所有者に対して毎年課せられるのが「固定資産税」です。固定資産税は、固定資産税路線価を基に算出されています。

固定資産税路線価の「路線価」とは、道路に面した標準的な宅地の1平方メートルあたりの土地の価格を示しています。それぞれの宅地の価格は、路線価を基準として奥行き・間口・形状といった宅地の状況に応じて評価される仕組みとなっています。

そのため、同じエリアにある土地でも状況によって価格に違いが生じます。路線価は固定資産税路線価だけでなく、相続税路線価の2種類があり、次のように税金の種類に応じて使い分けられています。

- 固定資産税路線価:固定資産税、都市計画税、不動産取得税、登録免許税

- 相続税路線価:相続税、贈与税

単に「路線価」という言葉で使われている場合は、相続税路線価を示すのが一般的です。

決定する主体は市町村

固定資産税路線価と相続税路線価は同じ「路線価」という言葉が用いられているものの、固定資産税は各市町村が徴収する地方税、相続性は国が徴収する国税という異なる位置づけです。

そのため、固定資産税路線価は各市町村が主体で決定され、相続税路線価は国税庁や税務署といった国が主体で決定されています。

ただし、東京23区内は各市町村単位ではなく、東京都が固定資産税路線価を決定しています。

評価基準日は1月1日

固定資産税路線価と相続税路線価の評価基準日は、共に毎年1月1日時点と定められています。固定資産税の課税主体となっている各市町村(東京23区内は東京都)は、固定資産税路線価を基に土地や住宅といった不動産の価値を表す固定資産税評価額を算出します。

固定資産税路線価は7月1日に国税庁が発表します。

原則として3年に1回見直される

固定資産税路線価は一度評価された価格が永久に用いられるわけではなく、原則として3年に1度の頻度で見直されています。なぜなら、商業施設の建設や地方都市の再開発、大きなイベントなどが地価に影響するからです。

例えば、2020年には2020年に行われる国際競技大会が1964年以来56年ぶりの開催が決定しており、開催エリアを中心にマンションの建設や新駅の新設などが相次いでいることが挙げられます。

そのため国税庁が公表した2018年の路線価によると、都内における路線価の平均上昇率は4.0%アップしていることがわかっています。ただし、土地の価格が下落した場合は、見直しの年を待たずに下落修正が行われるケースもあります。

<b>2020年に行われる国際競技大会開催前においては、確かに東京の地価が上昇しているといえます。巷では2020年に行われる国際競技大会終了後に不動産の価格が下がると言われていますが、実際にどのような動きになるのかは、蓋を開けてみないことにはわからないというのが正直なところです</b>

例えば2011年に発生した東日本大震災後には、震災の影響を考慮した調整率が2011年11月に発表されています。下落修正の調整率は状況に応じてさまざまですが、特に土地の価格変動が大きい都市部では下落修正の頻度が高いのが現状です。

地価公示価格の7割が固定資産税路線価の目安

固定資産税路線価は、地価公示価格が目安となります。地価公示価格は固定資産税路線価と同様に、土地を評価する際の指標となる価格のことを指しています。

地価公示価格は、国土交通省土地鑑定委員会が主体となり、毎年1月1日時点を評価基準日と定めています。固定資産税路線価は地価公示価格の7割が目安と言われているため、地価公示価格がわかれば容易におおよその固定資産税路線価を把握することができます。

一方で相続税路線価の場合、地価公示価格の8割が目安と言われており、割合が若干異なるので注意が必要です。

固定資産税路線価図の調べ方・読み方

固定資産税路線価は、各エリアの路線価を示した路線価図から調べることができます。ただし、路線価図の読み方は複雑なため、予め読み方を知っておくと安心です。

路線価図の調べ方

固定資産税路線価を知りたい場合、まずは路線価図を手に入れる必要があります。路線価図は道路がある各市町村の課税担当課に出向いて路線価図を閲覧、または各市町村の公式ホームページでも閲覧できます。なお、東京23区内は各市町村ではなく東京都主税局が管轄となっています。

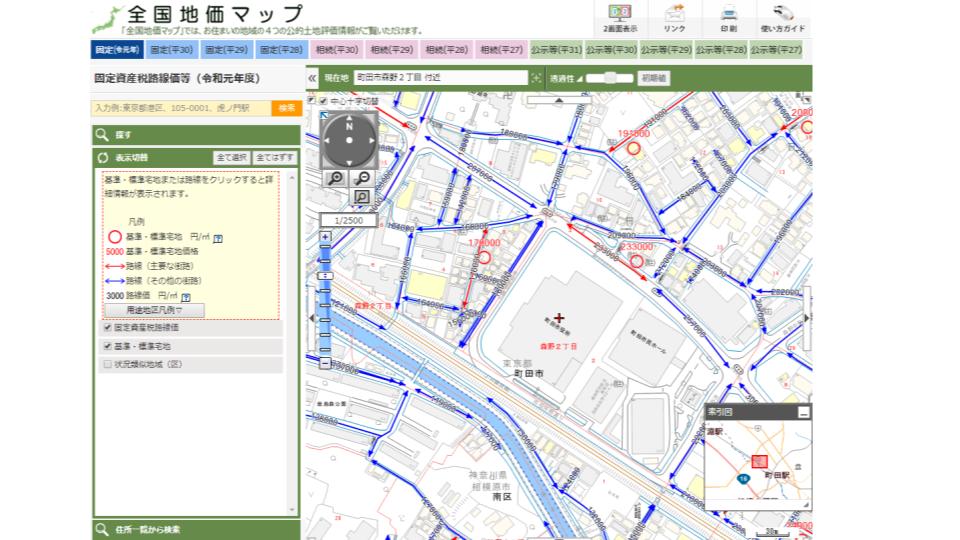

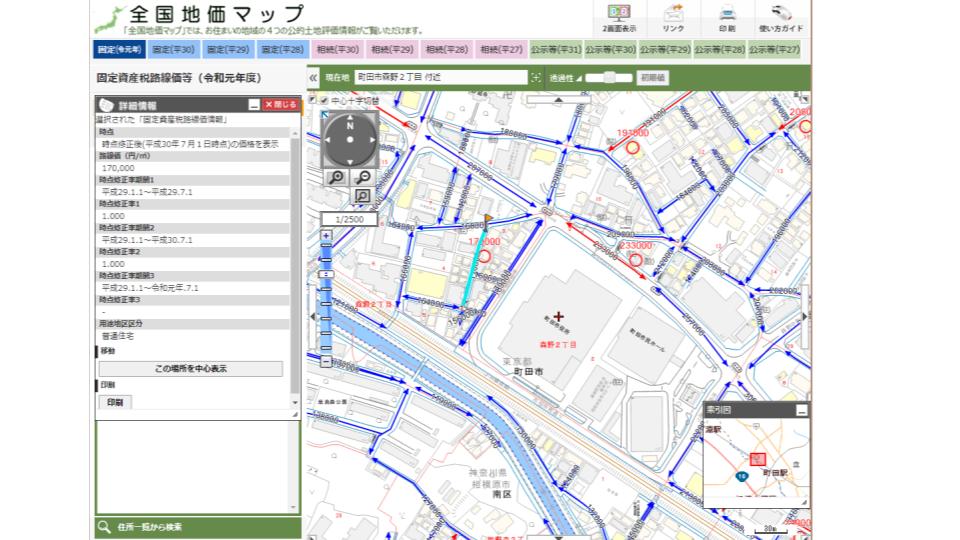

各市町村の課税担当課や公式ホームページで路線価図を閲覧する方法の他に、一般財団法人資産評価システム研究センターの公式ホームページ「全国地価マップ」でも路線価図が閲覧できます。

各市町村の課税担当課などに出向く場合、閲覧可能なのは平日の受付時間内となっています。

路線価図の読み方

路線価図は地図に沿って調べたいエリアまで簡単に辿りつけても、主要道路に数値が記載されているだけなので読み方がわからない場合があるかもしれません。ここでは、一般財団法人資産評価システム研究センターの「全国地価マップ」を用いた路線価図の読み方を紹介していくので参考にしてみてください。

目的の路線を探す

まず「全国地価マップ」にアクセスし、トップページ上の中央あたりに表示されている「固定資産税路線価等」、「相続税路線価」、「地価公示・地価調査」の中から「固定資産税路線価等」を選んでクリックします。

次に位置選択ページに移り、郵便番号・住所、目標物(駅名等)、住所一覧、地図の4項目から目的の路線を探します。

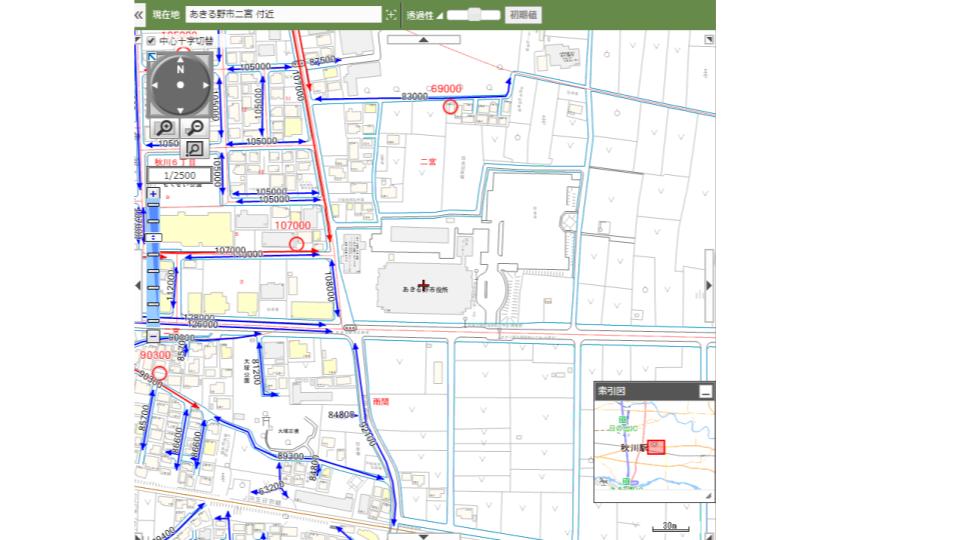

例えば地図で東京都あきる野市を表示させたい場合、地図上の東京都をクリックすると次のように詳細な市町村が表示されます。

ここからあきる野市をクリックすると、あきる野市役所付近の地図と共に路線価が表示されます。

調べたい年の路線価図に切替える

目的の路線に辿りついたら、地図の上部にある切り替えボタンをクリックし、調べたい年の路線価図に切り替えます。現在の全国地価マップでは、平成28年から令和元年までの4年間が調べられます。

例えば2019年の固定資産税路線図を閲覧したい場合は、「固定(令和元)」ボタンをクリックします。

同時に相続税路線価や地価公示・地価調査を調べたい場合は、切り替えボタンをクリックすることで表示できます。

目的の路線の路線価を調べる

次に、目的の路線の路線価を調べます。地図の左側に表示される「表示切替」内の「固定資産税路線価」のチェックボックスにチェックを入れ、固定資産税路線価を表示させます。

地図上に表示される赤色の矢印が主要な街路、青色の矢印がその他の街路を示しています。矢印の中央にある黒色の数字がその路線の路線価を示し、目的の路線の矢印を地図上でクリックすると、吹き出しに詳細情報が表示されます。

目的の路線の時点修正率を調べる

固定資産税路線価の見直しが3年に1度の頻度で行われるため、固定資産税評価額を計算する際に、その間の地価変動を時点修正率を用いて修正する必要があります。

時点修正率とその期間は、目的の路線の矢印を地図上でクリックすると、吹き出しに表示された詳細情報に示されます。なお、全国地価マップの詳しい使い方は、「使い方ガイド」で確認できます。

一般財団法人資産評価システム研究センター 全国地価マップ「使い方ガイド」

固定資産税路線価を使った土地の相場の計算方法

土地の売却を検討している場合、相場よりも低い価格で売却してしまうといった事態を回避するために、予め土地の相場を把握しておくことが大切です。固定資産税路線価を利用すれば、次のような方法で相場を計算できます。

固定資産税評価額の計算方法

固定資産税路線価を利用して土地の相場を知りたい場合、次のような計算式で土地の相場の目安となる固定資産税評価額が算出できます。

| 固定資産税評価額=1平方メートルあたりの固定資産税路線価×面積 |

この計算式に当てはめるには、まずは1平方メートルあたりの固定資産税路線価を求める必要があり、次のような計算式で算出します。

| 1平方メートルあたりの固定資産税路線価=固定資産税路線価×時点修正率 |

1平方メートルあたりの固定資産税路線価が算出できたら、最初に示した計算式に当てはめて固定資産税評価額を算出します。

土地の価格相場の計算方法

固定資産税路線価<公示地価<実勢地価(実際に取り引きされている価格)となっています。公示地価を1とすると、固定資産税路線価(0.7)<公示地価(1)<実勢地価(1~1.2)です。

よって、固定資産税路線価から実勢地価(実際に売買されるであろう価格)を算出するには、固定資産税路線価÷0.7×1~1.2 という式になります。

より実勢価格に近い相場をつかむには不動産会社に査定を依頼

固定資産税路線価や地価公示価格などを利用すると、大まかな土地の価格相場を把握できます。しかし、土地の価格相場はあくまでも目安であるため、実際に取引される際の価格「実勢価格」との差がどうしても生じてしまいます。

より実勢価格に近い相場をつかむには、不動産会社に査定を依頼することをおすすめします。なぜなら、不動産会社の査定では、立地条件や物件の状態などの様々な項目が考慮されるからです。

不動産会社に査定を依頼する際には、複数の業者に同時に査定を依頼できる一括査定サイトが便利です。一括査定サイトは数多くありますが、その中でも「イエイ」の利用をおすすめします。

2007年に誕生した「イエイ」は、一括査定サイトとして10年を超える実績があり、これまでに400万人以上の利用実績を誇っています。提携している不動産会社は1,700社を超え、独自の審査基準をクリアしたクリーンな業者ばかりなので安心です。

これから土地の売却を検討している人は、ぜひ一括査定サイトの「イエイ」を利用し、相場に見合った売却を目指しましょう。

<b>あまりたくさんの不動産会社に査定を依頼しても大変ですので、3社から多くても5、6社ぐらいが適当かと思います。可能であれば、大手不動産会社と地域密着型の中小不動産会社に査定を依頼して比較してみると、それぞれの特徴がわかってよいかもしれません。不動産会社の特徴は様々です。きちんと対応してくれる不動産会社を選ぶことは大切なことですが、やり取りや相談がしやすいかどうかも、依頼するかどうかを決める上で重要な確認ポイントだと言えます。</b>