※当記事はアフィリエイト広告を含みます。

金利が住宅ローンの借り換えについて分かりやすく解説します。

借り換えをした方が良い、またはしないほうが良いパターンについて紹介する他、住宅ローン借り換えをした場合のシミュレーションや借り換え事例についてもご紹介します。

これから住宅ローン借り換えを検討している方は、ぜひ参考にしてください。

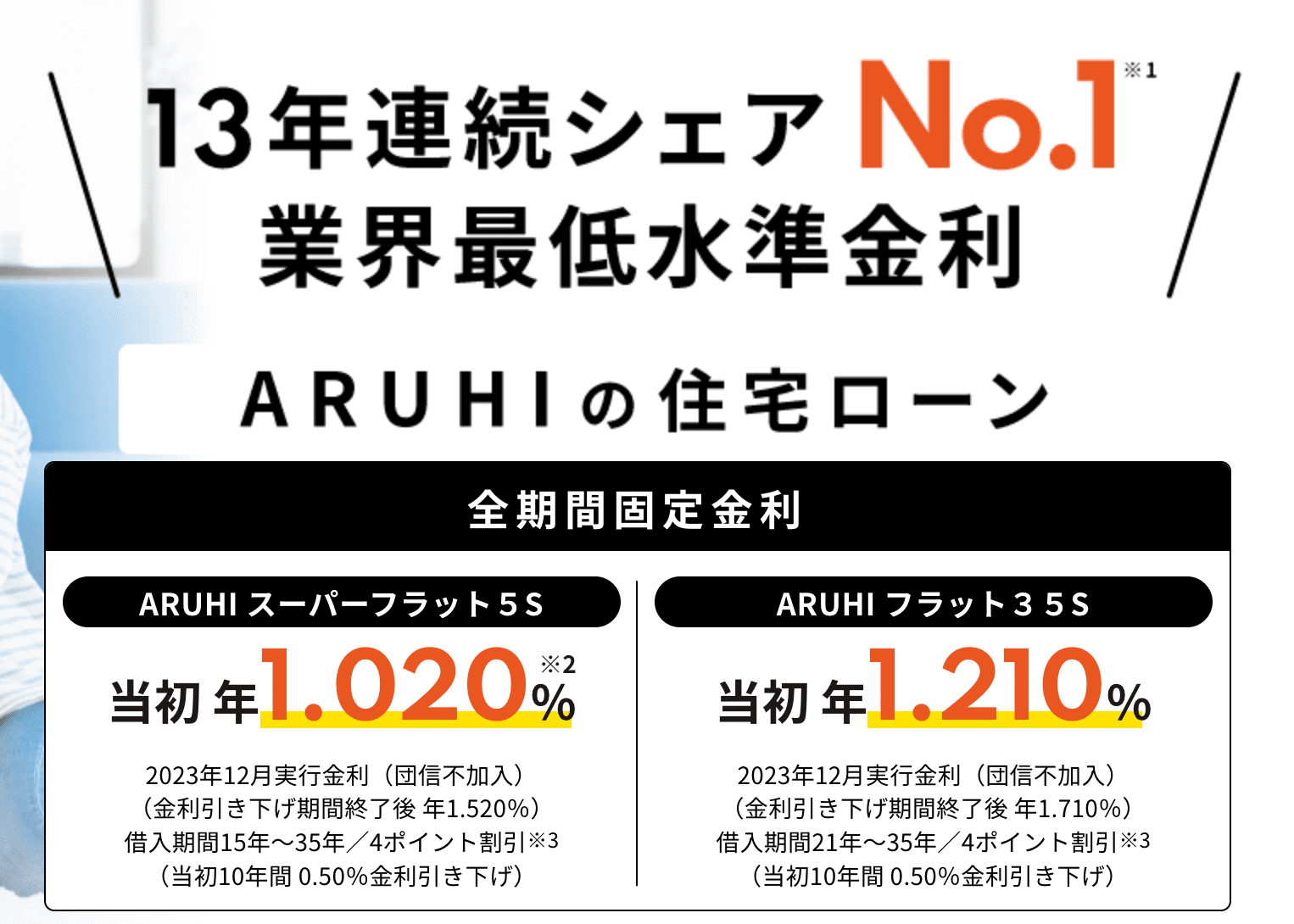

フラット35を利用するなら!

【頭金なしでも申し込みできる】

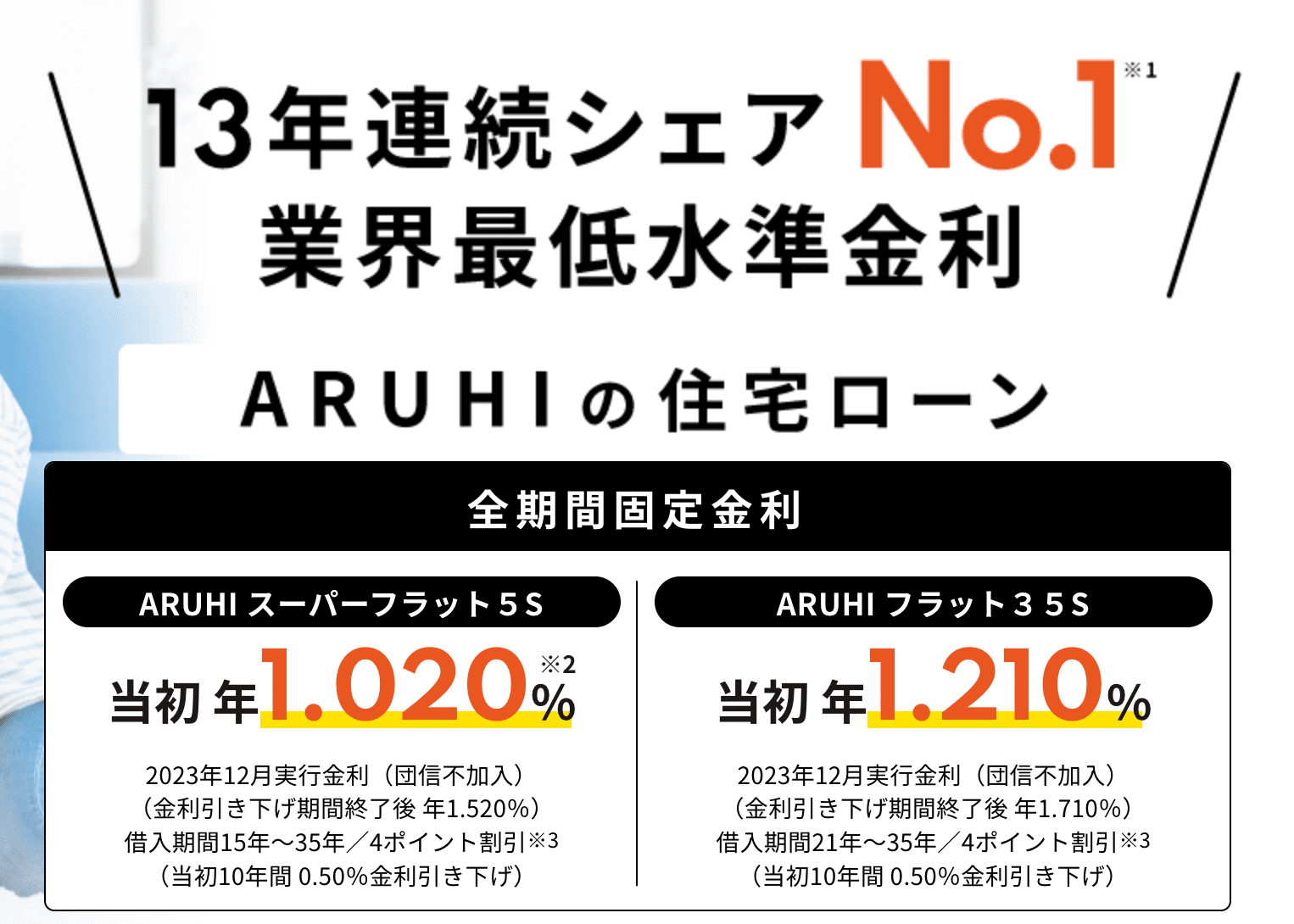

住宅ローン選びで迷っているのであれば、ARUHIの住宅ローンを検討してみてはいかがでしょうか。フラット35で14年連続シェアNo.1の実績があるため、あなたに適している固定金利の住宅ローンを提案してくれます。さらに条件を満たすことができれば頭金なしで諸費用なども一部借入できるので、初期費用を抑えたい方にとっておすすめです。

※2010年度-2023年度統計、取り扱い全金融機関のうち借り換えを含む【フラット35】実行件数(2024年3月末現在、ARUHI調べ)

住宅ローン借り換えのタイミング

もし住宅ローンの借り換えをするのなら、どのタイミングでするのが良いのでしょうか?

借り換えをするかどうかは、資産状況や時期などを加味して決める必要があります。

ここでは、借り換えをした方が良いパターン、逆に借り換えをしないほうが良いパターンの両方をご紹介します。

これから住宅ローンの借り換えを検討している方はぜひ参考にしてください。

住宅ローン借り換えをした方が良いパターン

最初にご紹介するのは、住宅ローン借り換えをした方が良いパターンです。

金利やライフスタイルの変化などが、借り換えを検討するタイミングとなりそうです。

金利などの条件が良い金融機関が見つかった

現在利用している住宅ローンよりも金利が低かったり、団体信用生命保険の保障内容が充実していたりするなど、条件の良い金融機関があるのなら住宅ローンの借り換えを検討しましょう。

ただし、単純に表面上の金利が安いからといって借り換えをすぐに決断してはいけません。

現行の住宅ローン解約にいかかる手数料などのコストを加味した借り換えシミュレーションをして、メリットが得られそうだと判断した段階で借り換えを決断することです。

固定金利期間が終了する

住宅ローンの中には「固定金利選択型」という、契約時に設定期間中は金利が優遇されるタイプがあります。

固定金利選択型は当初の設定期間が終わると優遇金利がなくなったり縮小されるたりするため、契約時よりも世間の金利相場が下がっていたとしても不利な金利で契約続行という事態に陥りかねません。

たとえば、10年間1.5%の固定金利で契約して返済を続けていた場合、10年経過時点で金融機関から金利引き上げの通知が届き返済額が増えることがあります。

こうした通知が届いたタイミングも、住宅ローン借り換えを検討するのによいでしょう。

変動金利の見直しのタイミングが来ている

設定期間中は金利が変わらない「固定金利」に対して、5年ごとに返済額の見直しが行われるのが「変動金利型」の住宅ローンです。

5年間経過時に金利が上がっていれば返済額が増え、逆に下がっていれば返済額が減少する旨の通知が金融機関から届きます。

通知された次の5年間の返済額が大きく上がるようなら、他の住宅ローンへ借り換えた方がお得なのではないかと検討を始めるべきです。

住宅以外のローンを組むタイミング

住宅ローン以外のローンを組むなら、先に金利が低い住宅ローンへ借り換えをしておいた方が審査に通りやすくなります。

ローンの審査は申請者の年収以外に住宅ローンやその他ローンの返済額を加味して行われます。

そのため、新たに車やリフォームのローンを組む前に金利が低い住宅ローンへ借り換えをしておくことで、審査に通りやすくなるのです。

転職・人事異動の可能性がある

金融機関による住宅ローンの審査では、収入およびローンの借り入れ状況を総合的に見て判断が下されます。

そのため、転職や人事異動による夜勤・残業の減少によって収入が低下すると審査越智となってしまう可能性があるのです。

また、金融機関によっては転職すると一定期間審査が通らない場合もあるので、転職の予定があるなら、事前に住宅ローン借り換えを検討するとよいです。

既に転職をした場合は、一定期間後に住宅ローン借り換えの審査を受けることをおすすめします。

健康状態が良好である

住宅ローンで借り入れをする際には、団体信用生命保険への加入が必須となることがほとんどです。

つまり、健康状態が悪いと団体信用生命保険に加入できずに、住宅ローンの借り換えができないことにも繋がりかねません。

そのため、借り換えは健康状態が良好なうちにしておくことをおすすめします。

なお、過去に病気の治療を受けていて借り換えの申し込みができなくても、一定期間が経過すれば申し込みできるようになることもあります。

住宅ローン借り換えをしない方が良いパターン

次に、住宅ローンの借り換えをしないほうがよいパターンについて、ご紹介します。

該当する場合は、そもそも借り換えが不可能であるパターンと、時期が不適切なパターンの2種類があります。後者の場合は、しばらく待って適切なタイミングで借り換えを行いましょう。

同じ金融機関での住宅ローン借り換えは不可

住宅ローンを借り入れている金融機関で契約当初よりも金利が低い住宅ローンが提供されていたとしても、借り換えは原則できません。

金利を下げるために借り換えをしたいのなら、別の金融機関への借り換えをすることです。

健康状態に不安がある場合

住宅ローンの借り換えの際には、再度の団体信用生命保険への申し込みが必要になり、健康状態の審査が行われます。

団体信用生命保険の審査に落ちてしまうと借り換えができなくなってしまうので、健康状態に不安がある場合は改善してから借り換えを申し込んだ方が確実です。

収入が減っている

住宅ローン借り換えでは金融機関による審査が行われますが、年収に占める年間返済額の割合である「返済比率」も審査項目の1つです。

返済比率の目安は年収の30~35%程度のため、転職や職種変更で収入が減っている場合、返済比率の審査に通らないために借り換えができないことがあるのです。

起業・転職したばかりである

上述の通り、審査では返済比率などの収入面をチェックされます。起業や転職したばかりだと安定した収入が継続して続かない可能性があるとみなされ、審査落ちする可能性があるのです。

起業したての方は事業が軌道に乗るまで借り換えを待った方が良いですし、会社員の方は1~2年経過してから申し込んだ方が良いです。

過去に住宅ローンの延滞履歴がある場合

住宅ローンや他のローンで延滞の履歴がある場合は、住宅ローン借り換えの審査に通過できない可能性が高くなります。

もしも延滞したことがあるのなら、借り換え自体を諦めるか、延滞履歴があっても通過できる金融機関を探すのがおすすめです。

住宅ローン借り換え先の選び方

住宅ローンの借り換えをする金融機関を選ぶ際には、どのような点を重視するべきなのでしょうか?

ここでは、住宅ローンの借り換え先の選び方を解説します。

金利で選ぶ

もっとも一般的なのは、住宅ローン金利の低さで選ぶことです。

住宅ローンの金利は金融機関ごとに異なります。各金融機関を比較してまずは低い金利のところを選びましょう。

金利のタイプで選ぶ

借り換える際に、金利のタイプを変えるのも1つの方法です。

借り換え後に金利が上昇すると予想しているのなら「全期間固定金利」を選択肢して金利上昇リスクに備えるとよいですし、一定期間だけ金利上昇リスクを避けたいのであれば、特定の期間中だけ固定金利を選択すれば、毎月の返済金額を固定させられます。

自らのライフスタイルによってどの金利タイプを選ぶとよいのか、情報収集をしっかりしておきましょう。

事務手数料で比較する

住宅ローンを契約する上で金融機関に支払う事務取扱手数料の金額も借り換え先を選ぶうえで考慮しなくてはいけません。

金利が低い金融機関でも、事務取扱手数料が高いケースもあります。金利と手数料、両方を加味して支払額を抑えられるかどうかを考えましょう。

審査基準で選ぶ

住宅ローンの借り換え時には新規で審査を受けることになりますが、審査基準も金融機関によって大きく異なります。

中には上場企業の社員や公務員でないと通りづらい金融機関もあるため、自らの収入や属性によって申し込む借り換え先金融機関を考えるというのも1つの選択肢です。

団体信用生命保険(団信)の内容や保険料で選ぶ

住宅ローンを借り換える際には、借り換え先の金融機関で団体信用生命保険に加入することになるのですが、それぞれの団体信用生命保険で保障の範囲や保険料は異なります。

万が一ケガや病気で働けなくなった際にどの程度の保障が受けられるのか、内容をよく吟味した上で充実した保障を受けられる金融機関を選ぶのもおすすめの選び方です。

借り換えにおすすめする住宅ローン

住宅ローンの借り換えを利用を決断した場合、どこの住宅ローンへ借り換えるかは悩ましいです。ここでは、借り換えにおすすめな住宅ローンをご紹介します。

各社で金利も違えば審査基準も違いますので、1社で審査落ちしても、他社では通過することもあるものです。ご自身の収入や就業状況なども考慮して、ベストな金融機関を選択してください。

ARUHI住宅ローン

ARUHIは審査に保証人や職歴が関係ない、という大きな特長を持っている金融機関です。

気になるのは金利ですが、ほとんどのコースで1.0%以下という低金利であり、その点も問題ありません。

また、ARUHIでは収入合算にも対応しており、申込者本人だけで収入が少なくても親や子、配偶者の年収も合算して、借入限度額を増やすことができるのです。

なお、ARUHIのローン審査項目は、以下の通りです。

- 年齢

- 申し込み時の年齢が70歳未満、完済時の年齢が80歳まで

- 国籍

- 日本国籍、または永住権を持っている

- 年収

- 年収基準は公表なし

三菱UFJ銀行住宅ローン

日本を代表する銀行である三菱UFJ銀行が提供している住宅ローンで、大手の安心感を得たい方にはおすすめの住宅ローンです。

店頭でじっくり相談したい方はもちろん、WEB上で手続きを完結させたい方向けのメニューも充実しています。

サイト上で期間中同じ金利が続く「ずーっと固定金利」コースや、国内外の情勢によって変動する金利の恩恵を受けられる変動金利コースなどの、幅広い住宅ローンから選んで審査まで終わらせられるので、大手の安心感とWEBのスピード感の両方を兼ね備えているといえます。

ただし、大手グループだけあって審査は厳しいと言われているため、収入に不安がある方には向きません。

なお、審査項目は以下の通りです。

- 年収

- 借入可能な最低年収は200万円

- 勤続年数

- 1年以上

- 信用力

- Web審査による信用情報チェックを実施

auじぶん銀行 住宅ローン

ネットバンクのauじぶん銀行が提供している住宅ローンです。

大手の住宅ローンでは正社員や公務員でなければ審査に通らないこともありますが、auじぶん銀行では、契約・派遣社員や年金受給者でも審査に通るケースが多くあります。

また、物件の担保評価額以上の金額への借り換えもできるので、不動産価値が下落しても借り換えできるのもauじぶん銀行住宅ローンの大きな特長です。

住信SBIネット銀行

住信SBIネット銀行の住宅ローンの魅力は、金利の低さと充実の保障にあります。

借り換えの金利は2022年6月時点の変動金利で0.398%という驚きの低さで、金利をとにかく低く抑えたい方には特におすすめです。

また、住宅ローンを借り入れた後に、病気やケガで働けなくなったらと考えると不安です。

住信SBIネット銀行では有事の保障も充実しており、ガン(悪性新生物)・急性心筋梗塞・脳卒中・高血圧症・糖尿病・慢性腎不全・肝硬変・慢性膵炎の8大疾病および8大疾病以外の病気やケガについて保障をしてくれます。

就業不能状態でローン返済日を迎えた場合には保険金で月々の返済額が支払われる他、働けないまま12ヵ月経過した場合には住宅ローンの残高が0円になるのです。

住宅ローン借り換えシミュレーション

住宅ローンの借り換えは、金利だけでなく諸費用を含めて計算する必要があります。

せっかく金利が安くなったのに、諸費用を考えたらむしろお金がかかってしまったなど、そんな事態に陥らないように、事前に返済額のシミュレーションをしておくことが大切です。

今回は、単純な残高と予測される諸費用を含めた試算例を2つご紹介します。

実際にはローン返済や住宅ローン控除の利用といった要素もあるので、あくまで参考として見ていただければ幸いです。

借り換えが成功する場合

まずは、住宅ローンの借り換えで成功したケースをご紹介します。条件は以下の通りです。

| 住宅ローン借り換え条件 | 詳細 |

|---|---|

| ローン残高 | 5000万円 |

| 残存期間 | 12年 |

| 借り換え前利率 | 1.5% |

| 借り換え後利率 | 0.5% |

この条件で借り換えをすると、以下の結果になります。

| 返済内容 | 金額 |

|---|---|

| 借り換え前 毎月返済額 | 379,625円 |

| 借り換え後 毎月返済額 | 357,815円 |

| 借り換え前 総返済額 | 54,666,000円 |

| 借り換え後 総返済額 | 51,525,360円 |

借り換えによって、毎月の返済額が約2万円、総返済額が約300万円削減で切るという結果になりました。

そして、借り換えに伴う諸費用は以下の通りです。

| 諸費用 | 金額 |

|---|---|

| 事務手数料 | 50,000円 |

| 電子契約手数料 | 5,000円 |

| 登記費用 | 250,000円 |

諸費用を差し引いても約280万円ほどの借り換えメリットが得られるという試算結果になりました。事務手数料や保証料などが金融機関によって異なるとはいえ、借り換えをする方がお得といえます。

借り換えが失敗する場合

今度は、住宅ローンの借り換えが残念ながら失敗となってしまうケースをご紹介します。条件は以下の通りです。

| 住宅ローン借り換え条件 | 詳細 |

|---|---|

| ローン残高 | 2000万円 |

| 残存期間 | 6年 |

| 借り換え前 利率 | 2% |

| 借り換え後 利率 | 1.8% |

成功例よりも残存期間が短く、借り換えで下がる利率も低めで設定しています。

この条件で借り換えをすると、以下の結果になります。

| 返済内容 | 金額 |

|---|---|

| 借り換え前 毎月返済額 | 295,008円 |

| 借り換え後 毎月返済額 | 293,255円 |

| 借り換え前 総返済額 | 21,240,576円 |

| 借り換え後 総返済額 | 21,114,360円 |

借り換えによって下がった毎月の返済額は約1200円、総返済額も約12万円程度しか削減できないません。

さらに、以下の借り換えに伴う諸費用を支払わなければいけません。

| 諸費用 | 金額 |

|---|---|

| 事務手数料 | 50,000円 |

| 電子契約手数料 | 5,000円 |

| 登記費用 | 130,000円 |

これら諸費用を差し引くと、なんと約6万円の損になるという試算結果になります。

借り換えに伴う煩雑な手続きを乗り越えた手間を考えると、さらに損をしているといえます。

借り換えをする際には、大幅に支払額を減らせる場合でなければメリットを得られないということです。

住宅ローン借り換えの手続き

住宅ローンの借り換えを実際に利用するには、どのような手順で行えばよいのでしょうか?

ここでは、住宅ローンの借り換え手続きについて、順を追って解説していきます。

全体の流れをまとめた後に、それぞれの手続きを1つずつ丁寧に説明しますのではじめての方もご安心ください。住宅ローン借り換えの手続きは以下の流れで行われます。

細かい部分は金融機関によって異なりますので、申込時に確認してください。

- 借り換え先を選ぶ

- 仮審査を申し込む

- 本審査を申し込む

- 元の住宅ローンの繰り上げ返済を申し込み

- 金銭消費貸借契約を締結

- 融資実行

- 元の住宅ローンを繰り上げ完済

- 抵当権の抹消および新規設定

- 借り換え完了

仮審査

借り換え先の金融機関を選んだら、仮審査を申込みます。

金融機関によっては申し込みから必要事項の入力まで、WEB上で完結できることもあります。

本審査

仮審査に無事通過したら、本審査へと進みます。「ローン借入申込書」などの名称がついた正式な申込書に必要事項を記入し、借り換えを本格的にスタートします。

なお、本審査では収入や身分を証明するための印鑑証明書・所得証明書・住民票といった書類が必要になることが多いので、事前に取り寄せておくことをおすすめします。

元の住宅ローンの繰り上げ返済を申し込み

本審査にも見事通過したら、借り換えの手続きも後半戦です。

現在借りている住宅ローンを繰り上げ完済する旨を金融機関へ伝え、完済日(借り換え日)を協議の上で決定してください。

また、完済当日に抵当権抹消のための書類を受領できるよう依頼しておくことで、借り換えはスムーズに進みます。

金銭消費貸借契約を締結する

住宅ローン借り換え先の金融機関と、新しい住宅ローンの契約書である「金銭消費貸借契約書」を締結します。

契約の取り交わしと並行して、新しい住宅ローンの返済をするための預金口座を解説することになります。

抵当権設定に必要な書類もこの段階で司法書士に預けるのが一般的です。

融資実行・一括繰り上げ返済

金銭消費貸借契約が成立したら、融資が実行されるので入金を確認次第、借り換え前の金融機関に対して完済をします。

抵当権の抹消および新規設定

元の住宅ローンを繰り上げ返済したことによる抵当権「抹消」と、借り換え先の金融機関へ新たに抵当権を「設定」を同時に行います。

細かい手続きは司法書士が行いますが、融資実行~抵当権の抹消・設定までは同日に行いますので、慌てないように一連の流れは把握しておきましょう。

借り換え完了

抵当権の抹消・設定が終われば、借り換えの手続きはすべて完了し、ようやく新たな返済をスタートさせられます。

用意する書類も複数ありますし、中には勤務先などに依頼しなければならない書類もあります。借り換えをスムーズに進めるためにも、動けることから順番に動いていきましょう。

住宅ローン借り換え時の注意点

住宅ローンの借り換えを利用する際には、いくつかの注意点があります。事前に確認しておき、借り換えをするかどうか判断するための材料にしていただけたら幸いです。

各種費用がかかる

住宅ローン借り換えを行う際は金融機関に支払う事務手数料が発生する他、新たに加入する団体信用生命保険の保険料が発生します。

他にも、印紙税や元の住宅ローンを繰り上げ返済したときの抵当権抹消費用や新規の設定費用の他、司法書士への報酬などの費用も必要です。

各種費用を考慮して、それでも借り換え先の金利の方がメリットになると思えなければ、借り換えを思いとどまった方が良いです。

再審査が必要

住宅ローンの借り換えを行う際は、再度借り換え先の金融機関による審査を通過する必要があります。

前回の審査時には会社員だった方も、転職や起業で安定した収入がないとみなされたり、その他のローンの借り入れによって返済が厳しいとみなされたりすると、審査落ちする可能性があるのです。

煩雑な手続きが必要

上述した通り、住宅ローン借り換えまでは審査の他にも複数の手続きを経る必要があります。

元の住宅ローンの繰り上げ返済や抵当権の抹消に新規設定など、煩雑な作業も多いです。書類も複数種類必要となるので、乗り換え完了までは忙しい日々が続きます。

収入合算していた場合は注意

元の住宅ローンを借り入れる際に夫婦の合算した収入で審査を通過していた場合、離婚などで世帯収入が減っていると、審査に通らない可能性があります。

また、そもそも金融機関によっては収入の合算を認めていないこともあります。

住宅ローン控除が利用できない可能性も

住宅ローンの借り入れで住宅を購入する場合、住宅ローン控除による所得税の節税ができます。借り換えの際にも住宅ローン控除は利用できるのですが、残りの返済期間には注意が必要です。

住宅ローン借り換え後に10年以上の返済期間が無い場合は控除を受けられないので、住宅ローン控除が受けられないくても借り換えをした方が得なのかどうか、心象に計算してください。

フラット35を利用するなら!

【頭金なしでも申し込みできる】

住宅ローン選びで迷っているのであれば、ARUHIの住宅ローンを検討してみてはいかがでしょうか。フラット35で14年連続シェアNo.1の実績があるため、あなたに適している固定金利の住宅ローンを提案してくれます。さらに条件を満たすことができれば頭金なしで諸費用なども一部借入できるので、初期費用を抑えたい方にとっておすすめです。

※2010年度-2023年度統計、取り扱い全金融機関のうち借り換えを含む【フラット35】実行件数(2024年3月末現在、ARUHI調べ)

住宅ローン借り換えまとめ

住宅ローンの借り換えについて、メリット・デメリットや一連の流れをご説明してきましたがいかがでしょうか?

住宅ローンの借り換えで金利を下げられる可能性はありますが、諸費用や手間もかかります。

また、ご自身の資産・就労状況によっては審査落ちの可能性もあるのです。さまざまな要素を検討して、本当に借り換えという選択肢をとる方がよいのか、慎重に検討してください。