※当記事はアフィリエイト広告を含みます。

年に1回だけ請求される固定資産税は、普段から意識しにくいため納期が分かりにくく、もし納期を過ぎてしまったらどうなるのか、気になる方も多いです。

固定資産税の納期は各自治体ごとに定められているため、固定資産税の対象となる不動産がある自治体の情報を調べることで納期を確認できます。

固定資産税は納期を過ぎてしまうと、延滞金などペナルティが発生するため、納期を知っておくことはとても大切です。

ここでは、固定資産税の納期についての確認方法と納期を過ぎた場合に何が起きるかについて、固定資産税の基礎知識から詳しく解説します。

また固定資産税の計算方法についても解説するため、納期までにいくら用意すればよいか知りたい方も是非参考にしてください。

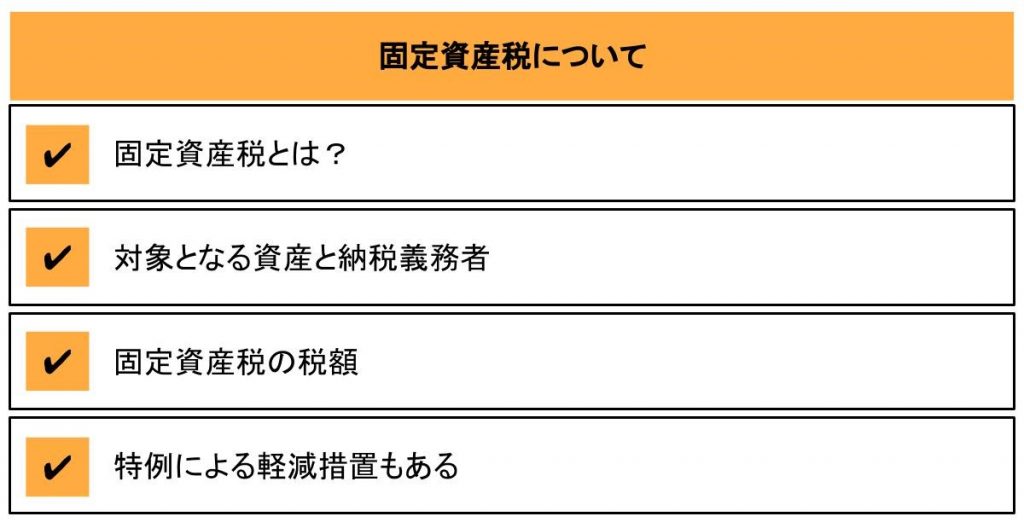

固定資産税について

すでに固定資産税を支払っているという方も、まずは固定資産税について基本的な知識をおさえておきましょう。

固定資産税とは

固定資産税は、その土地や建物がある地方自治体に支払う地方税のひとつであり、年4回の分割納付が基本です。

固定資産とは、土地や建物、個人や法人が事業のために所有する事業用資産を指す言葉です。そのため、所有している固定資産の価値によって、支払う税金の額が大きく変わります。

また、所得税などのように給与から自動的に天引きされるわけではなく、納税者が直接納める税金です。

対象となる資産と納税義務者

固定資産税の対象となるのは、土地や家屋、および償却資産です。これらを固定資産と呼びます。

納税義務を負うのは、その年の1月1日時点で所有者となっている方です。これは1つの固定資産に対し、複数の所有者がいる場合は登記簿上で先に記録されている方に対し、納める年の4月に納税通知書が送られます。

例えば、家を妻と夫が1月1日時点で共同保有しており、夫の方が登記簿上は先に記録されている場合、夫宛てに4月中に納税通知書が来ます。

固定資産税の税額

固定資産税の税額は、次の計算式で求められます。

- 固定資産税の計算式

- 固定資産税評価額(課税標準額)×標準税率

注意したいのは、税率が各自治体ごとに異なるという点です。標準税率は1.4%ですが、自治体によってはそれよりも高く設定されていたり、低く設定されていたりする場合があります。

例えば、財政再建中の北海道夕張市は1.45%と定められており、わずかな差ではありますが異なる可能性に留意しましょう。

標準税率は国が決めている税率で、実際の税率は各自治体が決めています。税率は、各市町村の窓口やホームページなどで調べることができます。

固定資産税評価額は、各自治体の市町村長が価格を定めます。この価格は総務大臣が告示する固定資産評価基準に基づいており、本来想定される売却額のおよそ70%ほどが水準になるよう設定されています。

また、3年に1回、評価の見直しも行われるため、毎年全く同じ額になるわけではない点にも注意しましょう。

特例による軽減措置もある

住宅用地と新築住宅については、固定資産税評価額を決める際に特例によって、固定資産税の軽減措置が設けられています。

土地の軽減措置は、次のように住宅が建てられた土地が対象となります。

- 小規模住宅用地(200平方メートル以下の部分):課税標準額×1/6

- 一般住宅用地(200平方メートルを超える部分):課税標準額×1/3

また建物の場合は、次の条件を満たし、かつ課税床面積が120平方メートルまでの部分が対象です。

- 3階建て以上の耐火構造または準耐火構造住宅であり、新築後5年以内であること

- 上記以外の一般住宅の場合は新築後3年以内であること

- 専用住宅

- 店舗併用の住宅

- 居住部分の課税床面積が1戸につき50平米以上280平米以下

条件を満たしていれば、3年もしくは5年間、建物の固定資産税が1/2になります。

軽減措置を確認するには、4月に届く納税通知書のチェックがおすすめです。通知書には計算の根拠となる明細も記載されているため、何故その税額になったのか詳しく分かります。

もし「軽減措置が適用されるはずなのにされていない」と疑問や不安を感じた場合は、市区町村の役場へ問い合わせると良いでしょう。

固定資産税の納期はいつ?

納期を確認するには、基本は市町村のホームページや毎年4~6月ごろに郵送される納税通知書をチェックするのが基本です。

納期は市町村によって異なる

固定資産税の納税期限は、市町村の条例によって定めてよいことになっており、市町村ごと異なります。

また固定資産が存在する市町村に納付するため、対象となる固定資産と住んでいる場所が違うときは、必ず固定資産が存在する市町村の情報を調べるようにしましょう。

納期の調べ方

納期の調べ方は、大きく分けて3通りあります。

- 各市町村のホームページで確認する

- 毎年4~6月頃に振込用紙と一緒に郵送される納税通知書を確認する

- 各市町村の担当部署に問い合わせる

一般的に、6月・9月・12月・2月の年4回に分けて払う分割払い制が多く、それぞれ納付期限が決まっています。

また一括払いを受け付けている市町村もあるため、もし一括払いを検討しているのであれば早めにチェックしておきましょう。

振込用紙は1期目にまとめて全部送られてきます。もし、一括で支払いたい場合は、その4枚を使ってまとめて支払うこともできます。一括払いの用紙が別にある自治体もあります。

東京都の場合

一例として、東京都(23区)の固定資産税の納期を見てみましょう。

東京都の場合は特例として、23区内の固定資産税は東京都が課税することになっており、2019年(令和元年度)の納期は次の通りです。

| 第1期 | 第2期 | 第3期 | 第4期 | |

|---|---|---|---|---|

| 納付期間 | 2019年6月1日~7月1日 | 2019年9月1日~9月30日 | 2019年12月1日~12月27日 | 2020年2月1日~3月2日 |

| 納付期限 | 2019年7月1日 | 2019年9月30日 | 2019年12月27日 | 2020年3月2日 |

このように、1カ月前後の納付期間が定められています。

ただし、あくまでも期限のため、その月の間に必ず納付しなくてはならないというわけではありません。振込用紙が届き次第すぐ納付しても問題ないため、一度に済ませたい人は検討してみましょう。

一括で支払える自治体も

固定資産税の支払いは年に4回に分けて行うのが原則ですが、まとめて支払うことは可能です。市町村によっては、一括で支払うと割引を受けられる場合もあるため、一度調べておくと良いでしょう。

ただし、割引自体は廃止される傾向にあるため、必ず割引が受けられるとは限りません。

また反対に、第4期以上の分割で支払うことは原則としてできません。

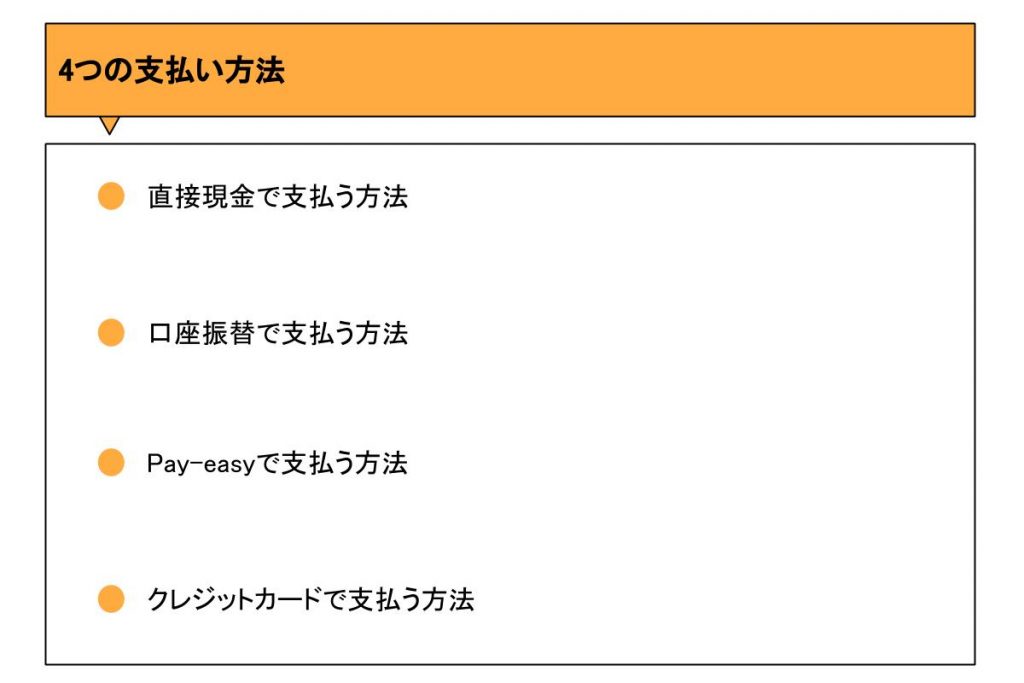

固定資産税の支払い方法

固定資産税は消費税のように自動的に回収されたり、給料から天引きされたりするわけではありません。自分自身で納付書に従い、支払いを行う必要があります。

支払い方法は6つありますが、市区町村によっては対応していなかったり、領収書が発行されなかったりします。自分にとって最適な支払い方法を選びましょう。

| 支払い方法 | メリット | デメリット |

|---|---|---|

| 窓口現金支払い | 領収書がもらえる |

|

| 口座振替 |

|

|

| Pay-easy支払い |

|

|

| クレジットカード支払い |

|

|

| 電子マネー支払い |

ポイントがダブルで貯まる |

|

| ファミペイなどでの支払い |

|

|

直接現金で支払う

最も一般的な方法は、現金による窓口支払いです。

- 各市町村の窓口(東京23区なら都税事務所)

- 郵便局や銀行など各金融機関の窓口

- コンビニのレジ

この支払い方法は、領収書と受領書が受け取れる唯一の支払い方法です。領収書と受領書が必要な方は、窓口での現金支払いを行いましょう。

また窓口では現金のみ受け付けており、クレジットカードなどでは支払えません。今後、キャッシュレス化が進むと同時に変わる可能性はありますが、基本は現金と覚えておきましょう。

口座振替で支払う

指定した口座から毎回自動で引き落としされる支払い方法で、納付書に同封される「口座振替依頼書」もしくは金融機関にある「市税口座振替依頼書」を提出することで登録できます。

- 支払いが毎回自動で行われるので便利

- 入出金記録がつく

もし預金残高が不足して口座振替が行えなかった場合は、後日送付される納付書で直接窓口での現金支払いが求められます。つまり期日通りに自動引き落としが実施されますが、自動的に再振替が行われるわけではないため、注意が必要です。

クレジットカードで支払う

クレジットカード支払いに対応している市町村であれば、各市町村の指定する専用のWebサイト、もしくは「Yahoo公金支払い」によって手続き可能です。

手軽に支払えるだけでなく、次のようなメリットがあります。

- 基本24時間いつでも納付できる

- ポイントやマイレージも貯められる

- 記録が付くから支払い忘れが予防ができる

- 請求は翌月になるため資金繰りにゆとりができる

一方で、市町村によって利用可能なクレジットカードが異なり、納付時に支払手数料がかかります。

また自動的に継続して支払われるわけではないため、納付期限ごとに1回ずつ手続きが必要です。支払い履歴こそ残りますが、領収書は発行されないため、必要な方は窓口納付を利用しましょう。

参考:Yahoo!公金支払い

固定資産税の支払いにおすすめのクレジットカードについても紹介していますのでご覧ください。

固定資産税の支払方法は様々ありますが、クレジットカードで支払いすると、ポイントがもらえてお得です。この記事は固定資産税をクレジットカードで支払方法とおすすめなクレジットカードを紹介します。

Pay-easyで支払う

Pay-easy(ペイジー)のマークがついた納付書であれば利用可能な支払い方法で、次のようなメリットがあります。

- 金融機関のキャッシュカードを使って支払える

- 市町村窓口に対応ATMがある場合もある

- モバイルバンキングやインターネットバンキングでも事前に契約すれば使える

注意点として、Pay-easyに対応している金融機関のATMでのみ使えるため、コンビニのATMは対象外です。またPay-easyのマークがない納付書は、Pay-easyでの支払いはできません。

振り込み手数料はかかりませんが、領収書は発行されないため、必要な方は各種窓口やコンビニのレジにて直接支払うようにしましょう。

電子マネーで支払う

5つ目の支払い方法は、nanacoやWAONなどの電子マネーで支払う方法です。nanacoならセブンイレブンで、WAONならミニストップで対応しています。

今後支払いできる電子マネーが増える可能性がありますが、現状はその2点と楽天Edyだけです。ただし、楽天Edyに関しては還元率が0%です。

nanacoとWAONに関しては、それぞれ対応のカードからチャージ(入金)するとポイントが貯まります。

| 電子マネー | 対応コンビニ | チャージでポイントがたまるクレジットカード |

|---|---|---|

| nanaco | セブンイレブン | セブンカードプラス |

| WAON | ミニストップ |

|

nanacoはセブンカードプラスのみチャージ200円ごとに1ポイント貯まります。他のクレジットカードからだとポイントが貯まらないので注意しましょう。

WAONに関してはミニストップで使用可能で、チャージ200円ごとに1ポイント貯まります。また、JMBWAONカードへJALカードを利用してチャージするとマイルが貯まるので、マイルを貯めている方にはおすすめの方法です。

電子マネー支払いでは手数料がかからないので、ポイント分お得になります。

ファミペイなど電子決済で支払う

2019年の7月から導入されたのがファミペイでの支払いです。

前は、15%還元キャンペーンが受けることができるなどのメリットがありましたが、現在キャンペーンは終了しています。

納付書のバーコードをスキャンし、コンビニの窓口で支払えます。ただし、コンビニの窓口が対応になっているかをチェックする必要があります。

LINEpayは、渋谷区で対応可能になっています。それぞれの還元率やキャンペーンの詳細を注目するとかなりお得な方法になります。

ただし、現状は導入している自治体が少ないです。窓口に行きバーコードをスキャンしたり、アプリの入っているスマホをQRコードにかざし、支払うだけなので簡単です。手数料もかかりません。

固定資産税の納期を過ぎてしまったら

支払い方法を変更したり、支払納期をチェックしておいたり、自分なりに工夫しても納付期限を過ぎてしまう場合もあるでしょう。しかし1日でも遅れると、延滞金などペナルティの対象となります。

延滞金などのペナルティが課される

固定資産税の納税が1日でも遅れると、納付期限の翌日から実際に納付した日までの日数に応じて延滞金が課せられます。

2018年(平成30年)1月1日から2019年(令和元年)12月31日までの間に納期期限を過ぎた場合は、納期期限後1カ月以内とそれ以降で、次のような延滞金が課せられます。

- 納付期限の翌日から1カ月以内:年2.6%

- 延滞期限1カ月以降:年8.9%

また、延滞金の割合は支払わなかった年度によっても異なり、次の表のように支払わなかった年度が古いほど高い延滞金がかかります。(東京都の場合)

| 期間 | 納付期限の翌日から1カ月内 | それ以降の期間 |

|---|---|---|

| 2013年(平成25年)12月31日まで | 14.6% | 年4.1%~4.7% |

| 2014年(平成26年)1月1日から12月31日まで | 9.2% | 2.9% |

| 2015年(平成27年)から2016年(平成28年)12月31日まで | 9.1% | 2.8% |

| 2017年(平成29年)1月1日から2017年(平成29年)12月31日まで | 9.0% | 2.7% |

| 2018年(平成30年)1月1日から2019年(令和元年)12月31日まで | 8.9% | 2.6% |

延滞が続くと督促状が届くため、できるだけ速やかに支払いましょう。案内を無視し続けると、預金や給与、家屋が差し押さえられる場合もあります。

どうしても支払いが難しい場合

どうしても支払えない、支払えるけどもっと猶予が欲しい、という場合には、できる限り早くその市町村の窓口で相談しましょう。

迷っているうちに送付された納付書が使えなくなり、延滞金がどんどん増えてしまう恐れがあります。

家族の介護や震災の影響など、特別な事情があると認められた場合は「減額や免除」の対象になることもあります。市町村の判断によっては対応してもらえない可能性もあるため、できるだけ早く相談することが大切です。

ほかにも、事業の急激な不振なども対象になるようですが、免除ではなく猶予扱いになるります。

また支払えない明確な理由や今後支払える回数などを詳しく計画したうえで「支払い猶予」を求める方法もあります。手間もかかり、市町村側の判断も厳しくはなるものの、分割して納付が可能と認められる場合もあるため、こちらも早めに相談しましょう。

振込用紙を紛失した場合

もしも振込み用紙を紛失してしまった場合には、自治体の窓口にすぐに連絡しましょう。納付書の再発行はすぐに受け付けてくれます。

ただし、支払い期日は変わらないので注意が必要です。支払い期日が過ぎていたら、延滞金の支払い義務が生じます。

納税は、憲法に定められている国民の義務です。したがって、滞納した税金は最優先課題になります。役所がこれに「柔軟な対応」をとることは、公平・公正の原則からもありえないと考えておくべきです。また、今後同じような事例が起こった場合に、役所は厳しい対応になることがあります。

納付書(振込用紙)が届く→税金を納める→納税通知書が届く、という流れです。納付書(振込用紙)は再発行してもらえます。納税通知書は再発行できませんので、名寄せが必要となります。

固定資産税の納期を確認しよう

固定資産税は納期も支払い方法も、その市町村によって異なることが多いため、まずは自分の所有する固定資産が存在する市町村の情報を自分で調べることが大切です。

毎回納付期限を忘れそうになるなら、早めに口座振替の申請をするのもおすすめです。また期間中なら時間帯を気にせず納付できる、Pay-easyでの支払いやクレジットカード決済の準備を済ませておくのも良いでしょう。

固定資産を所有する限り、固定資産税は発生し続けます。もし払えない可能性が高まったら、諦めて放置せずに、早めに市町村の窓口に相談しましょう。