※当記事はアフィリエイト広告を含みます。

近年、リフォーム時に借り入れが可能な「リフォームローン」が一般的になってきました。

リフォームローンを利用すれば、まとまった現金がなくても自宅のリフォームを行うことが可能になります。

リフォームローンを検討するとき、気になるのはその金利です。

この記事では、リフォームローンの金利の種類や相場、金利の低さからおすすめのリフォームローンを紹介します。

リフォームローンの金利相場

リフォームを具体的に検討し始めると、とくに気になるのはリフォームローンの金利の相場ではないでしょうか。

リフォームローンの金利は、「有担保型」と「無担保型」で相場が異なります。

新築物件や中古物件を購入する際の住宅ローンは、対象の不動産を担保として融資を受ける「有担保型」が一般的です。

リフォームローンも、リフォームを行う不動産を担保にする有担保型がある一方で、担保を設定しない無担保型のリフォームローンもあります。

ここでは、有担保型、無担保型それぞれのリフォームローンの特徴と、金利の相場を解説します。

有担保型の場合

有担保型は、リフォームを行う物件等を担保にすることで、高額かつ長期に渡る借入が可能です。金利は1~2%が相場です。

<有担保型リフォームローンの特徴>

| 金利相場 | 1~2% |

|---|---|

| 期間 | 最長35年 |

| 借入総額 | 1,000万〜1億円 |

一般的な住宅取得の際のローンと近しい借入期間や、借入総額となります。建物全体にわたる大掛かりなリフォームを検討しているのであれば、有担保型が向いています。

無担保型の場合

無担保型は担保を設定しないローンで、有担保型に比べて借入総額が少額になる点、借入期間が短く設定される点が特徴です。

金利は有担保型と比べて高めに設定されており、相場は2~5%程度となります。

無担保型リフォームローンの特徴は以下の通りです。

| 金利相場 | 2~5% |

|---|---|

| 期間 | 10~15年 |

| 借入総額 | ~1,000万円 |

借入総額の上限が1,000万円以下となることが多いため、浴室やトイレなどの一部のリフォームなど、比較的小規模なリフォームに適しています。

また、無担保型の方が審査も通りやすく、借入までの期間が早いため、審査が心配な場合や借入を早く開始したい場合にもおすすめです。

有担保と無担保では、間違いなく有担保の方が審査は通りやすいです。逆に言えば、無担保で通らないものも、担保があれば審査が通る場合もあります。

リフォームローンの金利の種類

リフォームローンには、大きくわけて2つの種類があります。1つは定期的に金利の見直しがある「変動金利型」、もう1つが金利が一定の「固定金利型」です。

金利が変わる「変動金利型」

変動金利型は、定期的に金利の見直しを行います。金利の見直しスパンは金融機関ごとに定められていますが、多くの場合半年に1度の見直しとなっています。

金融機関の金利の見直し自体は半年に1度となっていますが、一般的には申し込んだ時点から5年間は変動がありません。金利の変動がある場合も1.25倍までしか増えないケースが多いです。

金利が下がれば、トータルの返済額が減ることになるため、金利が下がることを期待して変動金利にするという選択肢もあります。一方で、金利が上がればトータルの返済額が高くなるリスクがある点には注意です。

変動金利商品の特徴として、消費者に一定の安心感を与えるために、基本どこの金融機関も「上がったとしてもここまでしか上げないよ!」というルールを自分で決めています。

金利が一定の「固定金利型」

固定金利型はその名の通り、金利が固定されているタイプのリフォームローンです。毎月の返済額はローンの借入額により決定します。

返済完了までの計画の立てやすさを重視するなら、固定金利型の方が有利でしょう。

金利の変動による返済額の増加リスクはありませんが、変動金利型よりも金利が高めに設定されている点がデメリットといえそうです。

今後金利が大きく下がりそうなら、変動金利がよいですが、低金利の今は、固定金利一択でよいと思います。

リフォームローンの種類

- 公的機関によるローン

- 民間機関によるローン

- ノンバンクによるローン

- 財形融資によるローン

リフォームローンは、借り入れ先やそのローンの特徴によっていくつかの種類に分けることができます。

ここでは、借り入れ先によって、公的機関、民間機関、ノンバンク、財形融資の4つに分けてリフォームローンの種類を紹介します。

公的機関によるローン

リフォームローンは、民間の金融機関だけではなく、公的機関からも借り入れを行なうことができます。例えば、住宅金融支援機構や各自治体による融資などがあります。

住宅金融支援機構では、中古住宅を購入してリフォームをする際に利用できる「フラット35リフォーム一体型」や、満60歳以上の人がバリアフリーリフォームを行なう際に利用できる「リフォーム融資」などがあります。

目的に応じた窓口(バリアフリーリフォームなら福祉担当課、耐震リフォームなら住宅宅地課、といったような)に相談するとよいです。

民間機関によるローン

銀行や信用金庫などの民間機関によるリフォームローンです。民間機関によるリフォームローンは、「無担保」か「有担保」かで2種類に分けることができます。

ノンバンクによるローン

銀行以外の民間業者によるローンをリフォームに利用するという手段もあります。カード会社などのローンがこれに当てはまります。

銀行や公的機関よりも金利は高くなりがちですが、300万円程度までは借り入れを行なうことができます。

また、このようなローンは用途が限定されていないため、借りたお金をリフォーム以外の用途でも使うことができます。例えば、リフォームに伴い、一時的な引越しが必要な場合などに仮住まいの家賃や引越し費用にも当←充てることができます。

財形融資によるローン

会社員で財形貯蓄をしており、以下の条件に当てはまる人であれば、財形融資の制度を利用してローンを借りることができます。

条件は以下のとおりです。

- 財形貯蓄を1年以上継続している

- ローン申し込み日2年以内に財形貯蓄の預け入れをしている

- 残高50万円以上

融資可能な金額は財形貯蓄の残高を参考に決定されます。融資金額が200万円以下の場合は、担保は不要です。

リフォームローンを選ぶときのポイント

- 借り入れ可能な金額の上限

- 借入年数はどのくらいか

- 固定金利か変動金利か

- 担保の有無

- 団体信用生命保険があるか

- 繰り上げ返済の手数料がいくらか

ここでは、リフォームローンを比較して選ぶ際に、確認すべきポイントを6つ紹介します。

借り入れ可能な金額の上限

リフォームローンは、金融機関やその種類によって借入限度額が異なります。小規模なリフォームを対象に借入金額が500万円以下となっているものや、最大3,000万円程度まで借入ができるものまであります。

リフォームローンを選ぶ際には、行いたいリフォームに必要な費用を借りることができるか、借入限度額はどれくらいなのかをチェックしましょう。

借入年数はどのくらいか

リフォームローンの借入年数は金融機関やローンの種類によって異なります。

一般的には10~15年ほどに設定されているものが多いのですが、最大35年まで対応しているものもあります。

借入総額が同じでも、借入年数によって毎月の返済額が変動します。多少返済総額が多くなってしまっても、毎月の負担を軽くすることが優先なのであれば、借入年数が長く設定できるローンを選びましょう。

固定金利か変動金利かを選ぶ

ローンの利息は固定金利型と変動金利型の2つがあります。固定金利型は、市場の金利の変動に影響されず、借り入れ時から同じ金利で返済をするローンです。市場の金利が上がってもローンの金利が上がることがない点が安心です。

変動金利型は、市場の金利と連動して定期的にローンの金利が変わります。一般的には、固定金利と比べて金利が低めに設定されています。

市場の金利が下がればローンの金利も下がりますが、逆に金利が上がってしまうことがある点に注意が必要です。

担保の有無

無担保ローンと有担保ローン、どちらが適しているかも検討しましょう。多くの場合、リフォームの規模と費用によって無担保と有担保のどちらがよいかを判断します。

リフォームの規模が小さい場合(200~300万円以下)には、無担保ローンを選択する人が多いようです。審査もすぐに終わることが多いため、手間がかかりません。

ただ、担保がないため有担保ローンより金利が2%前後高い点がデメリットです。

リフォームの規模が大きく、数百万円以上の借り入れをしたい場合には有担保ローンを検討します。抵当権の設定や保証人を立てることで、大きな金額の借り入れを可能にし、金利も安くなります。

一方で、担保にする家の評価額によって借り入れ金額が決まるため、「思っていたよりも借りられなかった」ということがある点には注意が必要です。

団体信用生命保険があるか

団体信用生命保険とは、ローン返済中に債務者に万が一のことがあった際、残りの住宅ローンが保証される保険のことです。加入は任意ですが、一般的な住宅ローン借り入れの際には多くの人が加入しています。

リフォームローンの場合、借り入れ額が少額の場合は団体信用生命保険に加入しないケースが多いです。

しかし、数千万円規模の大きなリフォームローンを組むケースなど、団体信用生命保険の加入を検討した方がよい場合もあります。このような場合は、団体信用生命保険がある金融機関のリフォームローンを選ぶとよいです。

小規模なリフォーム(キッチンや浴室などを一部交換する、壁紙やフローリングを張り替える、など)でしたら、無担保、団信無しの公的機関や金融機関のローンが良いと思います。

増築したり間取りを大きく変更したりするような、家全体の改築に近いようなリフォームの場合は、通常の住宅ローンを組むのと同じような感覚で、有担保、団信有の住宅ローンを組むと良いと思いかと思います。

繰り上げ返済の手数料がいくらか

余裕ができれば、繰り上げ返済をしたいと考えている場合、繰り上げ返済の手数料にも注目しましょう。

一般的にローンの繰り上げ返済には手数料がかかります。手数料は金融機関が個別に定めているため、事前に検討しているリフォームローンの繰り上げ返済の手数料も調べておくことをおすすめします。

さらに、繰り上げ返済がいくらからできるのかも金融機関によって異なりますので、合わせてチェックしましょう。

なお、ネットバンクの方が繰り上げ返済手数料が安い傾向にあり、中には0円というものもあります。

ネットバンクは手数料が安いことに加えて1円から繰り上げ返済が可能な場合もありますので、気軽に繰り上げ返済ができるのも嬉しいところです。

繰り上げ返済を積極的に考えているのであれば、手数料や返済金額にどのような決まりがあるか確認しましょう。

金利が低くておすすめのリフォームローン

ここからは、おすすめのリフォームローンを6つ紹介します。

選定基準は、金利が低いこと、さらに繰り上げ返済時の手数料がお得であることの2点です。

選定基準はこちらです。

- 金利が2%台

- 手数料が無料または安い

リフォームローン探しの参考にしてみてください。

イオン銀行 リフォームローン

最初に紹介するのはイオン銀行のリフォームローンです。

固定金利型ですが、金利は2.45%と低めなのが特徴です。無担保型で借入総額は最大500万円までとなり、小規模のリフォームに向いているでしょう。

| 金利 | 2.45% |

|---|---|

| 金利の種類 | 固定金利型 |

| 手数料 | 無料 |

| 担保 | 無担保型 |

| 借入総額 | 30~500万円 |

| 借入期間 | 1~10年 |

申込みを郵送で行うことができ、来店が不要な点も手軽で人気です。

三菱UFJ銀行 ネットDEリフォームローン

三菱UFJ銀行のネットDEリフォームローンは、インターネットで申込みを行うことができる無担保型のリフォームローンです。

事前審査の結果は最短で当日中、本審査は最短で翌営業日にわかり、非常にスピーディーです。

| 金利 | 1.99〜2.875% |

|---|---|

| 金利の種類 | 変動金利型 |

| 手数料 | 無料(インターネットからの返済の場合) |

| 担保 | 無担保型 |

| 借入総額 | 50~1,000万円 |

| 借入期間 | 6カ月~15年 |

変動金利型で、金利は1.99〜2.875%で設定されています。繰り上げ返済をする際、通常は5,500円の手数料がかかりますが、インターネットから手続きを行う場合は手数料が無料となります。

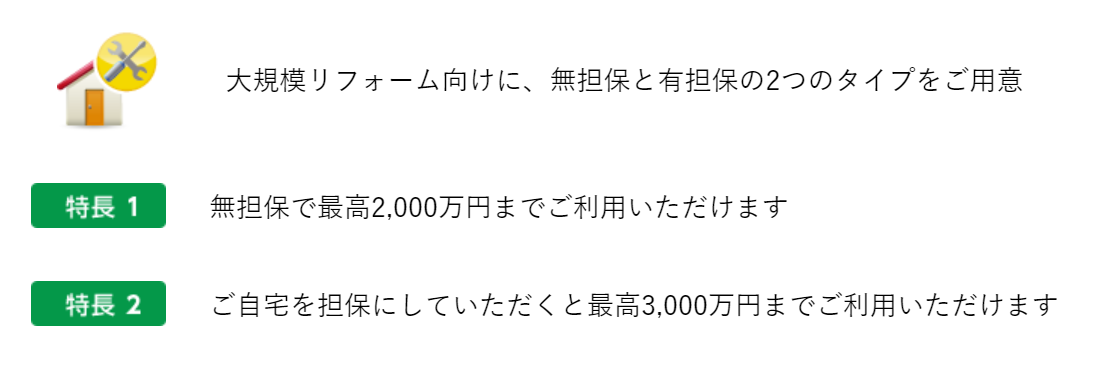

りそな銀行 りそな大型リフォームローン

りそな銀行のりそな大型リフォームローンは、無担保と有担保から選ぶことができます。

無担保の場合は借入総額2,000万円まで、有担保の場合3,000万円までと高額なのが特徴で、大規模なリフォームを行いたい人向けです。

| 金利 | 2.475~2.975% |

|---|---|

| 金利の種類 | 変動金利型 |

| 手数料 | 無料(平日の営業時間内) |

| 担保 | 有担保/無担保 |

| 借入総額 | 有担保 50~3,000万円 |

| 無担保 50~2,000万円 | |

| 借入期間 | 有担保 1~35年 |

| 無担保 1~15年? |

高額の融資が可能なため、有担保型・無担保型に共通して税込年収に対し、年間の元利金返済額の割合が30%以内という条件があります。

大規模なリフォームを検討しているのであれば、一度検討してみましょう。

みなと銀行 みなとリフォームローン

みなと銀行は兵庫県に本店を置く地方銀行です。

みなと銀行のリフォームローンは金利引き下げキャンペーン実施中で、2020年4月30日までの申込みであれば、web契約で年2.375%とお得な金利で融資を受けることができます。

| 金利 | 2.375%(web契約) |

|---|---|

| 2.575%(店頭契約) | |

| 金利の種類 | 変動金利型 |

| 手数料 | 全額繰上返済 8,800円 |

| 担保 | 無担保 |

| 借入総額 | 10~500万円(web) |

| 10~1,000万円(店舗契約) | |

| 借入期間 | 6カ月~15年 |

無担保型、保証人不要の上、借入れ申込み金額が300万円以下の場合、所得証明書も不要で、手軽に申込むことができます。

常陽銀行 リフォームローン

常陽銀行は茨城県に本店を置く銀行で、お得なリフォーム向けローンを提案しています。

なんと変動金利の場合、金利が1.575%と最低水準で、団体信用生命保険の保険料込みとなっています。

| 金利 | 1.575% |

|---|---|

| 金利の種類 | 変動金利型 |

| 手数料 | 一部繰り上げ返済 5,500円 |

| 担保 | 無担保 |

| 借入総額 | 1,000万円 |

| 借入期間 | 6カ月~15年 |

なお、ここでは金利の安い変動金利型のものを紹介しましたが、固定金利の商品もあります。(固定金利の場合、借入期間によって金利が1.650~2.250%)

団体信用生命保険の保険料込みでこの金利はとても魅力的です。

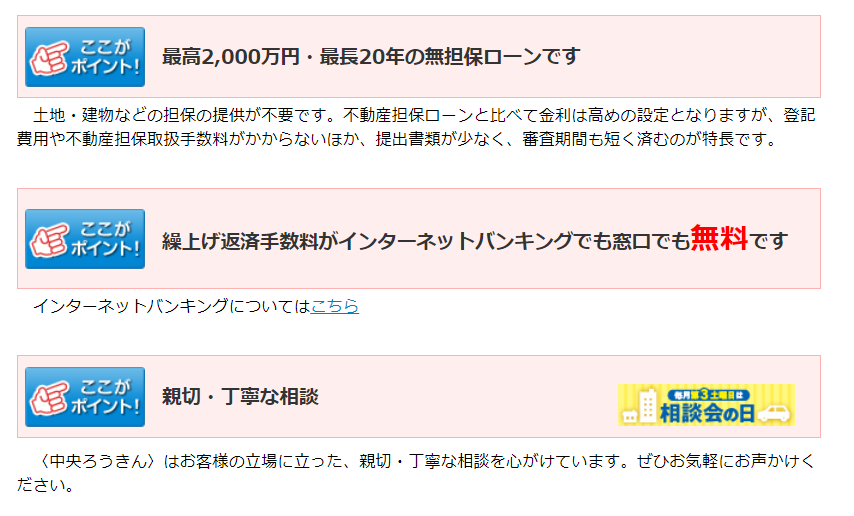

ろうきん リフォームローン

ろうきんのリフォームローンは、無担保型で借入が最大2,000万円まで、借入期間も最大20年と、大規模なリフォームにも対応できる点が特徴です。

ろうきんのリフォームローンは、ろうきんの団体会員の構成員、生協会員、一般で金利が異なります。

ろうきんの団体会員の構成員であれば、変動金利型は金利2.000%、固定金利型は2.100%です。

| 金利 | 2.000~3.100% |

|---|---|

| 金利の種類 | 変動金利型/固定金利型 |

| 手数料 | 繰り上げ返済手数料 無料 |

| 担保 | 無担保 |

| 借入総額 | 最高2,000万円 |

| 借入期間 | ~20年 |

繰り上げ返済の手数料がインターネット、窓口どちらでも無料な点もメリットです。

リフォームローンに関する注意点

リフォームローン金利に関する注意点や、お得にリフォームを行うために知っておきたい減税制度について紹介します。

住宅ローンとセットで低金利で借りれる

リフォームローンを検討している際、住宅ローンを返済中であれば、リフォームローンと住宅ローンをまとめるという方法があります。

一般的に住宅ローンよりもリフォームローンの方が金利が高くなりがちですが、住宅ローンの借り換えとリフォームローンの借入という2つのローンをまとめることで、リフォーム分も住宅ローン分と同じ低い金利で借り入れることが可能です。

もし住宅ローン返済中であれば、2つのローンをまとめることも検討してみましょう。

リフォーム業者に選定を丸投げしない

リフォームを行う業者に相談すれば、リフォームローンを融資してくれる金融機関を紹介してくれるでしょう。

しかし、リフォーム業者にリフォームローンの選定を任せきりにしてしまうと、高い金利のリフォームローンを組んでしまうことにより返済総額が大きくなり、後悔してしまうこともあります。

紹介したように、リフォームローンの金利や手数料は金融機関によって様々です。業者に任せきりにしてしまうと、自分に合わないリフォームローンを知らずに契約してしまうリスクがあります。

面倒臭がらずに、紹介されたリフォームローンが自分にとって適切かをきちんと調べ、自分で複数のリフォームローンの情報を集めて判断するようにしましょう。

リフォームでも住宅ローン減税を使える

住宅ローンを利用した場合、特定の条件に当てはまれば住宅ローン減税を利用することができ、10年の間(居住開始時期によっては13年間)、ローン残高の1.0%が所得税額から控除されます。

住宅ローン減税は、新しく住宅を取得した場合に適用されるというイメージがありますが、実は自宅のリフォームでも住宅ローン減税制度を利用することが可能です。

大規模な修繕、増築や省エネ、耐震、バリアフリーなど、対象の改修工事であり、100万円を超えるリフォームを住宅ローンを利用して行うことが条件です。

また、利用の要件として、工事の完了から6カ月以内に自ら居住することや、年収が3,000万円以下であること、リフォーム後の床面積が50平方メートル以上であることなどが挙げられます。

こういったことは課税についてのプロである、司法書士に相談するとよいです。あとは、納税先税務署に直接「減税を受けたいんですけど!」と聞いてみるのもよいかもしれません。

リフォームローンの審査と申請手順

- ローン借り入れの申込み

- 借入先が仮審査を行なう

- 仮審査後正式審査を申込む

- ローン契約の手続き

一般的なリフォームローンの申し込みの流れを紹介します。

ローン借り入れの申込み

リフォームの計画に合った借り入れ先を決めたら、まず申込みを行ないます。

申込みは、郵送や店頭、もしくはネットから行なうことが可能です。すでに口座を持っている金融機関であれば、インターネット上で申込みを完結させることが可能です。

初めの申し込みでは、借り入れ希望額や希望日、他のローンなどの借り入れ状況、仮審査に必要な情報(名前・住所・勤務先・勤続年数など)を記入します。この段階では書類が不要なことが多いのですが、借り入れ先によっては、仮審査時に本人確認書類の添付を求められることもあります。

借入先が仮審査を行なう

申込時の内容を基準に、申込者にお金を貸し出せるか仮審査を行ないます。1~3日程度でメールや電話などで仮審査の結果が通知されます。

審査に落ちた場合、その理由については明記されていないことが一般的です。

仮審査後正式審査を申込む

無事に仮審査が通ったら、正式に申込みをします。借入れ申込書に加え、源泉徴収票や本人確認書類などを添えて申込みをし、正式な審査を受けます。

正式審査時の必要書類はこのとおりです。

- リフォームの契約書など資金の使途を確認する書類

- 本人確認書類(運転免許証など)

- 源泉徴収票

- 勤続年数確認書類など

仮審査に通っても正式な申込みまでに期間が空いてしまうと、再度仮審査を受けなくてはならないことがありますので注意が必要です。

ローン契約の手続き

審査に通ったら、ローン契約の手続きを行ないます。借り入れ先から送付される書類に署名や捺印をし、返送します。

契約時の必要書類はこちらです。

- 消費者ローン契約書

- 保証委託契約書

- 口座振替依頼書 など

ここまでで、リフォームローンの契約が完了となります。

リフォームローンで受けられる控除を活用

住宅ローンを組む際には、住宅ローン控除というものがあります。住宅ローン控除とは、ローンで住宅を購入した場合、一定の割合が所得税から控除され、事実上減税を受けることができる制度です。

リフォームの場合でも、定められている要件をクリアすれば、住宅ローン控除を受けることができるケースがあります。また、固定資産税の優遇措置なども設けられています。

リフォームローンを組む際に、受けることができる控除について紹介します。

受けられる要件

控除を受けるためには、工事費用の総額やリフォームをする人の収入額、リフォームの目的などが重要となります。控除を受けるための要件は以下の通りです。

要件はこのとおりです。

- 自己所有の物件であること

- 所得が3,000万円以下であること

- リフォーム代金が100万円以上であること

- ローンの期間は10年以上であること

- 工事の床面積が50㎡以上 など

対象となるリフォームはこちらです。

- 増築・改築・大規模な修繕や模様替え

- 家屋の居室・キッチン・浴室・トイレ・洗面所・玄関または廊下の一室の床または壁の全部について行なう修繕・模様替え

- 耐震

- バリアフリー

- 省エネ など

該当すれば、10年のあいだローン残高の1%が所得税から控除されます。

さらに、一定の条件を満たしていれば、固定資産税の優遇措置を受けることも可能です。対象のリフォームは耐震、バリアフリー、省エネ、長期優良住宅化(耐震や省エネと同時に行なう耐久性向上のリフォーム)です。

減税の期間や割合はリフォームの種類によって異なりますが、減税期間は1~2年、家屋の固定資産税の1/3~2/3が軽減されます。固定資産税の優遇措置を受ける場合、工事完了後3カ月以内に市町村に申告します。

減税の申請方法

住宅ローン控除を利用したいのであれば、確定申告を行なう必要があります。居住を始めた年の翌年の確定申告の期間(毎年2月16日から3月15日の1カ月間)に申告を行ないます。

毎年、確定申告の時期には、税務署などが主催する無料の相談コーナーが設置されます。どのように準備したらよいかわからない場合は、このようなコーナーを活用するとよいです。

なお、サラリーマンの場合、2年目以降は年末調整で控除を受けることができます。

住宅ローン減税の仕組みは、こちらをご覧ください。

住宅を購入しようと考えている人や既に所有している人は住宅ローン減税という言葉を聞いたことがあるでしょうか。 「住宅を購入すると、税金が安くなる」というイメージがあると思いますが、この住宅ローン減税は家を購入したときにとて …

控除に必要な書類

住宅ローン控除を受けるためには、確定申告でいくつの書類を提出する必要があります。

必要書類一覧は以下のとおりです。

- 確定申告書

- 住宅借入金等特別控除額の計算明細書

- 住宅取得金に係る借入金の年末残高等証明書

- 工事に係る増改築等工事証明書

- 家屋の登記事項証明書

- 請負契約書の写し

- 補助金等の額を証する書類

- 住宅取得等資金の額を証する書類の写し

- 給与所得の源泉徴収票 など

上記のうち、確定申告書と住宅借入金等特別控除額の計算明細書は、税務署等で手に入れることができます。また、国税庁のホームページからもダウンロードすることができます。

工事をしたことを示すために工事証明書や契約書の写しが必要ですので、確定申告の時期までに無くさないように大切に保管してください。

住宅ローン減税とは、正式名称を「住宅借入金等特別控除」といい、住宅を購入した人が利用できる税金対策です。確定申告を行う必要がありますが、いつまでに、どのような準備をして行えばいいのでしょうか。確定申告に必要な書類や手続きについて解説します。

参考:国税庁|所得税の確定申告

無料一括見積もりでリフォーム費用を抑える!

料金相場がわかりづらいリフォームですが、一括見積もりサービスを利用することで適正かつ最安値でリフォーム施工をしてくれる会社を簡単に見つけることができます。

リショップナビは提携企業1500社の中から相談内容に合わせて最大5社から無料で見積もりを取り寄せることができます。

紹介されたリフォーム会社のサービス内容を比較検討し、気に入った会社に依頼することが出来ます。口コミや事例も公開されているためリフォームを検討されている方はぜひ利用してみてはいかがでしょうか。

火災保険を利用したリフォームも

家を自己所有している方は必ず火災保険に加入しています。その火災保険を利用して自宅の損傷してしまった部分をリフォームすることができます。

お家なおーるは、複雑は火災保険申請~保険が下りるまでをプロがサポートしてくれるサービスです。

ほんの小さな家屋の損傷でも保険が下りてリフォームできる可能性があるため、プロによる調査・申請を受けてみる価値は十分に高いです。

費用は完全成果報酬制で、万が一保険が下りなかった場合は費用が一切かかりません。あまり知られていない方法ですが、興味のある方はチェックしてみてください。

金利・用途に合うリフォームローンを選択

リフォームローンの金利の基本的な知識や種類、相場などを紹介しました。

借入金額が大きいほど、金利によって返済額が大きく変わります。金利が安く、お得なリフォームローンを選びたいですね。

またリフォームローンは、担保の有無や返済期間の違い、団体信用生命保険の付帯など、一つひとつ特徴が異なります。金利の安さはもちろんのこと、自分にあった特徴を持つリフォームローンを賢く選択するようにしましょう。

また、リフォームする際に、業者選びもすごく大事です。リフォーム業者の選び方と注意点は、こちらの記事をご覧ください。

リフォームの料金は工事内容によって異なり、同じ工事内容でもリフォーム業者によって異なります。この記事では、費用の相場や業者の選び方をご紹介していきます。これからリフォームを検討している人は、この記事を読んでぜひ参考にしてみてください。

なお、所有マンションや一戸建てをリフォームして売却をご検討なら、不動産売却の基礎知識をまとめた記事を読んでみてください。高く売るためのコツを紹介しています。

この記事では、不動産に関する流れやかかる費用といった基礎知識から、取引上の注意点などを分かりやすく解説します。節税の方法や不動産会社の選び方についても触れていますので、不動産の売却における疑問を解消するのに役立ててくださいね。