※当記事はアフィリエイト広告を含みます。

近年は、投資家や高所得者層でなくても不動産投資を始める人が増えています。

不動産投資の目的は、投資用物件を利用して利益を得ることです。

ただし、他の投資方法と同様に、不動産投資にも全くリスクがない訳ではありません。

手元に十分な資金がない場合は、不動産投資のローンも利用できます。

しかし、場合によってはローンの返済が苦しくなる可能性もあるため、様々なリスクに備えた返済計画を立てることが大切です。

この記事では、不動産投資ローンの基礎知識や返済が苦しくなった場合の対処法などについて解説していきます。

これからローンを利用してぜひ参考にしてください。

投資用マンションで利用できるローンとは

投資用マンションを購入する場合、「不動産投資ローン」が利用できます。

一般的には不動産投資ローンを利用する

手元に十分な資金がなくても「不動産投資ローン」を利用すれば不動産投資が始められます。

また資金がある場合でも、物件の購入で手元の資金がなくなってしまうと、例えば空室期間が長引いた場合や物件の修繕が必要になった場合、それに充てるお金を準備することができません。

なので、手元に資金を置いておいて、金利の低いローンの検討も視野にいれるとよいです。

不動産投資ローンとは

各金融機関から融資を受けることは住宅ローンと同じですが、ローンを利用する目的や審査基準などが住宅ローンと異なります。

不動産投資ローンと住宅ローンの違い

| 住宅ローン | 不動産投資ローン | |

|---|---|---|

| 目的 |

住宅を購入して自身が居住すること |

マンション経営などの不動産投資 |

| 審査基準 |

返済能力が重要視される |

将来的に得られる利益が重要視される |

| 返済原資 |

住宅ローンの利用者の収入 |

対象物件の入居者賃料 |

| 融資額 |

年収の5~6倍程度 |

|

| 金利 |

0.5%~ |

1.5%~ |

住宅ローンの場合、戸建てやマンションといった住宅を購入して自身が居住する目的でローンを利用します。

一方で不動産投資ローンの場合、ローンを利用する目的は、マンション経営といった不動産投資です。

また、住宅ローンの審査では年収などの返済能力が重要視されますが、不動産投資ローンの審査では対象となる物件がどのくらい利益を得られるかということが重要視されます。

不動産投資ローンのメリット

不動産投資ローンを利用するメリットは、資金が少なくても投資用の不動産を手に入れられることがあげられます。

資金が少なくても価格が高めの不動産を手に入れられることで、レバレッジが期待できます。

不動産投資の場合のレバレッジとは、入居者から得られる家賃によって不動産投資ローンの返済や税金の支払いが賄えることです。

また、不動産投資ローンを利用すれば十分な資金が貯まるのを待たずに不動産投資が始められるため、すぐにでも不動産投資が始められます。

不動産投資ローンのデメリット

不動産投資ローンを利用すればレバレッジが期待できるなどのメリットがある一方で、次のようなデメリットもあります。

- 入居者がいなければ利益が得られない

- 物件を購入するタイミングを誤る可能性がある など

不動産投資で利益を得るためには、当然ながら継続的に入居者がいることが前提です。

そのため、空室が続くと利益が得られず、ローンの返済や税金の支払いといったコストだけかかってしまいます。

また、不動産投資ローンが利用できることで、高額な物件を購入してしまうことが考えられます。

このような場合、経済情勢の悪化などの理由で購入後に物件の価値が下落してしまうといったリスクもあります。

法人化していればプロパーローンも利用できる

アパートローンは主に個人を対象としており、一定以上の年収があれば審査が通りやすいことが特徴です。

一方のプロパーローンは主に事業者を対象としており、事業資金などの貸付を目的としていることが特徴です。

不動産投資を始めるにあたって法人化していれば、プロパーローンも利用できます。

ただし、プロパーローンは保証会社の保証を利用しないため、連帯保証人が必要です。

また、各金融機関が設けている独自の審査基準によって融資の可否が決定されます。

アパートローンに比べると審査基準が厳しい傾向にあり、金利も高めです。

不動産投資ローンを組む際の注意点

株式投資や仮想通貨といった他の投資方法と同様に、不動産投資にはリスクがつきものです。

特に不動産投資ローンを利用する場合、次の点に注意しましょう。

| 不動産投資ローンを組む際の注意点 | 理由 |

|---|---|

| 空室でも返済可能な返済額でローンを組む | 空室の期間が続くことでローンの返済に影響を及ぼす可能性があるため |

| 悪質業者との取引ではないか見極めよう | 融資元が悪徳業者の可能性があるため |

空室でも返済可能な融資額でローンを組む

不動産投資を始めても、入居者がいなければ利益は得られません。

不動産投資を始める際には、空室が続くといったリスクもあります。

入居者から得られる家賃でローンの返済を検討している場合は、空室でも返済できる返済額でローンを組むようにしましょう。

レバレッジをかけてローンを利用していると、空室の期間が続くことでローンの返済に影響を及ぼします。

悪質業者との取引ではないか見極めよう

不動産投資ローンを利用する際には、悪質業者と取引をしないように見極める力が必要です。

固定金利住宅ローンの販売実績が豊富な業者でも、過去に住宅ローンの投資用物件の購入に利用したり、融資の審査時に年収を改ざんするといった事例が発生しています。

融資先が悪徳業者の可能性もあるため、次のような点に注意しましょう。

投資用マンションのローン返済が苦しいときには

不動産投資を始めた当初は安定した利益が得られていても、継続的に入居者を確保できるかどうかはわかりません。

空室が続いて不動産投資ローンの返済が難しくなった場合、次のような3つの方法で返済の見直しを検討してみましょう。

| 投資用マンションのローン返済が苦しいときの対処法 | 具体的な方法 |

|---|---|

| リスケジュールで返済方法を見直す | 借入先の金融機関に連絡し、返済期間の延長や返済額の減額、返済期間の猶予などを相談する |

| ローンの借り換えを検討する | ローンの借り換えし、毎月の返済額や総支払額を少なくする |

| 投資用マンションの売却を検討する |

|

リスケジュールで返済方法を見直す

不動産投資ローンの返済が難しくなった場合、自己資金を充てて返済を続けていくことはできます。

しかし、いつまでも無理な返済の仕方を続けことはできません。

このような場合、住宅ローンの返済方法を見直すとよいです。

まずは借入先の金融機関に連絡し、返済期間の延長や返済額の減額、返済期間の猶予などを相談して金融機関側に理解を得る必要があります。

ただし、住宅ローンの返済契約を見直す行為は金融機関からの信用が低下するため、新規の融資は受けにくくなります。

ローンを借りている金融機関にリスケジュールを相談しても、場合によっては受けてもらえない場合もあります。

リスケジュールは、債権者と債務者、共に痛みを伴うものです。

払うべきものが払えなくてリスケジュールを相談するのですから、返済できるように誠心誠意尽くす姿勢を見せることが大切です。

ローンの借り換えを検討する

不動産投資ローンの返済が難しくなった場合、ローンを借り換えるのも手段の一つです。

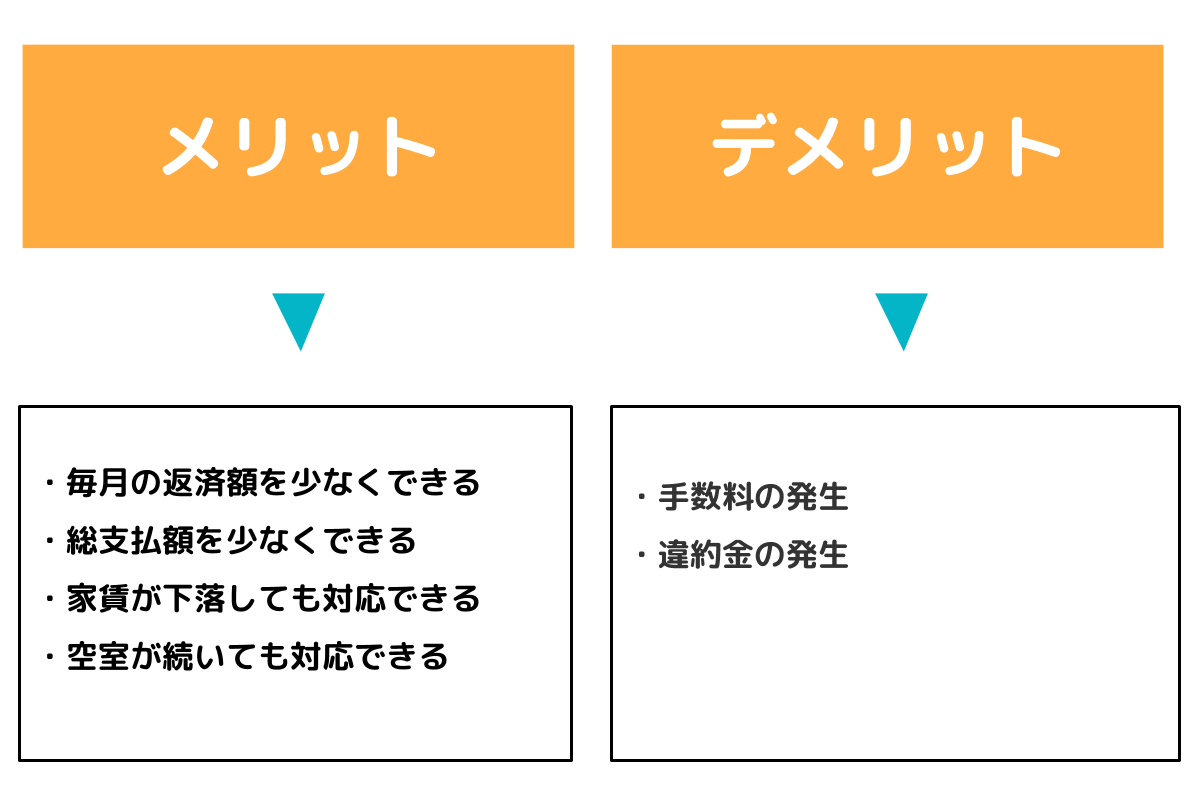

ローンを借り換えする場合のメリットとデメリットは、次の通りです。

不動産投資ローン借り換えのメリット

不動産投資ローンを借り換える場合、現在よりも金利の低いローンに切り替えることがポイントです。

不動産投資ローンを借り換えするメリットは、次の4点があげられます。

- 毎月の返済額を少なくできる

- 総支払額を少なくできる

- 家賃が下落しても対応できる

- 空室が続いても対応できる

毎月の返済額や総支払額を少なくするためには、金利の低いローンへの借り換えが必要です。

また、これから家賃が下落したり空室が続くといったリスクが全くないとは限りません。

ローンの借り換えでキャッシュフローをストックできれば、家賃の下落や空室が続いた際にも対応できます。

ローン借り換えはデメリットに注意し慎重に

不動産投資ローンを借り換えるデメリットは、次の2点があげられます。

- 手数料の発生

- 違約金の発生

住宅ローンを借り換える場合、手数料などの諸費用がかかります。

不動産投資ローンも同様で、借り換えには手数料が発生します。

このように不動産投資ローンを借り換える場合は、デメリットを考慮して借り換えの判断を慎重に行うことが大切です。

投資用マンションの売却を検討する

不動産投資ローンの返済が難しくなった場合、投資用マンションの売却を検討も視野にいれましょう。

投資用マンションを売却する場合は、売却代金をローンの返済に充てることで完済させましょう。

しかし、ローンの残債によっては、投資用マンションを売却してもローンが完済できないケースも考えられます。

このような場合、次のような2つの選択肢があります。

- ローンの残債分を工面して完済する

- 物件を任意売却して完済を目指す

ローンの残債分を工面して完済しても、どこかでお金を借りたのならその返済は続けていかなければなりません。

また、物件を任意売却してもローンの完済は難しいため、その後も返済は続けていくことになります。

すでにローンの返済が滞った状態であればお金を貸してくれるところは見つかりにくいため、任意売却せざるを得ないのが実情です。

なお、任意売却すら難しい場合は、競売にかけられます。

投資用マンションを売却する場合には

空室が続いて安定した利益が見込めなかったり、不動産投資ローンの返済が難しくなったりした場合、投資用マンションを売却することも検討しましょう。

投資用マンションを売却する場合、次のような方法で売却を進めていきます。

複数の不動産会社に査定を依頼する

投資用マンションを売却する際には、通常のマンションの売却時と同様に不動産会社に査定を依頼するのが一般的です。

最初から1社に絞らず、複数の不動産会社に査定を依頼することがポイントです。

なぜなら、複数の不動産会社に査定を依頼すれば投資用マンションの売却に強く、信頼できる不動産会社を見つけやすくなるからです。

さらに、各不動産会社から提示された査定額を比較することで、より高値での売却が期待できます。

複数の不動産会社に査定を依頼する場合は、一括査定サイトの利用がおすすめです。

首都圏における新築マンションの価格は約6,000万円程度まで上昇しているものの、国際競技大会後の下落が懸念されています。

そのため、投資用マンションの売却を検討している場合は、売り時となるタイミングを見極めてから売却するようにしましょう。

不動産会社にはそれぞれ得意分野がありますので、投資用物件の売却が得意な不動産会社に売却を依頼することをおすすめします。

具体的には、オーナーチェンジ物件を多く取り扱っており、投資物件を探しているお客様とのつながりをたくさん持っている不動産会社を探すとよいです。

マンション投資は不動産投資ローンを活用しよう

サラリーマンの間でも株式投資や仮想通貨といった方法と共に不動産投資に注目が集まっています。

ただし、他の投資方法と同様に不動産投資にもリスクがつきものです。

不動産投資ローンを利用して投資を始めても、様々な理由でローンの返済が難しくなる可能性も考えられます。

したがって、不動産投資を始める際には不動産投資自体の知識を深めることが大切です。

そして、不動産投資ローンを上手く活用して不動産投資を成功に導きましょう。