※当記事はアフィリエイト広告を含みます。

厚生省の調査では、2018年度の離婚者数は約20万7,000組でした。そんな離婚時に争点となるのが財産分与で、気になるのは「財産分与に税金は発生するのか」ということだと思います。

結論からいえば、夫婦共有の財産を分ける財産分与には、税金が課せられるケースがあります。財産分与はなるべく円滑に、そして、できるだけ節税できればいうことありません。

ここでは、財産分与の税金に関する基礎知識、節税方法や財産分与の税金に関する注意点について紹介します。

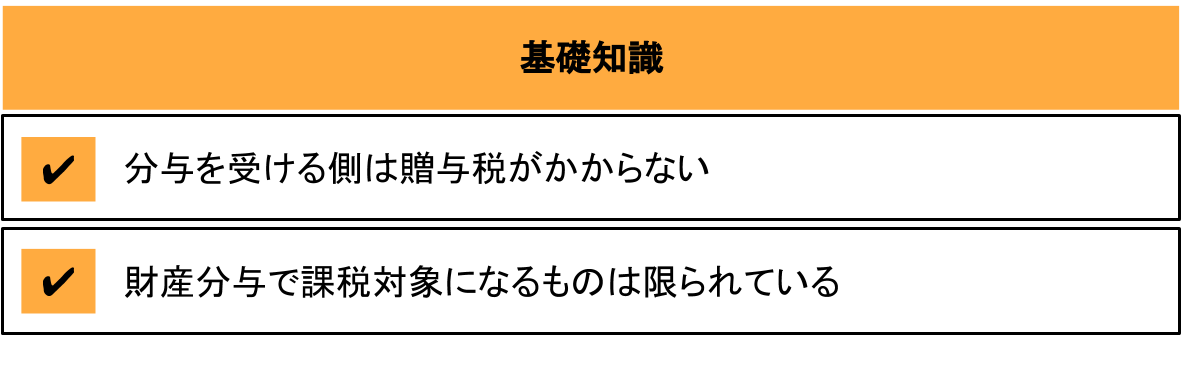

財産分与の税金に関する基礎知識

財産分与には、どのような税金がかかるのでしょう。また、財産分与の際、課税対象となる財産にはどのようなものがあるのか解説します。

分与を受ける側は贈与税がかからない

無償で財産を得る際に課せられる「贈与税」ですが、基本的に、財産分与を受ける側に贈与税はかかりません。

これは、相手から贈与を受けたわけではなく、夫婦の財産関係の清算や、財産分与義務に基づいた離婚後の生活保障の給付と考えられているためです。

ただ、下記でも紹介するように、譲り受ける財産が、社会通念と照らし合わせても相当な額を超える場合には、例外的に贈与税が発生します。

財産分与で課税対象になるものは限られている

財産分与を金銭でやり取りする場合は、基本的に税金はかかりませんが、金銭以外の分与には税金が発生する場合があります。

課税対象となるものは限られており、不動産・有価証券や株・高額な美術品などがその対象です。

【財産分与の課税対象となるもの】

- 不動産(土地・建物)

- 株式や有価証券

- 高額な美術品

- ゴルフなどの会員権

財産分与の際、問題になるのは主に不動産といってよいかもしれません。「不動産」を贈与する場合、不動産所得税・登録免許税・固定資産税等が課せられます。

このように、不動産を財産分与する際は、課税の対象になることを事前に把握しておきましょう。

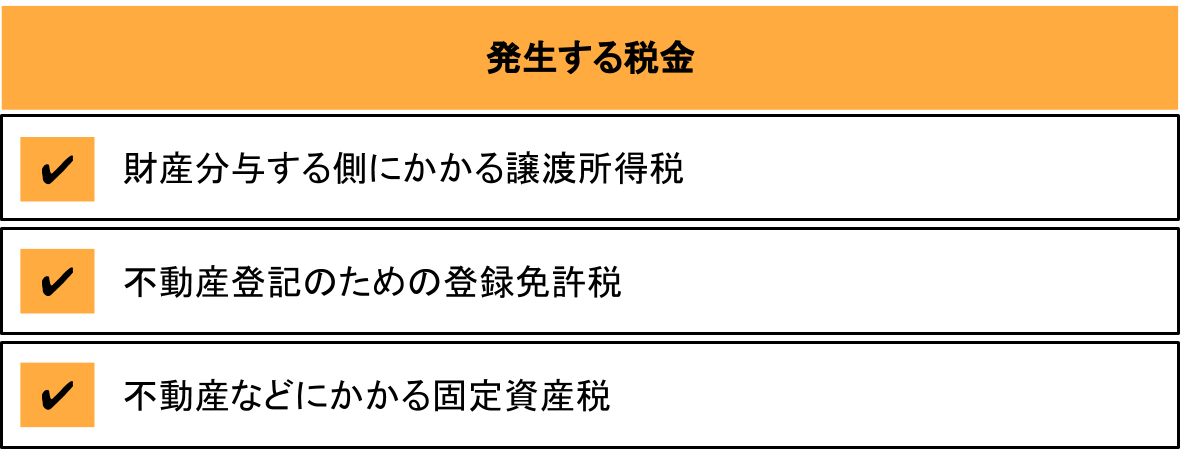

財産分与で発生する税金

財産分与をする側と受ける側、双方にかかる税金には違いがあるようです。ここでは、財産分与で発生する税金の種類を見ていきましょう。

財産分与する側にかかる譲渡所得税

「譲渡所得税(所得税・住民税)」は、資産を譲渡した際に得られる利益に対して課せられるもので、受け取った側ではなく「財産を渡した側」にかかる税金である点がポイントです。

譲渡所得税は、分与財産の取得時と分与時の間に差益がある場合、課税義務が発生します。そのため、譲渡益が無ければ譲渡所得税を支払う必要はありません。

たとえば、住宅を2,000万円で手に入れ、分与時の価格が1,000万円なら課税されず、逆に3,000万円で分与すれば差益の1,000万円が譲渡所得として課税されます。

不動産を売却するわけではないのに課税義務が発生するため、分与する側は腑に落ちないかもしれません。しかし財産分与では、不動産を時価によって譲渡したものとみなされるので注意しましょう。

不動産の取得時の価格から価値が上がっていればつまりその価格が「差益がある分与時の価格」ということになります。

譲渡所得税率について

譲渡所得の税率は、不動産や株式などを所有していた年月によって変化が生じます。

所有していた期間が、譲渡した年の1月1日から5年を超える場合は「長期譲渡所得」、5年以下の場合は「短期譲渡所得」と分類され、それぞれ税率が異なります。

各税率を見ると、短期譲渡所得のほうが長期譲渡所得よりも、かなり税率が高いのが特徴です。

譲渡所得税の税率を見ていきます。

| 所有期間 | 所得税率 | 住民税 | |

|---|---|---|---|

| 長期譲渡所得 | 5年超 | 15% | 5% |

| 短期譲渡所得 | 5年以下 | 30% | 9% |

※不動産を親から相続した場合は、親の所有期間も含む

不動産登記のための登録免許税

「登録免許税」は、不動産の所有権を記録して公示するための手続きである、「不動産登記」にかかる税金で、一戸建ての場合は土地と建物を別々に登記するのが基本です。

土地か建物に関係なく、固定資産税評価額の2%(100円未満切り捨て)が登録免許税となり、評価額が3,000万円の土地を例に取ると、3,000万円の2%で登録免許税は60万円となります。

財産分与する際、夫婦のどちらが登記費用を負担するのか、明確に合意しておくと安心です。

登録免許税の計算式は以下のとおりです。

- 固定資産評価額 × 2% (20/1000)

なお、土地に関しては、登録免許税の軽減措置が平成31年3月31日から2年間延長され、令和3年3月31日までに取得した土地については、従来どおりの税率となります。

不動産の価値が高ければ高いほど登録免許税の負担も大きくなりますが、軽減税率を利用すれば負担を軽くすることも可能です。

軽減税率については事前に登記をお願いする司法書士に確認するとよいです。

登録免許税の軽減税率はこのとおりです。

| 税率 | 軽減税率 | 備考 | |

|---|---|---|---|

| 土地 | 2.0% | 1.5% | 令和3年3月31日まで |

| 中古建物(床面積50平方メートル以上) | 2.0% | 0.3% | 令和2年3月31日まで |

参考:平成31年4月1日以降の登録免許税に関するお知らせ|法務局

不動産などにかかる固定資産税

不動産を所有すると、翌年から財産分与を受けた側に「固定資産評価額× 1.4%(標準税率)」の固定資産税が課せられます。

たとえば、固定資産税評価額5,000万円の不動産なら、固定資産税の支払い額は70万円です。

ただ、住宅用地であれば特例が適用され、200平方メートル以下の小規模住宅用地には6分の1、200平方メートルを超える一般住宅用地には3分の1に税率が引き下げられます。

そのため、評価額が同じ5,000万円の不動産であっても、190平方メートルの不動産であれば、税率が6分の1となり、固定資産税を約10万円減額することが可能です。

財産分与で分与を受ける側に税金がかかるのは?

基本的に、財産分与を受けた側に贈与税は課せられませんが、例外的に財産が多すぎる場合は課税の対象となります。また、ほかの理由によっても、分与を受ける側に税金がかかるケースもあるようです。

分与された財産が多すぎる場合

分与財産が多すぎる場合は、財産贈与された側にも「贈与税」がかかるケースがあり、国交省のホームページにも、次のような規定が記されています。

「分与された財産の額が、婚姻中の夫婦の協力によって得た財産の額や、その他すべての事情を考慮しても多すぎる場合。その場合、多すぎる分に贈与税が課せられる」

通常なら、分与を受ける側は贈与税の支払い義務はありませんが、規定にあるように、相場より大幅に財産分与額が多い場合は、例外的に贈与税の支払い義務が生じます。

これに関しては、国税が判断するものなので、相場に関する明確な基準はあるわけではありません。

贈与税が課せられるのはいくらから?

財産分与のルールとして、財産は通常、夫婦で2分の1に分けるとされているところ、2分の1を誰の目から見ても著しく超えている場合は、多すぎると判断され贈与税が発生します。

たとえば、夫婦の共有財産が2,000万円とした場合、分与を受ける側が2,000万円もらえば多いと判断され、多すぎる1,000万円の部分に対して、贈与税がかかるという具合です。

離婚が税金から免れるために行われた場合

離婚が税金から逃れるために行われた場合も、分与を受ける側に贈与税が発生するケースのひとつです。国交省のホームページに記載されている規定を見てみましょう。

「離婚が、贈与税や相続税を免れるために行われたと認められる場合。この場合は、離婚によってもらった財産すべてに贈与税がかかる」

このように、夫婦間でまったく離婚の意思がなく、贈与税や相続税を免れるために離婚が行われたことが認められると、「財産全て」に贈与税が課せられてしまいます。

離婚による家の財産分割や売らない方法は、下記の記事で詳しく解説しています。

離婚で家を財産分与することになった人に向けて、損しないために知っておきたい情報を網羅しています。特に夫婦の一方に自立できる経済力がないケースを想定しました。ケース別の解説や、トラブルを回避するために離婚前にしておくべき対策について解説しています。

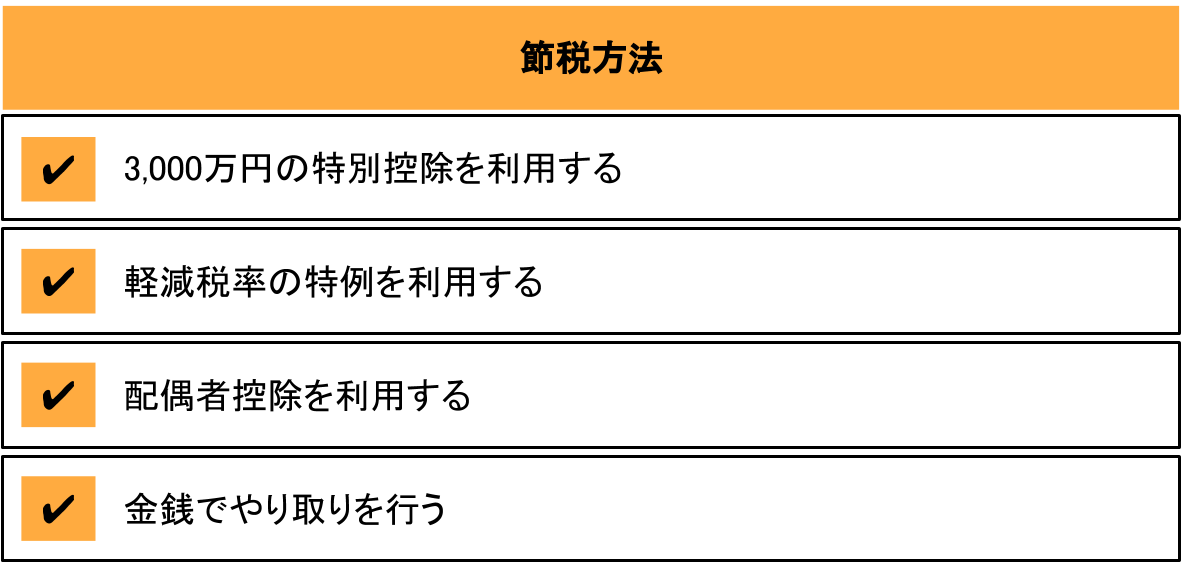

財産分与にかかる税金の節税方法

不動産売却の際にかかる譲渡所得税を、安く抑える様々な制度を紹介します。

3,000万円の特別控除を利用する

居住用不動産の売却時、購入時より高く売却できた場合、譲渡益が最高3,000万円までなら税金が0円になる、「3,000万円特別控除」を受けることができます。

たとえば購入時3,000万円のマイホームが、売却した時3,500万円に値上がりしていたなら、課税譲渡所得は500万円となり、譲渡益は3,000万円以内に収まりますので、特別控除を受けることが可能です。

また、3,000万円の特別控除特別控除は、居住用不動産の所有期間は関係ありません。

3,000万円特別控除の適用条件は、一戸建てやマンションなどの住居用財産であることと、売却先が夫婦や親族など、身近な人ではないことなどが挙げられます。

そのため、節税を考えるなら離婚後に所有権を移転させることが必要です。

軽減税率の特例を利用する

3,000万円の特別控除と併用して「軽減税率の特例」を利用することが可能です。

居住用不動産の所有期間が、財産分与を行う年の1月1日時点で10年を超えている場合は、軽減税率の特例が適応され、所得税や住民税の税率を低く抑えることが可能です。

通常、所有期間が5年を超えている長期譲渡所得の税率は、所得税が15%、住民税が5%ですが、軽減税率の特例を利用すると、所得税が10%、住民税が4%にそれぞれ軽減されます。

軽減税率の特例適用後の税率はこのとおりです。

| 税の種類 | 通常税率 | 特例適用後 |

|---|---|---|

| 所得税 | 15% | 10% |

| 住民税 | 5% | 4% |

配偶者控除を利用する

配偶者控除を利用するのも、財産分与にかかる税金を抑える方法のひとつです。

婚姻関係が20年以上継続している夫婦間が、居住用財産を譲渡する場合、基礎控除の110万円に加えて2,000万円まで、つまり、最高で合計2,110万円分(超えた部分は課税)は税金が発生しません。

婚姻関係が20年以上の夫婦は、婚姻関係があるうちに2,110万円を贈与し、離婚成立後にそれ以外の部分を贈与することで節税効果が高まります。

控除を受けるには申請が必要です。

特別控除の内訳はこちらです。

| 暦年贈与の基礎控除額 | 110万円 |

|---|---|

| 特例 | 2,000万円 |

金銭でやり取りを行う

これまで説明した通り、不動産を代表とする金銭以外の資産には、譲渡税(所得税、住民税)が課税されますが、現金でのやり取りには税金が発生しません。

そのため、節税を考えるなら、不動産などを売却して現金化することで、財産分与に関わる税金を安く抑えることが可能です。

ただ、購入時より不動産の価値が上昇している場合は、売却した時点で譲渡所得が発生するので、譲渡所得税の課税対象になることに注意しましょう。

なお不動産を売却する場合、条件に当てはまれば、次に紹介するいくつかの特例を利用することもできます。

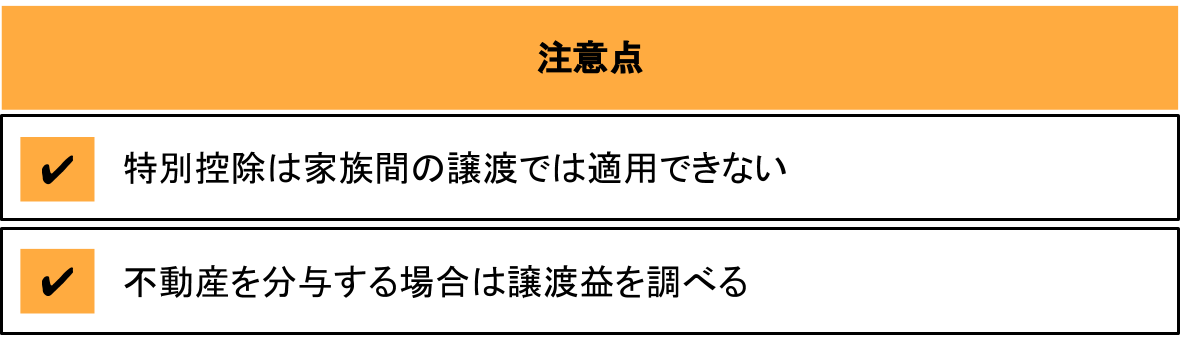

財産分与の税金に関する注意点

特別控除を利用する際は、適用条件もしっかり確認しておきましょう。また、不動産を分与する場合は、事前に譲渡益を調べておくことで財産分与もスムーズに進みます。

特別控除は家族間の譲渡では適用できない

前述で紹介した節税方法のひとつである、居住用財産の「3,000万円の特別控除」は、夫婦間や親子間の譲渡では適用されないため、くれぐれも注意が必要です。

対策としては、離婚して不動産の所有権を移転させた後に、財産分与を行うことが挙げられます。それにより、譲渡所得が3,000万円を超えない限りは、譲渡所得税が課税されることはありません。

不動産を分与する場合は譲渡益を調べる

不動産を分与する場合は、「譲渡益」があるかどうか、事前に譲渡益の有無を調べておくと安心です。

財産分与の時点で、不動産の時価が購入時より上回っていれば、分与する側はその差額分(譲渡益)の譲渡所得税を支払う必要が生じます。

不動産を売却するときは、譲渡所得税を考慮に入れて、財産の分配方法を考えましょう。

不動産の現金化で財産分与の税金を抑えよう

離婚に伴う財産分与はデリケートな問題です。しかし、税金の基礎知識をしっかり把握しておくことで、財産分与もスムーズに進みます。

気になる節税ですが、状況に応じて「特別控除」や「軽減税率の特例」「配偶者控除」などの制度をうまく利用すれば、財産分与の負担を軽くすることが可能です。

また財産分与では、金銭以外の財産に譲渡所得税が発生します。

節税を考えるなら、不動産は売却して現金化し財産分与に当てるのもひとつの方法です。

「財産分与」とは婚姻中に築いた財産を離婚時に分配することをいいます。財産分与は事前に知識をつけること、財産の正確な価値を把握することが大切です。財産分与の基礎知識や方法、流れに加え、トラブルが起こりやすい不動産の財産分与についても詳しく解説します。