※当記事はアフィリエイト広告を含みます。

離婚をするときに、問題になるのが「お金」のことです。

離婚時の財産分与の内容は、原則は夫婦間の話し合いによって決めるものです。しかし、お互いの希望がかみ合わずにスムーズに進まないケースも多いです。

財産分与をスムーズに進め、できるだけ自分の希望を通したいのであれば、事前に財産分与について知識をつけておくことが大切です。

この記事では、財産分与の基本知識や方法、実際に財産分与をおこなう際の流れについて紹介します。また、特にトラブルになりやすい不動産の財産分与についても詳しく解説します。

財産分与とは

財産分与とは、結婚期間中に夫婦が築いた共有の財産を離婚時に清算・分配することを指します。

法律により離婚時に相手に財産分与を請求できる権利が認められています。

財産分与は、基本的に夫婦間の協議によって内容を取り決めることになります。

しかし、離婚を進めている夫婦ですから、話し合いがスムーズにまとまらないケースも多いため、協議によって財産分与がまとまらない場合は、裁判所に調停を申し立てることになります。

遺産分割とは異なる

同じように家族間で財産を分割するものとして、「遺産分割」があります。

ときに財産分与と遺産分割は混同されがちですが、遺産分割は、配偶者や親・子等が死亡した場合におこなわれるものですので、財産分与とは異なるもので、手続きについても、流れが異なります。

また、実家の家系から財産を相続した場合、その財産は「特定財産」となり、離婚時の財産分与には含まれません。

この相続財産に関しても、離婚時によくトラブルになりますので覚えておくとよいです。

財産分与の対象

財産分与では、夫婦が協力して築いた財産を分割します。この場合、分割する財産にはどのようなものが該当するのでしょうか。

財産分与の対象となるもの

財産分与の対象となるものは、「共有財産」と呼びます。結婚期間中に夫婦の協力により形成・維持されてきた財産であれば共有財産とされます。

財産分与の対象となるものは、具体的には次の通りです。

- 現金・・・手元にある現金や銀行に預けている預金・貯金など

- 不動産・・・購入した土地、家、マンションなど

- 有価証券・・・株券、社債、有価証券など

- 美術品や宝飾品・・・婚姻中に購入したもの

- 家具・・・大型家具や家電を含む、結婚後に購入したもの

- 年金・・・婚姻期間中の厚生年金、共済年金など

- 生命保険金・・・返戻金を含む

- 退職金・・・将来的に支払われる可能性が高い場合も対象となる

預貯金などの現金だけではなく、不動産や証券、購入した家具から退職金まで幅広いものが夫婦の共有財産とみなされます。

なお、夫の名義でも妻の名義でも、夫婦の協力によって形成されたと見なされれば共有財産とされ、その名義を問いません。

下記の記事では、離婚による家の財産分与と売らない方法を解説しています。

離婚で家を財産分与することになった人に向けて、損しないために知っておきたい情報を網羅しています。特に夫婦の一方に自立できる経済力がないケースを想定しました。ケース別の解説や、トラブルを回避するために離婚前にしておくべき対策について解説しています。

財産分与の対象にならないもの

先にご紹介したように、婚姻関係中に所得した多くものが夫婦の共有財産とみなされます。一方で、離婚時の財産分与の対象にならない財産もあります。

財産分与の対象外となるものは、特有財産または固有財産と呼ばれるものです。具体的には次の通りです。

- 結婚前から所有しているもの・・・独身時代の預貯金、自動車、マンション、嫁入り道具など

- 結婚後に相続・贈与で得たもの・・・父母の財産、実家の不動産、配偶者からのプレゼント

- 日常的に各自が使うもの・・・衣類、バッグ、アクセサリー、スポーツ用品など(その価値によっては財産分与の対象になるケースもある)

- 会社の名義で法人の財産になっているもの(個人経営の場合は財産分与の対象になる)

結婚前から所有しているものは相続対象になりません。

また、結婚後であっても相続や贈与によって受け継いだ財産は分割対象になりません。例えば、遺産相続した家の場合には原則として相続を受けた方の持ち物になります。

日常的に各自が使う衣料品などは原則は財産分与の対象になりませんが、価値が高いものであれば財産分与の対象になるケースもあります。

捕捉として、土地やマンションなどの相続対象のものを、結婚前から所有していた場合は相続対象にはなりません。

マイナスの財産も財産分与の対象

ここまで財産の価値がプラスであるものを対象にご紹介しましたが、一方で借金やローンなどのマイナスの財産はどのように考えればよいのでしょうか。

結論としては、マイナスの財産も財産分与の対象となります。

夫婦の共同生活のために発生した借金やローンは、夫婦共同の債務(マイナスの財産)として、財産分与の対象になるのです。ただし、いずれか片方の個人的な借金は財産分与の対象になりません。

共有財産のうちプラスの財産がマイナスの財産を上回る場合は、プラスの財産からマイナスの財産を差し引いた額を分けるのが一般的です。

財産分与の割合

財産分与をおこなうときの割合は基本的には2分の1ずつですが、必ずしも2分の1というわけではありません。

割合については法律で定められておらず夫婦間の協議によって決めるものとされますが、基準としての考え方は存在します。

財産分与の割合の一般的な考え方について紹介します。

夫婦の話し合いで決める

財産分与は、夫婦の話し合いで取り決めるものとされていますが、基準となるものとして、夫婦の年齢や婚姻期間、職業などの事情に加えて財産形成への寄与度(貢献度)が考慮されることが一般的です。

財産形成の寄与度と聞くと、「金銭的にいくら収入があったか」ということだけをイメージしがちですが、収入面だけではなく、子育てや家事をおこなったことも財産形成に貢献したとみなされます。

夫婦が共働きの場合

財産分与の割合の考え方は、夫婦の働き方によっても大きく影響されます。例えば、共働き夫婦の場合は、財産形成の貢献度は半々とされ、財産分与は2分の1になるケースが多いです。

夫婦の収入の差が寄与度の差にはならないことが一般的ですが、実働時間などに極端な差がある場合には寄与度に加味して割合を決めるとよいです。

妻が専業主婦の場合

一方、妻が専業主婦の場合は、2分の1ずつにならないケースもあります。過去の事例をみると家事労働は寄与度が低く評価されることが多かったのが実情で、家庭裁判所の判例では大半は20~50%程度です。

しかし近年は、家事や育児も寄与度が50%であるとみなされることが増加傾向にあり、2分の1ずつになるケースも増加しているようです。

専業主婦であっても、離婚時に妻が高齢で仕事が見つけにくい場合や、不動産等を購入したときに妻も現金を出した場合は、事情を考慮して分割の割合が50%まで認められる可能性があります。

財産分与の方法

財産が現金のみであれば、分割は簡単です。しかし、実際には現金のみというケースは少なく、不動産など物理的に分割が難しい財産が分割対象として含まれているケースが多いです。

具体的な財産分与の方法は、次の3つに分けることができます。

- 対象の財産の現物は一方が保持し、もう一方の相手に割合分の金銭を支払う

- 対象の財産を売却し、利益を分割する

- 対象の財産の現物を分割する

方法を話し合いの上で決めたら、のちのトラブルを避けるためにも文書にして残しておくことをおすすめします。特に1つ目の「どちらか一方が現物を保持しもう一方に金銭を支払う」方法では、分割で金銭を支払っていくケースもあります。分割の場合、途中で支払いが滞ってしまう懸念があるためしっかりと文書を作成しておくことが大切です。

また、財産分与を進めていく中で話し合いがうまく進められないときや、対象の財産が多く複雑な場合などは、弁護士に相談することをおすすめします。

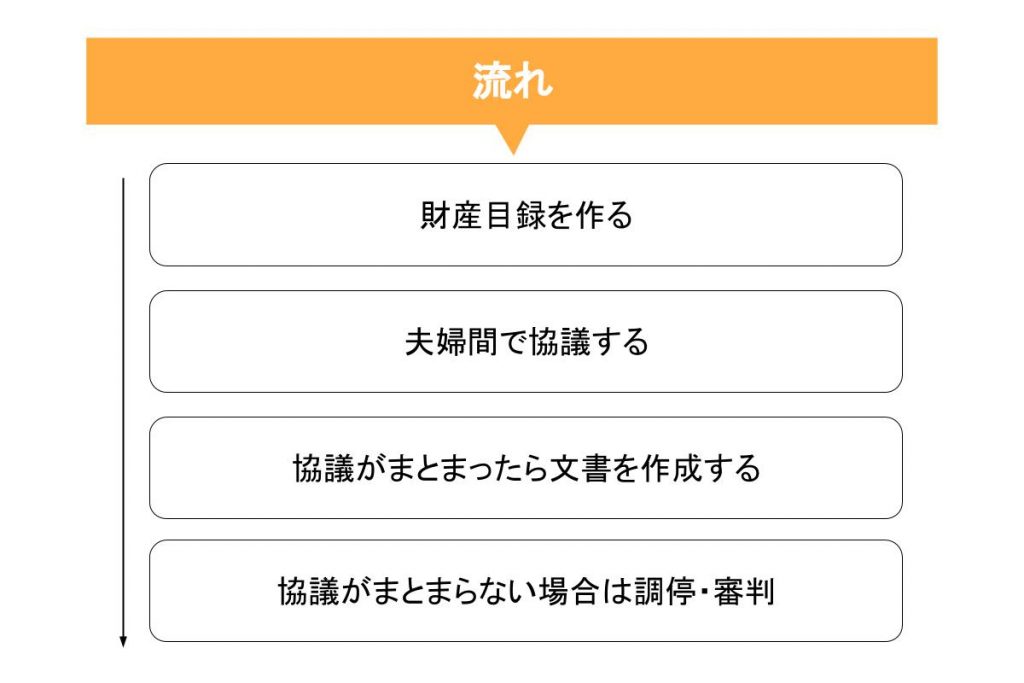

財産分与の流れ

ここからは、具体的な財産分与の流れについてご紹介します。

財産分与は、一般的に次のように進めていきます。

- 財産目録の作成

- 夫婦間での協議

- 文書を作成する

- 協議がまとまらない場合は裁判をおこなう

それぞれのステップについて、詳細を確認していきましょう。

なお、財産分与は多くの場合離婚時におこなわれますが、離婚後におこなうことも可能です。離婚後におこなう場合には、期限に注意してください。

民法768条2項の定めにより、離婚成立から2年以内におこなわなくてはならない決まりがあります。

財産目録を作る

まずはすべての財産を把握し、財産目録を作成するところから始めます。不動産や預金・貯金などは、正確な金額が解るものを用意しましょう。

財産の中でも、特に不動産はその価値を調べるために一手間必要です。建物を所有している場合、減価償却があり計算が複雑なので不動産会社に査定を依頼しましょう。

その他、財産目録を作る際には、住宅ローンや自動車ローンなど共同生活の上でのマイナスの財産(借金やローン)も忘れずに書き出しましょう。

すべての財産を把握することに手間がかかり、複雑なケースは弁護士や行政書士に相談しましょう。

離婚が成立してからだと相手と連絡が取りづらくなるため、財産の把握が困難になる傾向があります。離婚する時点で財産分与を完結させておくことが望ましいです。

夫婦間で協議する

財産目録を作成したら、先にご紹介した財産分与の対象を参考に夫婦で話し合いをおこないましょう。

財産を少しでも多く受け取りたい場合には、寄与度を主張することが大切です。

仕事をしていない場合でも、家事や家族の介護も寄与度として考慮されます。

家事や介護をおこなっていたことがわかる記録があれば残しておくとよいです。

協議がまとまったら文書を作成する

話し合いによって分割の内容が決まったら、文書を作成しておきましょう。

特に相手が不動産などを受け取り自分側が分割払いで現金を受け取る場合は、公正証書を作成しておくことが望ましいです。

これは、離婚後に相手の支払が滞る危険性があるためです。

口約束だけだと、トラブルが起きた時に泣き寝入りしなくてはならないことがあります。

話し合いによって決まった内容は、しっかりと文書を残しておきましょう。

協議がまとまらない場合は調停・審判

財産分与の協議がまとまらない場合は、調停の手続きを進めることになります。

調停は家庭裁判所に調整を申し込み、決まった期日にて1回目の調停をおこないます。

1回目の調停が成立しない場合には2回目以降の調停がおこなわれることになります。

調停をおこなっても話がまとまらない場合には、裁判で財産分与を決めることになります。

裁判まで進むと、費用や手間がさらにかかってしまうことを覚悟しなければなりません。

不動産の財産分与(住宅ローンなし)

不動産は物理的に分けることができませんので、財産分与時に悩んでしまう財産の一つです。

離婚時の不動産の財産分与に関して、詳しく確認していきましょう。

不動産の財産分与は、住宅ローン残債の有無によって対応を変える必要があります。

まずは。住宅ローンが残っていない不動産の財産分与について紹介します。

不動産の価格を調べる

はじめに対象の不動産の価値を調べます。不動産は、世の中に全く同じものがないため「定価」がありません。そのため、土地評価額や購入価格などから現在のおおよその価値を調べる必要があります。

土地の価格は路線価や固定資産税評価額を参考にし、建物の価格は建物購入費から減価償却法を用いて調べることが可能です。

しかし、自分で調べる際の計算は複雑でわかりにくいため、不動産会社に査定を依頼することをおすすめします。

方針を決める

不動産のおおよその価値が把握で来たら、この後の方針を次の2つから決めます。

- どちらかが所有し住み続け、もう一方の相手に割合分の金銭を支払う

- 不動産を売却し、売却益を分割する

例えば、子どもがいて学区を変更したくない場合、同じ家に住み続けるという選択肢が有力になります。

不動産を所有して住み続けたいのであれば、離婚する相手に割合分の現金を支払うことになります。

また、わかりやすく分割したいのであれば不動産そのものを売却してしまうことをおすすめします。

売却によって得た利益等を分割することで、財産分与をシンプルにおこなうことができます。

どちらかが住み続ける場合

どちらかが住み続ける場合にはいくつかの方法がありますが、住み続ける側が所有しもう一方の相手に割合分の金銭を分割払いするのが一般的です。

この場合、トラブルを回避するためのポイントは次の通りです。

- 初回支払い金額をできるだけ高く設定し、分割回数は数回(2〜4回)にして短期間で完済できるようにする

- 協議内容を必ず文書にし、万一支払いが滞った場合のことも取り決めしておく

先にもご紹介しまいたが、離婚時の財産分与で特に注意しなければならないのが分割払いです。

不動産を所有した側が、最初はお金を払っていても時間が経つにつれて支払いが滞っていくケースがあるため、なるべく分割払いが短期間で済むように調整したほうがよいです。

また文書を残しておくことが大切です。

売却する場合

不動産を売却し現金化して分割する場合は、なるべく高く売却できるようよい不動産会社を探しましょう。

不動産売却は、それだけでとても手間と時間がかかるものです。

離婚に関連する手続きと同時に進めていくことは負担が大きいため、必要に応じてプロの手を借りてスムーズに進めていきたいものです。

不動産の売却益は2分の1ずつを基本としますが、それぞれの寄与度(貢献度)等を参考に最終的な割合を決めて分割します。

譲渡所得税は名義人にくる

不動産を売却して分割する場合、譲渡所得税の支払いについて注意が必要です。

譲渡所得税は、不動産売却によって売却益が出た場合にかかる税金です。

この場合、納税義務は不動産の名義人にあります。これは、例えば夫名義であった不動産を売却して売却益を妻に渡したとしても、譲渡所得税は夫が支払うことになるということです。

特に大きな売却益が期待できる場合には、譲渡所得税のことを加味して分割の割合等を調整するとよいです。

不動産の財産分与(住宅ローンあり)

財産分与をおこなう段階で、まだ住宅ローンが残っている不動産を所有しているケースも多いです。

住宅ローンが残っている場合、住宅ローンがない不動産と比べると財産分与の手続きが少々複雑になります。

しかし、事前に流れを確認し、ひとつずつステップを進めていけば大丈夫です。

最後に、住宅ローンが残っている不動産の財産分与の流れについてご紹介します。

不動産の価値と住宅ローンの残高を調べる

住宅ローンが残っている不動産の財産分与でも、はじめに不動産の価値を調べる点は同じです。

資金に余裕があれば不動産鑑定士に依頼して精度の高い不動産価格を知ることができますが、おおよその価値を把握する方法でも問題ありません。

住宅ローンの残高は、金融機関のインターネットサービスを利用して確認するか、金融機関に返済予定表を郵送してもらいましょう。

不動産の財産分与では、不動産の価値が住宅ローンの残高より大きい(アンダーローン)か、住宅ローンの残高が不動産の価格より大きい(オーバーローン)かが重要です。

最初の段階で、どちらになっているかを把握します。

方針を決める

アンダーローンかオーバーローンか等をふまえて、次の中から今後の方針を決めていきます。

- 不動産&ローン名義人と住む人が異なる

- 不動産名義人と住む人は同じが、ローン名義人が異なる

- 不動産&ローン名義人と住む人が同一人物

- 不動産を売却し、売却益を分割する

夫婦間で話し合いがスムーズに進めばよいですが、お互いの希望がかみ合わずに難航してしまう場合は、裁判所の調停で決めることになります。

不動産&ローン名義人と住む人が異なる

所有している不動産に住み続ける人と、不動産・住宅ローンの名義人が異なる方法です。

この場合は、一般的に住む側が毎月名義人に支払う金額は、住宅ローンの支払い額より少なく設定します。

住む側にとって、そのままの環境の維持ができ、子どもも一緒に暮らす場合でも転校の必要がないというメリットがあります。

しかし名義人がローンの支払いを滞らせた場合、住む側はその不動産に住み続けることができなくなるリスクがあります。

その場合、住む側は給与等の差し押さえ(強制執行)を行う公正証書を作成することも可能ですが、不動産名義の権利問題がややこしくなりますので、あまりおすすめできません。

不動産名義人と住む人は同じが、ローン名義人が異なる

住む側が不動産を自分に名義を変えて住み続け、住宅ローンは名義人が払い続ける方法です。

アンダーローンの場合は、不動産が実質的にプラスの財産になり、不動産の価格から住宅ローンの残高を差し引いた金額の半分を住む側からローン名義人に支払う必要があります。

この方法の住む側のデメリットは、不動産に抵当権が付いている場合、ローン名義人が住宅ローンの支払いを滞らせてしまった場合のリスクがある点です。

なお、不動産(建物)の名義を変更する場合、土地の所有者は第三者の場合は、名義変更にはその所有者の承諾が必要です。借地権で家を建てている場合には注意が必要です。

不動産&ローン名義人と住む人が同一人物

不動産・住宅ローン共に住む人の名義に変更する方法もあります。

住宅ローンの名義人が変更される場合、不動産の価格から、住宅ローンの残高を差し引いた金額の約半分を住む人から元ローン名義人に支払い財産分与をおこないます。

この場合、住宅ローンについては夫婦間での合意だけではなく、名義変更についての金融機関の審査が必要です。

また、アンダーローンの場合、不動産の実質的な価値は、不動産の価格から住宅ローンの残高を差し引いた金額となりますので、その「実質的な価値」について、財産分与の割合に応じて金銭を請求されます。

名義上住む側が毎月の住宅ローンを支払うことにはなりますが、相手に住宅ローンの支払いを一部負担してもらうことも可能です。

売却する場合

不動産を売却して双方が住まない場合は、オーバーローンとアンダーローンのケースで対応方法が異なります。

不動産売却価格が住宅ローン残債よりも下回るオーバーローンの場合、不動産以外にプラスの財産がある場合は、そこから住宅ローンの残額を差し引いて精算しましょう。

売却益で住宅ローンが完済できるアンダーローンの場合、余った金額が財産分与の対象になります。取り決めた割合に応じて財産を分けます。

不動産の財産分与は不動産の価値を把握することが大切

財産分与は、はじめに財産を正確に把握することが大切です。相手側に隠している資産がないかどうかも確認し、財産目録を作成しましょう。

分割する財産の中でも特に不動産は金額が大きいので、その価値を正確かつ客観的に判断しないと、夫婦間の協議がまとまらないなどのトラブルの原因にもなります。

不動産の価値を把握するには、自分で見立てずにプロに依頼するとよいです。

財産分与で後からトラブルを防ぐためには、関係者間の信頼関係を築き、事前にしっかりと話し合いをしておくことが大切です。