※当記事はアフィリエイト広告を含みます。

不動産投資を始めてみたいけれど、知識がないと失敗しやすいというイメージを持っている人もいるのではないでしょうか。

成功率がどの程度なのか、どうやったら成功率を高められるかを知っておけば、不動産投資で収入を得ることもできます。

今回は、不動産投資の成功率の実態と、どのように投資をしたらよいのかを紹介します。リスクを把握し、不労所得を得られるようになりましょう。

不動産投資の成功率と現実

イメージや噂だけで不動産投資を判断してしまうと、有益な投資チャンスをふいにしてしまいます。

正しく現実を把握し、リスクを管理すれば不動産投資は大きな収益が期待できます。

成功率の公的な統計データはなし

不動産投資を始める上で気になる成功率ですが、具体的な数字は公的な統計データや不動産関連サイトで公表されていません。

また、不動産投資による不労所得だけで生活できている人は、全体の10%程度だといわれていますが、その憶測を裏付けるデータは一般に公開されていません。

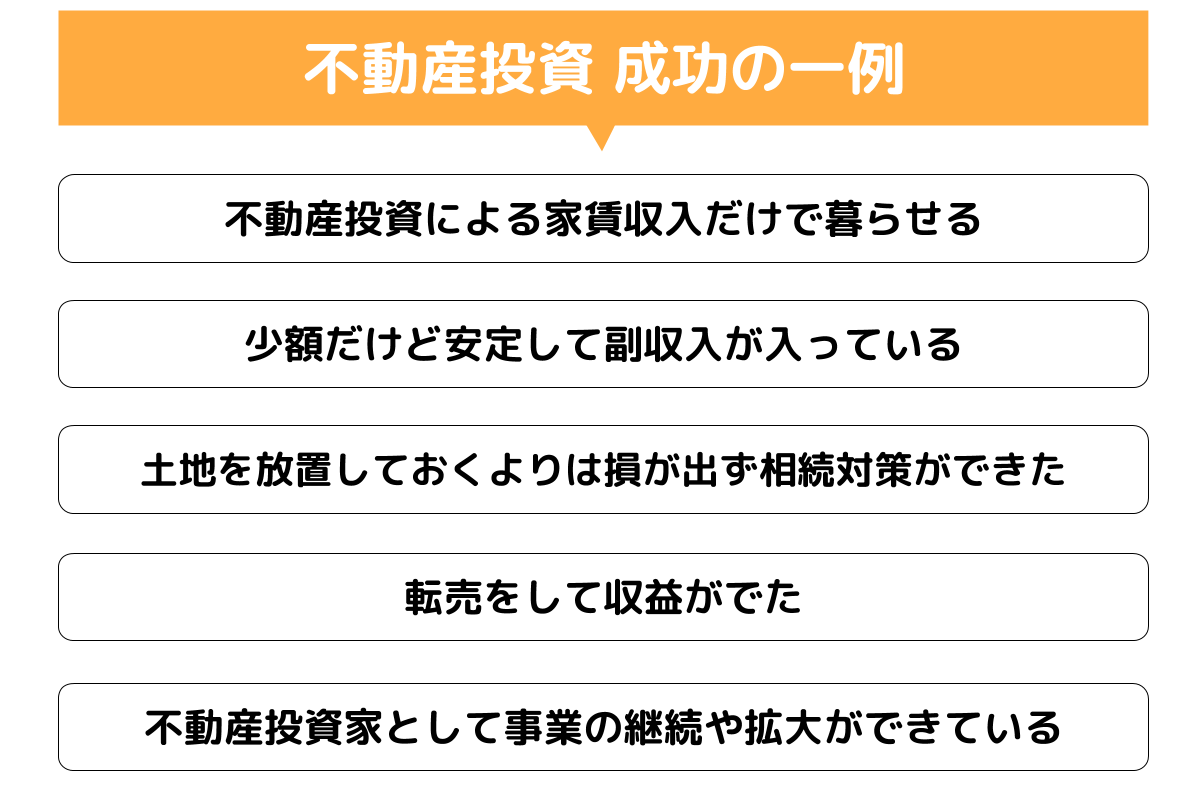

そもそも成功の定義が人によって違う

不動産投資の成功率について具体的な統計データがない理由の1つに、なにをもって成功とするかが人によって違うということがあげられます。

上記の例は全て成功ととらえられますが、不動産投資をしている目的が異なります。一部の人にとっては成功でも、別の人にとっては通過点にすぎず成功とはいえない場合があります。

失敗体験が書かれた記事でも、実は自分に置き換えてみると十分に成功しているといえる不動産投資もあるので、不動産投資の目的や成功の基準を明確にしておくことが大切です。

成功体験の再現は現実的ではない

不動産投資の成功本やセミナーなどで、実践したら成功率は〇%といった売り文句があります。しかし、単純に真似をしても必ずしもうまくいくとは限りません。

紹介されている方法が、以前は通用したが現代では合わなかったり、個人投資家がたまたま成功した方法で再現性がなかったりします。メリットばかり紹介されて不都合なことは隠されているケースもあります。

また、いくら1回1回の不動産投資の成功率が高くても、負債が大きいようでは、投資を続けるのは困難です。

成功率を気にするより、トータルで目標の金額を稼げるかどうかで投資を始める判断をするとよいです。

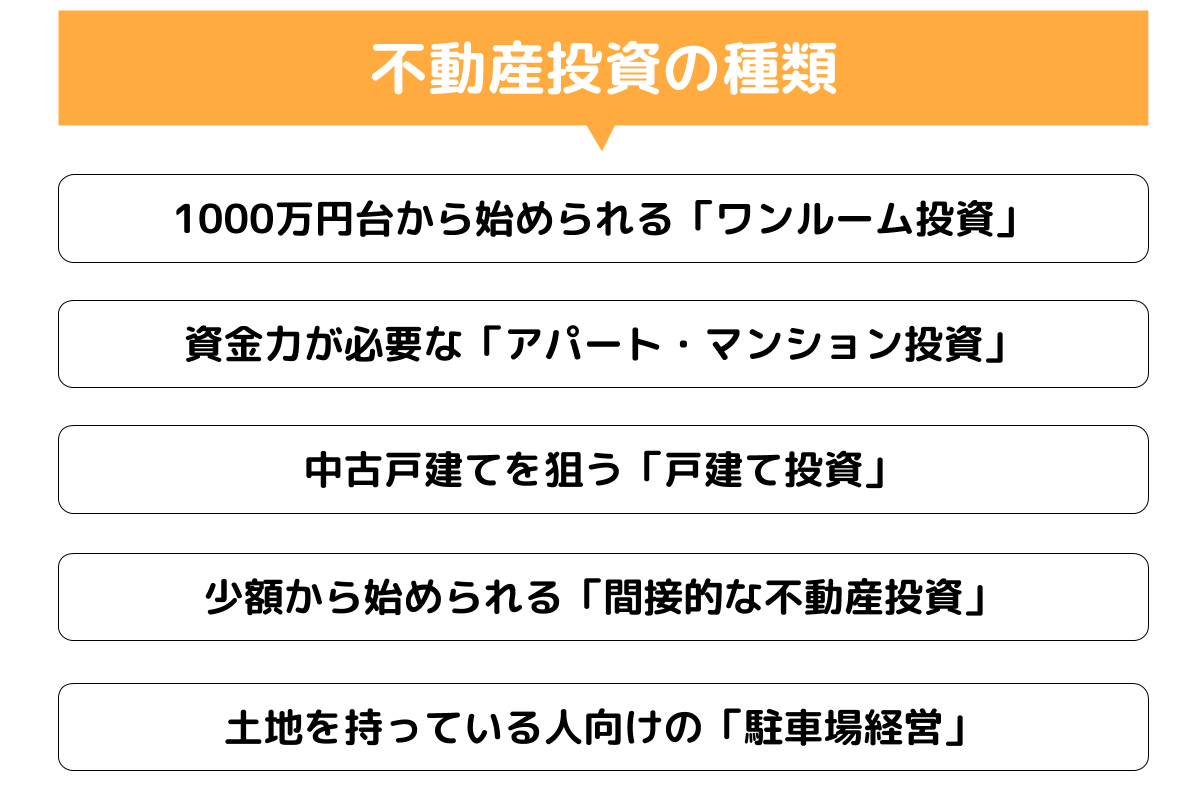

不動産投資の種類と特徴

実際に不動産投資を始めるにあたり、ここでは次の5種類の方法について、投資の特徴や必要な資金を紹介していきます。

1,000万円台から始められる「ワンルーム投資」

「ワンルーム投資」とは「区分投資」ともいわれ、分譲マンションの1部屋だけを購入し、賃貸物件として家賃収入を得る投資方法です。都市部でも投資資金は1,000万円程度から始められます。

地域を分けて不動産投資ができるため、流動性があり売却もしやすいです。また、収入が安定していれば、フルローンでも物件を手に入れられるので、比較的始めやすい不動産投資となっています。

しかし、ワンルーム投資には、空室や家賃滞納などで収入がいきなりゼロになってしまうというデメリットもあります。

区分所有のワンルーム投資の物件を探す際は、いかに立地のよい安い物件を探せるかが大切なポイントとなります。

新築物件は、購入費用と家賃の収入利益とのバランスがとりにくいため、あまりおすすめではありません。値段が落ち着いている中古物件を探すか、古い物件をリノベーションするなどの方法も検討してみるとよいです。

資金力が必要な「アパート・マンション投資」

アパート・マンション投資は、アパートやマンションを1棟丸々ローンなどで購入し、家賃収入を得る投資方法です。

物件の入手に、アパートでも数千万、マンションだと億単位の資金がトータルで必要になります。ローンを組むためにも、購入額の10~20%の自己資金を用意しましょう。

アパート・マンション投資はワンルーム投資に比べて、空室リスクは抑えられます。しかし、いきなりこの投資方法に挑戦するのはリスクが大きいので、一度ワンルーム投資を経験してからの方が、何をやればよいのかで迷うことは少なくなります。

ただし、通常の住宅ローンを組むより審査は厳しくなっています。

中古戸建てを狙う「戸建て投資」

戸建て投資は、中古で販売されている戸建てを購入し、賃貸物件にして家賃収入を狙う投資です。地方なら土地付きで数百万円の物件もあり、ローンなしで購入することも可能です。

戸建ての賃貸は、借主が長く住んでくれやすく、区分所有と違い自身の判断だけでリフォームや修繕が可能です。良質な戸建てなら利回りは10%越えも狙え、土地があれば将来建て替えも可能です。

デメリットは、ワンルーム投資と共通して、空室リスクがあるということです。また、戸建て賃貸の入居者は家族に限定されることが多いので、立地を見誤ると空室期間が長くなりやすいです。

少額から始められる「間接的な不動産投資」

不動産投資を少額でも始める場合は、投資信託がおすすめです。REIT(Real Estate Investment Trustの略)は、リートと読み、意味は不動産投資信託です。

株の投資信託と同様に数万円からでも始められ、運用はプロがしてくれるので、初心者向きの不動産投資方法だといえます。

利益を狙うため、不動産の私募ファンドへの投資をすることもできますが、上場しているREITの企業より倒産リスクがあります。信頼できないところには、投資をしない方がよいです。

不動産投信信託は、上記で紹介してきた不動産投資方法と違い、現物不動産を所有できないというデメリットもあります。現物を必要とせず投資による利益だけがほしい人には、この投資方法は向いています。

1万円程度の少額でできる不動産投資について詳しく知りたい方は、下記記事をぜひ読み進めてください!

少額不動産投資を始めたいが、どんな投資があるのか分からない。そんな方のために、少額不動産投資を5つご紹介します。それぞれの概要だけでなく、メリットとデメリット解説しています。また、少額不動産投資を行う際の注意点についても触れています。

土地を持っている人向けの「駐車場経営」

コインパーキング、や月極駐車場で収入を得る駐車場経営は、土地を持っていれば初期費用はゼロ円でも始められる不動産投資方法です。建物を建てるには不向きな変形した土地でも、2~3台停められれば収益化は可能です。

所有している土地が、住宅街やオフィス街にあるなら月極駐車場、繁華街や公共施設の近くにあるならコインパーキングに向いているといえます。

駐車場経営は気軽に始められますが、固定資産税は建物がある場合よりも最大6倍高くなります。また、収益額はワンルーム投資やアパートの投資よりは少ないです。

実質利回りが4%程度になる場合もあるため、利回りを意識した経営が求められます。

不動産投資で失敗する事例3選

不動産投資の失敗事例を確認することで、あらかじめ起こり得る失敗を把握できます。

まずは不動産投資の失敗事例を見てみましょう。

空室で収入がなくなるリスク

不動産投資の最大のリスクは、空室で収入がなくなることです。

不動産投資の利益は家賃収入により得られるので、空室の場合は収入が全くなく、赤字です。

「不動産投資をしたにも関わらず、入居者が入らず収入がゼロになってしまった」という失敗も少なくありません。

不動産投資をする際は、どうしても不動産価格・利回りに目が行きがちですが、そもそも需要があるかという視点を忘れないようにすることが大切です。

空室の状態が続く不動産はリスクが大きいので、不動産投資する前に十分注意しましょう。

家賃滞納により収入が滞るリスク

入居者が家賃を滞納し、収入が滞るリスクがあります。

家賃を滞納されると、最悪の場合回収できない可能性が高いです。

「家賃を滞納され、2ヶ月分収入がゼロになった」と戸惑うケースは少なくありません。

ただし、本業を営みながら入居者の管理をするのは難しいでしょう。

そのため、通常、管理会社に不動産の入居者管理などを委託するオーナーが多いです。

家賃滞納のリスクが発生することを考慮し、管理会社選びやトラブル発生時の対応についてあらかじめ確認しておきましょう。

修繕費用がかかるリスク

不動産投資には、修繕費用がかかるリスクが伴います。

不動産は経年劣化するので、適宜メンテナンスをする必要があるのです。

修繕が不十分な状態では、「入居者が集まらない」「家賃が大幅に低下する」という問題が発生し、結果的に収入が下がってしまいます。

たとえば、以下のような修繕が必要になることがあります。

- 外壁の塗装

- 床の貼り替え

- バスユニットの交換

- 配管の交換

- エアコンなどの取り替え

不動産が経年劣化すると家賃収入が下がるので、修繕費用を完全に削減することはできません。

あらかじめ修繕費用を加味して不動産投資し、長期間家賃を高く保つことが大切です。

ここで紹介した以外にも、不動産投資にまつわるリスクはあります。

リスクを知っておくだけでも不動産投資の成功率は上がるため、「不動産投資のリスク」の記事も合わせてご覧ください。

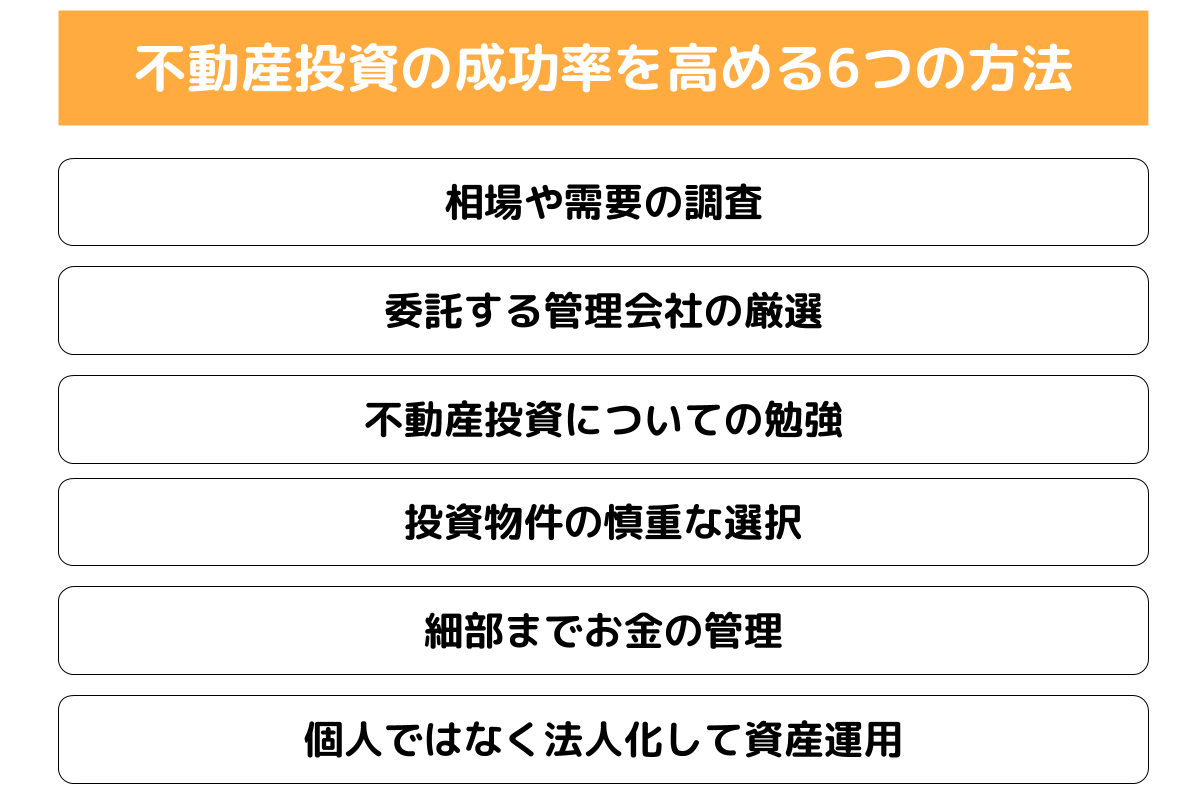

不動産投資の成功率を高める6つの方法

不動産投資の具体的な成功率の数字はありませんが、成功率を高める方法はあります。基本的な6つの方法を紹介します。

物件の購入は家賃相場や需要を調査してから

どの不動産投資方法を選んでも、想定通りに利益を得られる保証はありません。家賃収入や駐車場経営をするときは、望む料金設定で本当に需要があるかどうかを調べましょう。

常に利用者がいる前提でローンの返済計画を立ててしまうと、ちょっとした需要の変化で空室など、返済が滞ってしまうこともあります。

相場にあった料金設定を調べて利益がでないようなら、その不動産への投資はやめた方がよいです。建物の場合は築年数や周辺環境で相場は変わるので、投資前に最新情報を仕入れることをおすすめします。

管理の委託は担当者まで厳選する

副業でワンルームやアパートへの投資をする場合、建物や賃貸管理の負担を減らすため、専門の会社に委託する方法もあります。

管理会社を選ぶときは、次のようなポイントを確認しましょう。

- 退去者がでたときの集客力があるか

- 会社が物件のある地域に詳しいか

- 費用に見合った仕事をしてくれるか

- 担当者に遠慮なく相談ができる

目先の利益のため、費用の安さだけで選んでしまうと、トラブルがあったときにクレームが発生しやすくなったり、いつまでも空室が続いたりしてしまいます。

委託会社の情報はネット上で集められますが、最終決定は担当者に直に会ってから決めましょう。

物件の管理は自分でするけれども、家賃の回収ができるかどうかが心配…という方には、家賃の保証会社の利用をおすすめします。

もし、借主からの家賃の支払いが滞った場合、保証会社が代位弁済をしてくれます。また、万が一、家賃の滞納が続き立ち退き要求をすることになった場合も、貸主の代わりに手続きをしてくれますので安心です。

積極的に不動産投資についての勉強

過去に成功した不動産投資の方法が、現在も通用するとは限りません。また、情勢は刻一刻と変化し、不動産に関わる制度や法律も改定されます。そのため、常に不動産投資についての勉強が必要です。

知っておくとよい項目としては、不動産の法律・税金、ローン、リフォーム、物件管理、物件がある地域の情報などがあります。

基本的な知識を体系的に勉強をするなら書籍で、また、最新情報を得るにはセミナーやネットで調べるのがおすすめです。

1人で情報を収集するのは限界があるので、師事したい人を見つけたり、同じ不動産投資をする仲間を作っておいたりするとよいです。

不動産投資の勉強方法がわからない方に向けて、「不動産投資におすすめの勉強法や最低限の必要知識」について解説しています。合わせてご覧ください。

投資物件を焦って選ばない

不動産投資は、投資信託以外だと、少なくとも100万円単位の費用がかかります。一度投資したら何十年も物件を保有することもあるので、理想の投資物件が見つかるまで、じっくりと時間をかけましょう。

なかなか投資物件が見つからないからと、安易に最初に決めた条件を緩めてしまうと、思うように運用ができない場合があります。

不動産売買の利益にかかる税金は、5年を超えると約20%下がるという、短期での売買を抑制する仕組みです。急いで売買すると損失が拡大し、取り戻すのに苦労することも考えられます。

税金や管理費も含めて資産の管理をする

不動産投資で資産運用をする場合、経費の見落とすと実際の利回りがマイナスになっている場合があります。ローンの返済額は把握していても、管理費や修繕費、固定資産税などに後から気づくと、返済に苦労することになります。

不動産投資を始める前に具体的な数字を試算し、運用を開始してからも資産管理を続けることで成功率を高めることができます。

本気で稼ぐためには法人化を検討

不動産投資で利益を確保し続けるための障害となるのが税金です。特に不動産の転売をして稼ごうとすると、短期譲渡所得の課税が重く利益を望むことが難しくなります。

しかし、法人化した会社で売買をすれば、短期譲渡所得の課税がなくなり、代わりに法人税が課税されることになります。法人税なら平成30年以後は基本的に23.2%で、個人で短期売買をするよりお得です。

不動産取引をする会社の立ち上げのためには、宅地建物取引士の資格取得や、法人化の手続きなどが必要な場合があります。

資産運用の一部ではなく本気で不動産投資を考えているのなら、成功率を高める方法の1つとして法人化の検討してみてもよいです。

2020年以降の不動産投資の注意点

2020年以降の不動産投資の注意点について紹介します。

郊外では価格の下落リスクが懸念されている

大都市圏の郊外の農地は、生産緑地制度により営農義務がある代わりに税の優遇がされていたのですが、2023年以降にその期限が切れ、農地を宅地にして売却する人が増える可能性があります。

該当する土地は東京都内で東京ドーム33個分もあり、供給過多で価格の下落リスクが懸念されています。

また2025年以降は団塊世代が後期高齢者になり、団塊ジュニア世代が相続した土地の売却が増えるとも言われています。早く土地を手放したいがために価格の下げ圧力がかかるかもしれません。

人口減少で購入者もますます減っていることから、2020年に土地を購入するのであれば、不動産市場の動きを常に注視しておくようにしましょう。

利益が狙える物件は減少傾向にある

利益が狙える物件は誰もが血眼になって探しています。経験を積んだ個人投資家でも物件探しは苦労しています。しかし、賃貸戸建ての新築着工件数は減少傾向で、賃貸マンションも2020年度から2024年度は減少傾向になると予想されています。

当面は物件探しの難易度が高く、不動産投資初心者には厳しい状況が続くと予想されています。自身の判断で投資が難しいようなら、REITなどの資産運用を検討しましょう。

不動産投資のプロに無料相談

不動産投資には多くの魅力がある一方で、知識と経験の少ない初心者には難しい面があるのも事実です。

自分一人で知識と経験を身につけていくこともできるものの、失敗した時の苦しみは少なくありません。

少しでもリスクを減らして不動産投資に取り組むのであれば、不動産投資のプロに無料相談するサービスもおすすめです。

ここでは、不動産投資のプロに相談できるおすすめのサービスを3つご紹介します。

イエベスト不動産投資

イエベスト不動産投資では、ユーザーインタビュー等で厳選した100社以上の不動産投資会社から、あなたに合う企業を無料で見つけてくれます。

30秒ほどで完了する簡単な申し込みフォームから複数社に一括相談できるので、不動産投資会社選びに迷いがちな初心者におすすめです。

また、不動産投資経験を持つ専任のコンシェルジュも担当してくれるため、不動産投資の悩みや不安も気軽に相談できます。

タウンライフ土地活用

出典:タウンライフ

タウンライフ土地活用は、所有する土地でアパート経営を考えている人におすすめのサービスです。

その土地にあったアパート経営・建築プランはもちろん、収支計画書や市場調査書まで無料で一括請求することができます。

アパート経営のパートナー経験が豊富な大手企業から地元企業まで、幅広いプロとの相談が魅力です。

不動産投資の成功率は努力して上げよう

不動産投資を始める前に気になる成功率ですが、成功の定義が人によって異なるので、具体的な数字はわかりません。しかし、成功率は相場の調査や自身の勉強、一括査定サイトの利用などで高めることができます。

投資できる資産やリスクから、自分に合った不動産投資方法を選択肢し、準備を整え投資を始めてみましょう。

経験を積めば、たとえ失敗したとしても損害を最小限にできます。さらに、長期運用がうまくいけば、老後の大事な資産となることも不可能ではないでしょう。