※当記事はアフィリエイト広告を含みます。

みなさんは、土地やマンションといった不動産を売却したときに税金がかかることをご存知でしょうか。

税金は1種類だけでなく、売却を進めていく過程でさまざまな税金がかかります。

たとえ高値で売却できたとしても、税額によっては高額になる可能性があります。

この記事では、不動産を売却したときにかかる税金の概要や計算方法などを紹介していきます。

これから不動産の売却を検討している人は、この記事を読んでどのくらいの税金がかかるかあらかじめ計算してみましょう。

不動産売却にかかる税金を知る

商品やサービスを購入した際に支払う消費税や自動車税など、私たちの暮らしの中にはさまざまな税金が存在しています。

納税は国民の義務であるため、決して逃れることはできません。

不動産の売却を進めていく上でも、実はさまざまな税金がかかります。

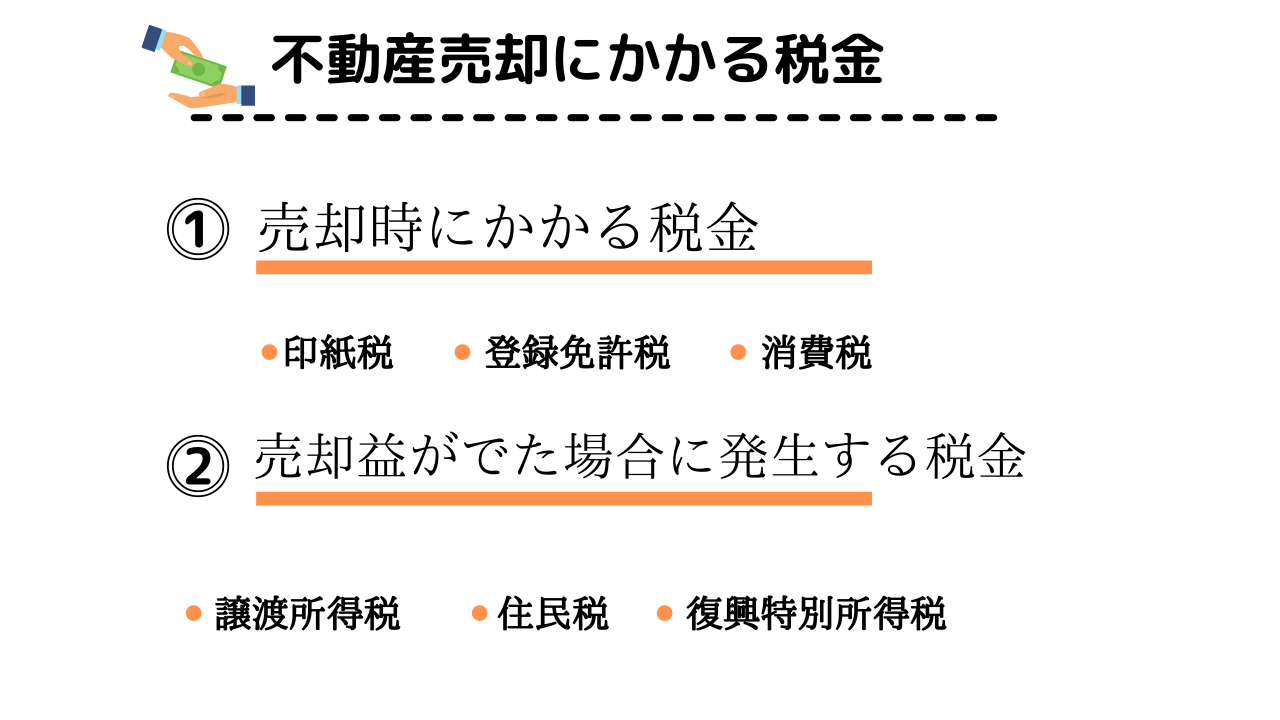

ここでは、不動産を売却するときにかかる税金と売却益がでたときに発生する税金をそれぞれ紹介していきます。

また、不動産を売却する際に、税金以外にもたくさん注意しないといけないことがあります。

こちらの記事では、不動産売却に関する基本知識と流れなどを詳しく解説しています。

この記事では、不動産に関する流れやかかる費用といった基礎知識から、取引上の注意点などを分かりやすく解説します。節税の方法や不動産会社の選び方についても触れていますので、不動産の売却における疑問を解消するのに役立ててくださいね。

売却時にかかる税金

不動産を売却するときにかかる税金は、主に次の3つです。

印紙税

売り出した物件の購入希望者が現れたら、条件交渉などを経て売買契約を結びます。

このときにかかる税金が印紙税です。

印紙税は一部の文書に対して課せられ、書類に記載された金額に応じて税額が異なります。

たとえば、売買契約書に記載された金額が2,000万円の場合は2万円です。

次の表では、印紙税の税額を一部紹介しています。

| 課税対象の記載金額 | 本則税額 | 軽減税率 |

|---|---|---|

| 10万円超50万円以下 | 400円 | 200円 |

| 50万円超100万円以下 | 1,000円 | 500円 |

| 100万円超500万円以下 | 2,000円 | 1,000円 |

| 500万円超1,000万円以下 | 1万円 | 5,000円 |

| 1,000万円超5,000万円以下 | 2万円 | 1万円 |

| 5,000万円超1億円以下 | 6万円 | 3万円 |

| 1億円超5億円以下 | 10万円 | 6万円 |

| 5億円超10億円以下 | 20万円 | 16万円 |

| 10億円超50億円以下 | 40万円 | 32万円 |

| 50億円超 | 60万円 | 48万円 |

参考:印紙税額の一覧表|国税庁

登録免許税

不動産を購入するときと同様に、不動産を売却したときには所有者の名義を変更する手続きが必要です。

この手続きのことを所有権移転登記といい、手続きにともなって登録免許税が課せられます。

不動産を売却するときの登録免許税は、固定資産税評価額に2%をかけた税額になります。

消費税

不動産を売却するときに不動産会社に仲介を依頼した場合、買い手と売買契約を結んだ時点で仲介手数料の支払い義務が確定します。

仲介手数料は売却価格に応じて上限が決められており、その金額に対して消費税が課税される仕組みです。

たとえば売却価格が2,500万円の場合、仲介手数料は税込み89万1,000円で消費税は8万1,000円となります。

売却益がでた場合に発生する税金

不動産を売却するときの状態によっては、利益がでる場合とそうでない場合があります。

たとえば、不動産の売却価格で住宅ローンを完済する場合、残債によっては利益が出ない可能性もあります。

一方で利益が出た場合は、次のような3つの税金が課税されます。

大きくなる譲渡所得税

不動産を売却したときに利益が出た場合、資産の売却による所得に対して譲渡所得税が課税されます。

譲渡所得税は利益が多いほど税額が高くなる傾向にあり、所有期間によって税率が異なることが特徴です。

税率は、次のように所有期間5年を境に短期譲渡所得と長期譲渡所得の2種類に区分されています。

| 区分 | 税率 |

|---|---|

| 短期譲渡所得:所有期間5年以下 | 30% |

| 長期譲渡所得:所有期間5年超 | 15% |

黄 威翔/宅地建物取引士

黄 威翔/宅地建物取引士 譲渡所得税は確定申告で計算して納付する仕組みとなっているため、不動産を売却した翌年には忘れないように手続きしなければなりません。

住民税と復興特別所得税

不動産の売却で利益が出たときに課税されるのは、譲渡所得税の他に住民税と復興特別所得税です。

どの税金も計算のタイミングが同じであることから、一括して考えられることが多い傾向にあります。

ただし、これらの税金は納付のタイミングが異なります。

住民税は確定申告した年の4~5月頃、復興特別所得税は確定申告時です。

譲渡所得税と同様に住民税は不動産の所有期間によって税額が異なり、所有期間5年以下は9%、5年超は5%です。

不動産売却にかかる税金の計算方法

最も身近な税金ともいえる消費税は、2019年10月から10%に引き上げられました。

商品やサービスの価格に10%をかけた金額が税額となるため、比較的計算しやすいと言えます。

その一方で、不動産を売却するときにかかる税金の計算は複雑なケースがほとんどです。

ここでは、不動産を売却するときにかかる税金の計算方法を紹介していきます。

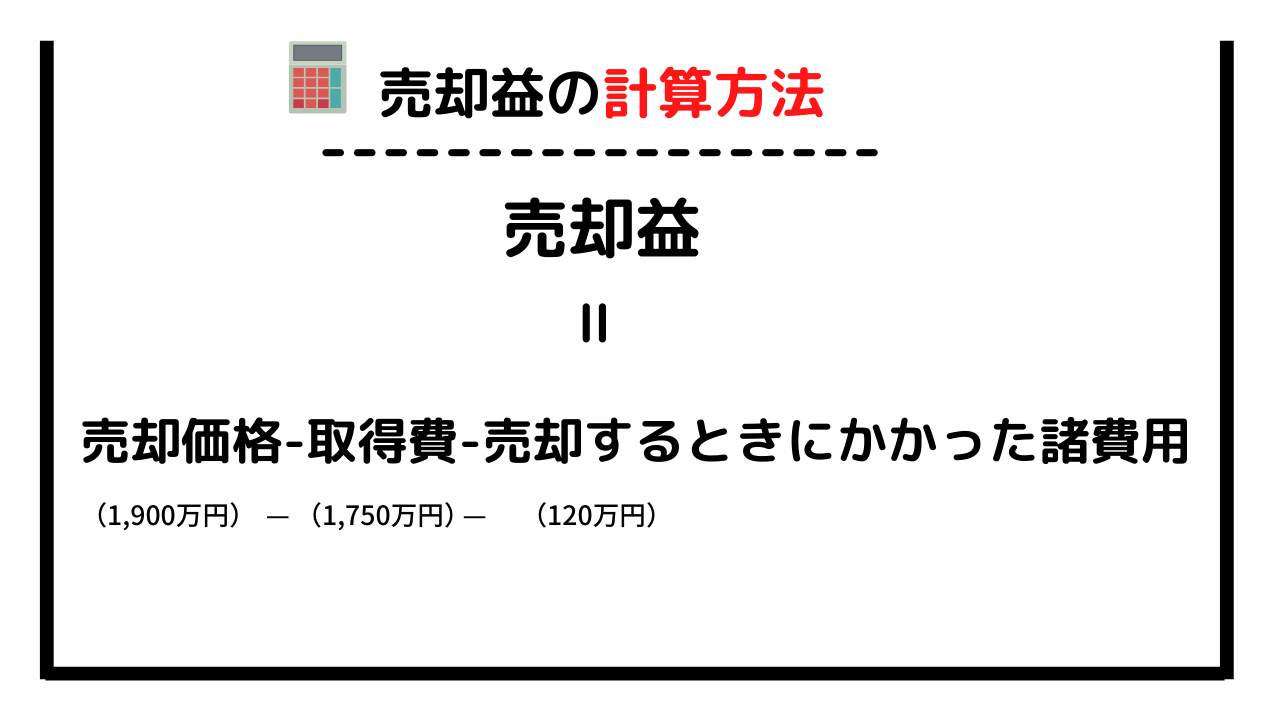

売却益の計算方法

不動産を売却したときにかかる税金は、利益が出たときの方が種類も税額も増えます。

なぜなら、利益がでたときには譲渡所得税や住民税、復興特別所得税が課税されるからです。

そのため、まずは利益がどのくらいなのか把握してくことが大切です。

不動産を売却したときの利益=売却益は、次の計算式で算出できます。

売却益=売却価格-取得費-売却するときにかかった諸費用

売却益は、多いほど譲渡所得税などの税額が高くなります。

そのため、できるだけ差し引ける取得費や諸費用をきちんと計上することが大切です。

詳しくは、次の「購入時と売却時の諸費用」を参考にしてください。

購入時と売却時の諸費用

「売却益を把握する」で紹介した計算式にある取得費は、購入費用を含めた物件の取得時にかかった次のような費用の総額です。

- 物件の購入費用

- 建築費

- 登録免許税

- 印紙税

- 不動産取得税

- 仲介手数料

- 測量費

- リフォーム費 など

一方で売却するときにかかった諸費用には、次のようなものが含まれます。

- 印紙税

- 登録免許税

- 司法書士への報酬

- 仲介手数料

- 解体費

- 引越し費用 など

所有権の移転登記や抵当権抹消手続きの際には、司法書士に依頼するのが一般的です。

この場合、手続きの際にかかる登録免許税に加えて司法書士への報酬を支払わなければなりません。

費用の相場は1~1万5,000円程度ですが、司法書士事務所によって金額が異なります。

ここで紹介した費用は売却価格から差し引けるため、支払った金額をくまなく把握することで節税対策に繋がります。

建物が含まれる際に減価償却費を計算

売却する不動産の物件種別によっては、減価償却費を計算する必要があります。

その物件種別は建物で、土地の場合は減価償却費を考える必要はありません。

なぜ建物の減価償却費を計算する必要があるのかというと、建物は時の経過とともに資産価値が下落するからです。

たとえば、次のような条件で建物を売却した場合、減価償却費に対する利益が売却益として計上されます。

- 購入時の金額:2,000万円

- 売却までの減価償却費:1,000万円

- 売却価格:1,500万円

このような場合、減価償却費を差し引いた建物の価値は1,000万円です。

それが1,500万円で売却できた場合、500万円の利益が発生します。

譲渡所得税の税率をかける

「不動産売却にかかる税金を知る」の「売却益がでた場合に発生する税金」で紹介したように、譲渡所得税の税率は不動産の所有期間によって異なります。

税率は所有期間が5年以下の短期譲渡所得で30%、5年超の長期譲渡所得で15%です。

ただし、所有期間は不動産を売却した年の1月1日時点での年数になるため、所有期間を計算する際には注意が必要です。

売却価格から、取得費と売却するときにかかった諸費用を差し引いた金額を算出したら、その金額に税率をかけて譲渡所得税を算出します。

住民税を計算

譲渡所得税と同様に、住民税も不動産の所有期間によって異なります。

税率は所有期間5年以下の短期譲渡所得で9%、5年超の長期譲渡所得で5%です。

計算した売却益に所有期間に応じた税率をかけて、住民税の税額を算出します。

復興特別所得税を計算

最後に、復興特別所得税を計算します。

ここで、復興特別所得税について少し解説しておきましょう。

復興特別所得税とは2011年に発生した東日本大震災の復興を目的として創設された税金で、2013年から25年間にわたって所得税や住民税、法人税に上乗せされる仕組みとなっています。

復興特別所得税の税率は一律2.1%のため、比較的計算しやすいと言えます。

固定資産税の精算

固定資産税や都市計画税等(以後、固定資産税等)の納付義務者は、毎年1月1日に所有者として登記してある人になります。

そのため、年度の途中で所有者が変わったとしても、納付書は1月1日の所有者のもとへ届きます。

売主にとっては、すでに手放した不動産の固定資産税等を支払い続けるのは違和感がありますので、この場合は売主と買主の間で話し合い、固定資産税等の精算を行うのが一般的です。

たとえば、3月1日に不動産の引き渡しが行われた物件で、固定資産税等が12万円だった場合、12万円÷2/12で2万円が売主の負担分になります。

そして、残りの10万円は買主の負担分になるため、この10万円を売却金額に上乗せできます。

売却金額が3,000万円のときは、総支払額を3010万円にして固定資産税等の清算をします。

こうした固定資産税等の精算は、不動産仲介業者を介していれば業者が話を進めてくれます。

個人間で売買するときは売主が不利にならないように、自分でリードするようにしましょう。

以下の記事では、固定資産税とも密接に関わりがある固定資産税評価額とは何かを詳しく説明しています。こちらも合わせてご覧ください。

不動産の売却を検討している方は、おおよその価格を知るために、まずは固定資産税評価額を調べてみませんか?この記事では、固定資産税評価額の基礎知識や調べ方をはじめ、一度に複数の不動産会社から見積もりを取ることができる一括査定サービスをご紹介します。

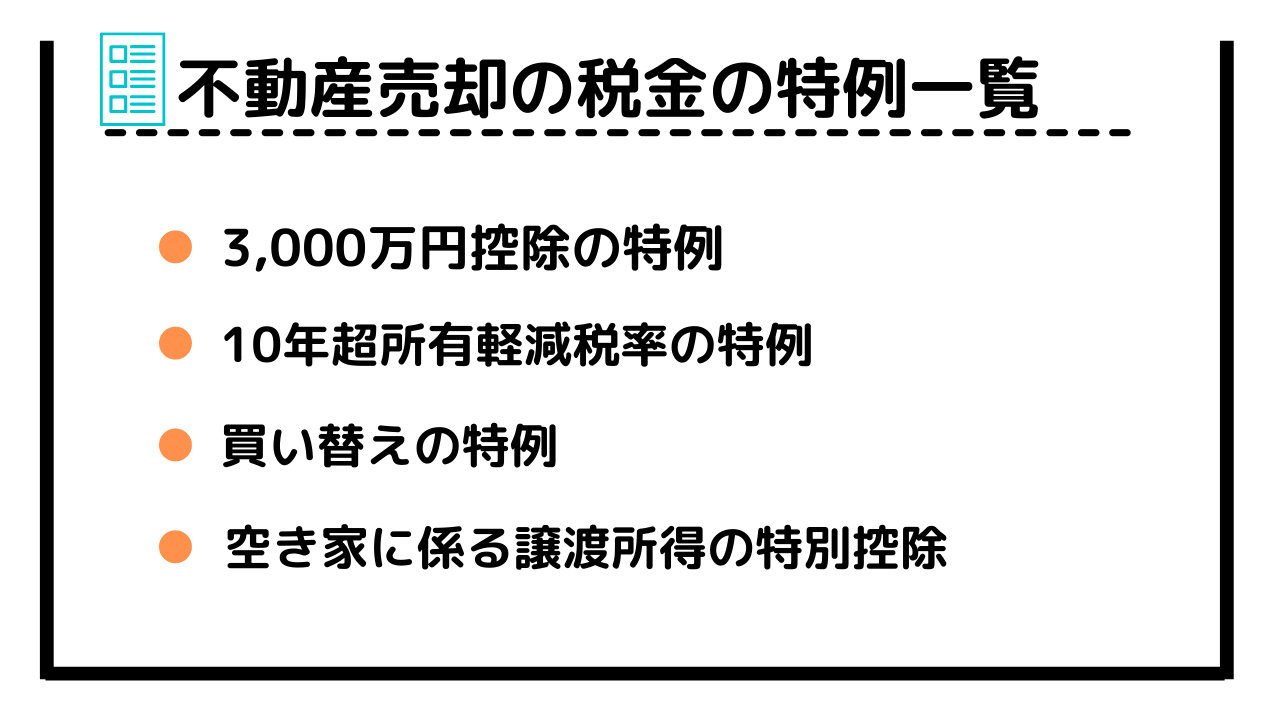

不動産売却の税金の特例

不動産を売却する過程でさまざまな税金が課税され、場合によっては高額になる可能性もあります。

しかし、消費者の税負担を軽減するために、国によってさまざまな特例が設けられています。

不動産を売却するときに利用できる特例は主に4つで、それぞれ要件や金額が異なります。

3,000万円控除の特例

3,000万円控除の特例は、自分がマイホームとして使っていた不動産を売却したときに売却益である譲渡所得から最大3,000万円が差し引ける制度です。

ただし、この特例を利用するためには次のような要件のいずれかを満たす必要があります。

- マイホームとして使っていた不動産であること

- マイホームとして使わなくなってから3年後の年末までに売却すること

- 建物の解体から1年以内に売却すること

- 売り手と買い手が特別な関係ではないこと

なお、建物の解体から1年以内に売却する条件は、マイホームとして使わなくなってから3年後の年末までに売却する要件と連動しています。

10年超所有軽減税率の特例

不動産の所有期間が5年以上なら通長期譲渡所得の税率が課税されるのが通常です。

しかし、次のような要件をすべて満たしていれば所有期間10年以上の軽減税率特例が利用できます。

- 不動産を売却したときに利益が出ていること

- 不動産の所有期間が10年以上であること

ただし、税率が課税される売却益が6,000万円以上か否かで所得税と住民税、復興特別所得税に対する税率が異なります。

よりわかりやすいように、通常の税率と軽減税率適用後の税率を表でまとめています。

| 所有期間 | 所得税の税率 | 住民税の税率 | 復興特別所得税の税率 |

|---|---|---|---|

| 5年超 | 15% | 5% | 2.1% |

| 10年超 |

|

|

|

黄 威翔/宅地建物取引士

黄 威翔/宅地建物取引士 このように利益が出た上で所有期間が10年以上の場合は、6,000万円以下の部分の税率が数パーセント程度軽減されていることがわかります。

買い替えの特例

買い替えの特例は、住まいの買い替えで利益が出た場合に課税を先延ばしできる制度です。

不動産の売却とともに新たな住まいを購入することが絶対条件で、次のような要件を満たす必要があります。

- 売却価格が1億円以下であること

- 居住期間が10年以上であること

- 所有期間が10年以上であること

- 新たな住まいの建物床面積が50平米以上であること

- 不動産を売却した前後3年間に新たな住まいを購入すること など

特例の内容は、次のように買い替えたときの状況によって適用される内容が異なります。

買い替えしたときの金額より譲渡所得(売却益)の方が多い場合

買い替えしたときの金額より譲渡所得の方が多い場合は、買い替えしたときの金額と同じ金額までは繰り延べられます。

ただし、差額分については通常通り譲渡所得税が課税されます。

買い替えしたときの金額より譲渡所得(売却益)の方が少ない場合

買い替えしたときの金額より譲渡所得の方が少ない場合は、譲渡所得税に対する課税が繰り延べられます。

この特例は課税を先延ばしできることで一時的に納付する税額は少なくなりますが、決して免税される訳ではありません。

空き家に係る譲渡所得の特別控除

近年は少子高齢化が顕著となり、全国各地で空き家問題が深刻化しています。

空き家を売却した場合、一定の要件を満たすと空き家に係る譲渡所得の特別控除が利用できます。

制度の内容は空き家を解体、またはリフォーム後に売却する場合にマイホーム3,000万円控除の特例が受けられるというものです。

両親や親族から相続した空き家が対象で、次のような細かい要件が設けられています。

- 1981年5月31日までに建てられた戸建てであること

- 被相続人が独居で、相続発生後は誰かが居住したり賃貸に出していないこと

- 相続発生から3年後の年末までに売却すること

- 新耐震基準を満たすために改修された空き家と敷地、もしくは建物を解体した土地であること

- 売却価格が1億円以下

1981年5月31日までに建てられた戸建てであることが要件に盛り込まれている理由は、1981年6月1日以降に建てられた戸建てには新耐震基準が適用されているからです。

不動産を高く売るなら一括査定サイト

不動産を売却するときにはさまざまな税金がかかるため、できるだけ高値で売却したい方は多いです。

しかし、単なる売値を引き上げて、相場より高い金額で売却するだけでは、なかなか買手が見つからないまま、不動産の価値が下がっていく恐れがあります。

そのため、不動産を早くて高く売却したい場合、不動産一括査定サイトを利用するのがおすすめです。

複数不動産会社に不動産の売却査定依頼ができるため、自分の大事な不動産を丁寧に対応してくれる不動産会社が見つかりやすいです。

こちらでは、おすすめな不動産一括査定サイトを紹介します。

HOME4U

出典:HOME4U

HOME4Uは、NTTの関連会社である株式会社NTTデータスマートソーシングが運営する不動産売却査定サービスです。

全国の実績がある不動産会社を厳選し、あなたが所有する不動産を丁寧に査定してくれます。

また、最大6社一括査定依頼できるため、比較するにはちょうど良いし、たくさん連絡が来る心配もありません。

リビンマッチ

出典:リビンマッチ

リビンマッチはオンラインチャットで簡単査定できる不動産一括査定サービスです。

全国都道府県から数多く不動産会社と連携し、地方に住む方でも対応可能で、地方エリアに強い不動産会社も見つかりやすいです。

【PR】SUUMO(スーモ)

出典:SUUMO

SUUMO(スーモ)は株式会社リクルートが提供する仲介専門の不動産一括査定サービスです。

不動産業界大手であるSUUMOは数多くの不動産仲介会社と提携しており、実績ある不動産会社から複数の査定価格を比較できます。

最短60秒で終わるほど申し込み手続きも簡単なので、仲介を利用した不動産売却をしたい人におすすめです。

HOME’S(ホームズ)

HOME’S(ホームズ)はサービス利用者数が700万人を突破するほど人気のある不動産一括査定サイトです。

日本最大級の不動産・住宅情報サイトの運営経験から生まれた独自の審査基準に基づき、良質な不動産会社のみと提携しているのが魅力です。

各不動産会社ごとに「買取保証」や「女性スタッフが1/3以上」などの特徴も見やすいので、こだわって探したい人におすすめです。

上記4社以外にもおすすめな不動産一括査定サイトを比較したい方は、こちらの記事をぜひご覧ください。

不動産の一括査定サイトにはどのようなメリットがあるのか興味がある方も多いのではないでしょうか。この記事では不動産一括査定サイトの利点やサイトの選び方などを紹介しています。不動産売却をスムーズに進めたい方に必見の情報を詳しく解説します。

不動産売却で損失が出た場合の注意点

不動産を売却するときには、必ずしも利益が出るとは限りません。

たとえば、住宅ローンの残債が多い場合は売却代金を充てて完済、もしくは自己資金を充てなければならない可能性も考えられます。

住宅ローンの残債や売却代金の兼ね合いによっては、損失が出る可能性も少なくありません。

不動産を売却するときに損失が出た場合は、次のような2つの点に注意が必要です。

確定申告が必要

「不動産売却にかかる税金を知る」で紹介したように、不動産を売却するときには必ずかかる税金と利益が出たときにだけかかる税金があります。

不動産を売却するときに損失が出た場合、印紙税や登録免許税といった必ずかかる税金は納付する必要がありますが、利益が出たときだけにかかる税金の納付は不要です。

利益が出たときだけにかかる税金は、譲渡所得税や住民税、復興特別所得税です。

これらの税金は不動産を売却した翌年の確定申告で計算後、それぞれのタイミングで納付する必要があります。

一方で損失が出た場合は譲渡所得税などの納付が不要なので確定申告はしなくてよいと考える人も多いのではないでしょうか。

しかし、「不動産売却の税金の特例を知る」で紹介したマイホーム3,000万円控除の特例や所有期間10年以上の軽減税率特例といった特例を受けるためには確定申告が必要です。

不動産売却時の確定申告方法を詳しく説明した記事は、こちらをご覧ください。

不動産売却の際に確定申告が必要な場合と不要な場合、また必要書類やその手順について詳しく紹介していきます。不動産売却を検討している方は、ぜひ事前にチェックし、スムーズな不動産売却を行いましょう。

黄 威翔/宅地建物取引士

黄 威翔/宅地建物取引士 そのため、利益が出なかった場合でも要件を満たした特例があるなら、不動産を売却した翌年に確定申告しましょう。

繰越控除という特例を利用できる場合がある

不動産の売却で損失が出たときには、次のような2つの特例を利用できる場合があります。

マイホームを買換えた場合に利用できる損益通算、繰越控除の特例

マイホームを買換えた場合に利用できる損益通算、繰越控除の特例は、住まいを買い替えた場合、次のような要件を満たすと、譲渡損失を他の所得から控除できる制度です。

- マイホームとして使っていた国内の不動産であること

- 売却した翌年の1月1日時点で所有期間が5年超であること

- 新たな住まいの建物床面積が50平米以上であること

- 売却した年の前年1月1日から売却した翌年の年末までに国内で新たな住まいを購入すること

- 新たな住まいを購入した年の翌年の年末までに居住すること

- 新たな住まいを購入した年の年末時点で10年以上の住宅ローンが残っていること

特定のマイホームを売却した場合に利用できる損益通算、繰越控除の特例

特定のマイホームを売却した場合に利用できる損益通算、繰越控除の特例は、次のような要件を満たした場合、譲渡損失を他の所得から控除できる制度です。

- マイホームとして使っていた国内の不動産であること

- 売却した翌年の1月1日時点で所有期間が5年超であること

- 売買契約の前日時点で10年以上の住宅ローンが残っていること

- 売却価格が住宅ローンの残債より少ないこと

不動産売却の税金を把握しよう

これから不動産の売却を検討していても、自分が所有する不動産がどのくらいの金額で売却できるか把握している人はそれほど多くないことでしょう。

築年数や物件の状態によっては相場よりも安い可能性もありますが、同じ条件でも人気エリアであれば高値での売却が期待できます。

高値での売却を目指すなら、一括査定サイトを利用して不動産会社から提示される査定額を比較することも大切です。

不動産の売却を進めていく過程でさまざまな税金がかかりますが、できるだけ高値で売却して手元に残すお金を少しでも確保しましょう。