※当記事はアフィリエイト広告を含みます。

今、住んでいる家が持ち家なら、離婚したらどうなるのか心配ではありませんか?離婚協議で財産分与をどうすればよいか悩んでいる人も多いのではないのでしょうか。

離婚前にしっかりと取り決めをしておかないと、後々大きなトラブルに発展することもあります。

そのようなことにならないために、財産分与の方法とトラブル回避方法をおさえておきましょう。

財産分与とは

財産分与とは、結婚している間に夫婦で築き上げた財産を、離婚のときにそれぞれの貢献度に応じて分配することです。

民法でも、離婚の際には相手方に対して財産の分与を請求できることが定められています(民法768条1項)。

財産分与の対象と割合

財産分与の対象となるものは、夫婦の共有財産です。

- 婚姻中に築いた財産は原則2分の1ずつ

- 結婚前から持っていた財産は対象外

- 借金などのマイナスの財産も対象に含まれる

- ギャンブルなどは共同の借金にならない

結婚期間中に夫婦の協力があって形成・維持されてきた財産なら、どちらの名義であっても財産分与の対象となります。

あなたが専業主婦であっても、お互いに協力して財産を形成してきたとみなされるため、婚姻中に築いた財産は原則2分の1ずつと考えられます。

自宅などの不動産や生活に必要な家具や家財、車、株や有価証券、保険の解約返戻金も財産分与の対象です。

ただし、結婚前から片方が持っていた財産や、結婚中に築いた財産であっても夫婦の協力とは関係なく取得した財産は、財産分与の対象となりません。

婚前から持っていた財産とは、独身時代に買った車やコツコツと貯めた預金などです。

夫婦の協力とは関係なく取得した財産とは、相続で取得した不動産などがそれにあたります。

財産分与の対象となる財産は、「別居時」が基準となります。そのため、別居後に取得した財産は財産分与の対象となりません。

結婚期間が続いているかどうかの判定は、同居しているかどうかが一つの判断基準となっています。

その基準に立つと、別居は婚姻関係が実質的に継続している状態とはいえません。

そのため、たとえ離婚が成立していなくても、別居後に取得した財産は夫婦が協力して築いたものとは考えられないのです。

また、財産分与の対象となるのはプラスの財産だけではありません。

借金などのマイナスの財産も財産分与の対象に含まれます。

判定基準は、その借金が夫婦の共同生活を営むために生じたものであるかどうかです。

ただし、ギャンブルのために借り入れたお金など、自分のために行った借金は共同生活に必要な借金とはみなされません。

家の財産分与3つの方法

家の財産分与には次の方法があります。

- どちらかに譲る

- 売却して利益を分ける

- 評価額を算出して相当する財産を分ける

財産分与の方法は夫婦で話し合って決めるのが一般的です。

家だけでなく、プラスとマイナスの両方の財産をリストアップしてから、それぞれの財産でどの分割方法をとるのか話し合います。

どちらかに譲る

親が同居している、子どもがいて引っ越しすると不便になるなど、家をそのままどちらか一方に譲るケースがあります。

譲り受けた側は、新しく家を探したり引っ越したりする労力や費用などを節約できるほか、これまでと変わらず生活を続けていけることが大きなメリットです。

ただし、この方法をとる場合は家の名義をどうするのか、ローンが残っている場合はその費用を誰が負担するのかをしっかりと話し合っておきましょう。

黄 威翔/宅地建物取引士

黄 威翔/宅地建物取引士 養育費の代わりにローンの支払いを負担する場合もあるので、住む側と出ていく側で明確な負担割合があるわけではありません。

話し合いで決まらない場合は、弁護士に相談する方がよいと思います。

売却して利益を分ける

また、家を売却してからその利益を分割する方法もあります。

この方法だと、家を現金に変えて分配できるので、離婚後に家に関するトラブルは発生しません。

ただし、ローンが残っていて、家を売却してもローンが完済できなかった場合には、その差額を支払いを続けなければならない点をよく理解しておきましょう。

そのような場合には、費用負担をどうするのか話し合っておくことが必要です。

家の評価額で算出

家を残したまま財産を分ける方法として、評価額を算出し、相当する財産を分けるというものがあります。

家を残すことができるため、離婚後も同じ家に住み続けたいが、財産分与はしっかりとしておきたいという人に向いている方法です。

たとえば、評価額が1000万円の家に、妻と子どもが住み続ける場合には、同額の預貯金や車、有価証券などは夫のものとなります。

財産分与後の合計金額が同じになるように分けるのがポイントです。

家の評価額を正確に算出するには、不動産鑑定士に依頼します。

ただし、依頼費用がかなりかかりますので、どうしても金額で揉める場合以外はおすすめしません。

一般的な不動産会社などの査定や複数社に査定を依頼できる一括査定などはインターネットでもできますので、そうしたものを活用するのがおすすめです。

離婚で家の財産分与にまずやること

実際に離婚で家を財産分与することになった場合には、どのようなことをすればよいかを解説します。

権利関係を確認する

夫婦どちらか一方の名義なのか、共同名義なのかを確認しましょう。

夫婦一方の単独名義であっても共有名義であっても、離婚した後にどちらかが住み続ける場合、トラブルを防ぐために名義は住み続ける方に変更しましょう。

住宅ローンが残っているか確認する

金融機関で住宅ローンを借り入れしている場合、通常、家の名義を変更する際は、事前に金融機関の承諾を得る必要があります。

この場合、登記の名義を変更する前に、融資を受けた金融機関から承諾を得る必要がありますが、夫婦の共同名義で借り入れをしている場合には収入基準を満たさず、審査に通らないケースもあります。

夫婦の共同名義でローンを借り入れている場合は、「ローンは夫婦の合算収入で返済が可能」と判断されているからです。

審査に通らなかった場合は、他の金融機関での借り換えをしなければなりません。

ただし、住宅ローンの借り換えができるだけの経済力が求められます。

もう一点注意が必要なのは、一方がローン名義人の連帯保証人になっているケースです。

万が一、ローンの名義人が返済できなくなると、連帯保証人が代わって返済をしなければならなくなります。

離婚をしたからといって連帯保証人がはずれるわけではありません。

金融機関が一括返済を求めたときに返済できない場合には、家が差し押さえられ、競売にかけられることもあります。

連帯保証人を外れるには、代理の連帯保証人を立てる必要がありますが、新たな連帯保証人を探すのは容易ではないでしょう。

こうしたケースをふまえると、できるだけ財産分与は家は残さずに考えるのがおすすめです。

家を早めに売却する方法

家の売却には大きく次の方法があります。

スピード重視で家を売却したい場合には買取という方法があります。買取とは不動産買取業者に家を売却する方法です。

不動産会社は、買い取った物件に利益を乗せて中古物件として再販しなければならないため、買取の売却価格は仲介よりも安くなります。

仲介とは、不動産会社が売主と買主の間をとりもって、売買取引を成立させる方法です。

不動産会社は物件の査定を行い、売り出し価格を決め、購入希望者の募集を行います。

どちらの方法にしても、不動産会社を複数見積もりを出してもらうことが大事です。

こちらでは、一括で複数不動産会社に査定依頼できるサービスを紹介します。

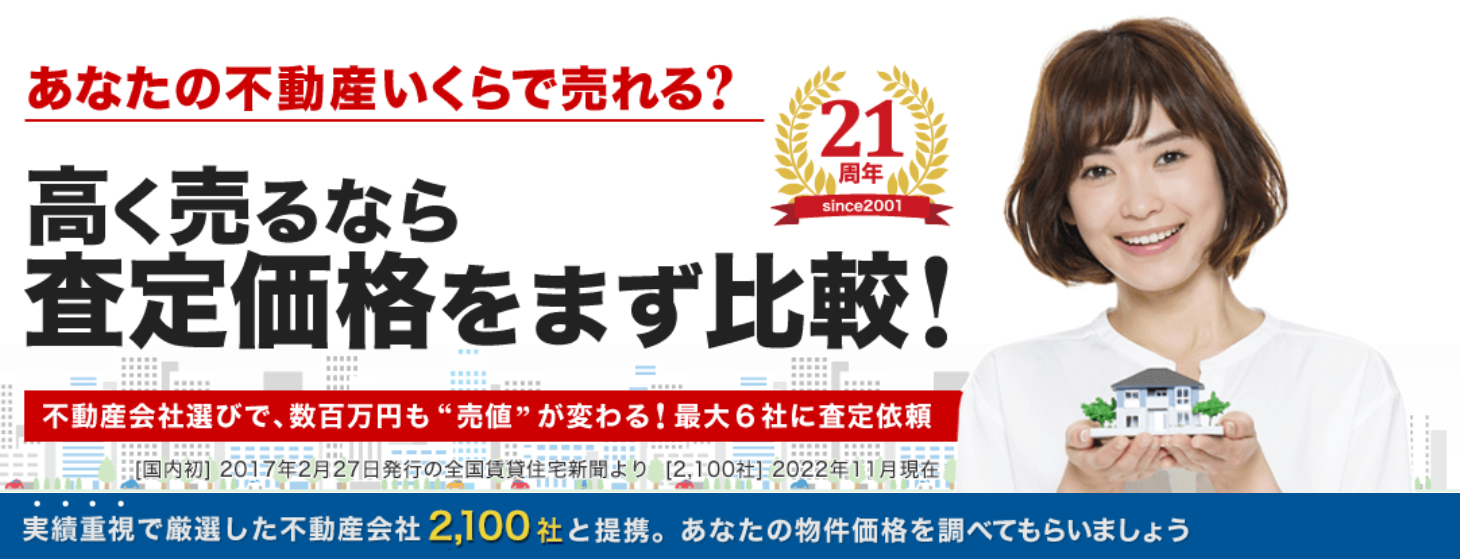

日本最大級「HOME4U」

出典:HOME4U

HOME4Uは、NTTの関連会社である株式会社NTTデータスマートソーシングが運営する老舗不動産売却査定サービスです。

全国の実績がある不動産会社と提携し、買取対応する不動産会社も多数存在しています。

一括6社まで査定依頼できるので、スピーディーで対応してくれる不動産会社が見つかりやすいです。

【PR】SUUMO(スーモ)

出典:SUUMO

SUUMO(スーモ)は株式会社リクルートが提供する仲介専門の不動産一括査定サービスです。

不動産業界大手であるSUUMOは数多くの不動産仲介会社と提携しており、実績ある不動産会社から複数の査定価格を比較できます。

最短60秒で終わるほど申し込み手続きも簡単なので、仲介を利用した不動産売却をしたい人におすすめです。

HOME’S(ホームズ)

HOME’S(ホームズ)はサービス利用者数が700万人を突破するほど人気のある不動産一括査定サイトです。

日本最大級の不動産・住宅情報サイトの運営経験から生まれた独自の審査基準に基づき、良質な不動産会社のみと提携しているのが魅力です。

各不動産会社ごとに「買取保証」や「女性スタッフが1/3以上」などの特徴も見やすいので、こだわって探したい人におすすめです。

買取専門「リビンマッチ」

出典:リビンマッチ

買取専門の不動産一括サイトリビンマッチは、早めに売却したい方におすすめな不動産一括査定サイトです。

また、買取売却時に物件情報もネット上で公開されないため、売り出ししていることがバレなく売却できます。

上記4社以外にもおすすめな不動産一括査定サイトを比較したい方は、こちらの記事をぜひご覧ください。

不動産の一括査定サイトにはどのようなメリットがあるのか興味がある方も多いのではないでしょうか。この記事では不動産一括査定サイトの利点やサイトの選び方などを紹介しています。不動産売却をスムーズに進めたい方に必見の情報を詳しく解説します。

また、家の売却を考えている方にむけて、不動産における買取と仲介の違いや買取の流れを詳しく紹介していますので、こちらも合わせてご覧ください。

黄 威翔/宅地建物取引士

黄 威翔/宅地建物取引士 仲介のメリットは、実勢価格に基づいて売れるという点です。

また、大抵の場合は、仲介手数料を支払ったとしても、手元に入るお金は買取よりも多くなります。

時間がかかっても、希望価格で売却して財産分与の取り分を増やしたい人に向いています。

住宅ローンが残っている場合の売却

住宅ローン残債がある家を売却することになったら、どうなるのでしょうか。

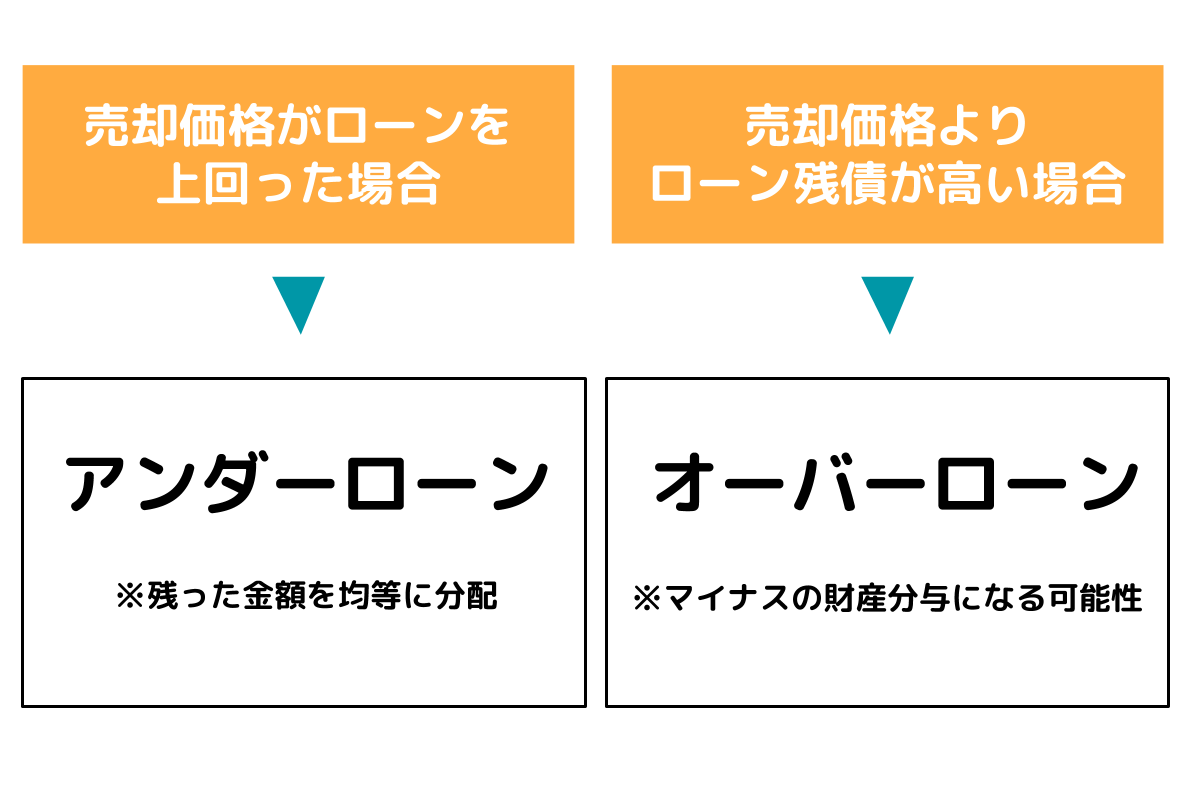

住宅ローンの残債が売却額よりも低い場合と、売却額を上回っている場合にわけて解説します。

アンダーローンだった場合

住宅ローンよりも家の価値が高いアンダーローンは、ローンを返済して残った金額が財産分野の対象になります。

例えば家の価格が1,000万円でローンの残りが800万円だった場合に、残りの200万円は半分にして100万円ずつを財産分与します。

オーバーローンだった場合

家の売却価格より住宅ローン残債の方が高い状態のことを、オーバーローンといいます。

例えば、ローンの残債が2500万円なのに、売却想定価格が2000万円のようなケースです。

このような状況では、家を売却しても住宅ローンが残ってしまうので、プラスの財産分与にならないだけでなく、マイナスの財産分与になるかもしれません。

離婚後家を売却しない場合

家のローンが残っているにもかかわらず、家を売却しない場合には、引き続きローンの返済を続けていかなくてはなりません。

そのような場合にどのようにローンの費用を分担するか、ケース別に解説します。

家と住宅ローンの名義と住む人が異なる

家に住む人と、ローンを継続して支払う人が別々という方法です。

住む人からすると、新しい家の家賃を支払う必要がなく、家に住み続けられるのがメリットです。

しかし、住宅ローンの返済義務もそのままなので、このケースでは居住者は所有者に対して、賃料相当額を支払う必要があります

だたし、家と住宅ローンの名義を相手にしたままにしておくのは、非常にリスクが高いといえます。

先に紹介したように住宅ローンの返済が止まってしまうと、最悪の場合には、不動産の担保権が実行されて、競売にかけられてしまうこともあります。

一つの解決策としては家を不動産会社に売却した上で、その家をそこから借りて住み続けるという「リースバック」という方法があります。

家と住宅ローンの名義と住む人が同じ

家に住み続けるなら、家も住宅ローンの名義も完全に居住者の名義に変更するのがおすすめです。

通常は、こちらの方法が選択されることが多くなっています。

ただし、築年数が浅い、土地の価格が上昇しているなど、財産分与額を不動産の価値が上回る場合には、居住者は超過分を不動産の売却代金として夫に支払わなければなりません。

なお、債務名義の変更は、事前に金融機関の審査と承認を得る必要があります。

承認されない場合には、この方法を取ることはできません。

もし最初から居住者と所有者が同一人物の場合、実態と費用の負担者が同じなので問題は起こりません。

住宅ローンが不動産価値を上回るオーバーローン状態のときは、不動産は財産分与の対象となりません。

一方、家の不動産価格よりも住宅ローンの残債が下回っている場合には、その差額を夫婦で折半することになります。

離婚後の家に関するトラブルと対処法

離婚の際には、なるべく家を売却した方がよいと述べましたが、中にはどうしても住み続けなければならないケースもあるでしょう。

そのような場合でも、事前にトラブルの可能性と対処法を知っておくことが大切です。

ローン滞納による家の競売

何らかの理由でローンが支払われなくなった場合、抵当に入っている不動産が競売にかけられます。

競売とは、住宅ローンが払えなくなった住宅を、ローンの借り入れ先である銀行などの金融機関が裁判所を通じて売却し、その売却代金からローン残債を回収する手続きのことです。競売で買主が決まったら、立ち退かなければなりません。

黄 威翔/宅地建物取引士

黄 威翔/宅地建物取引士 ローンが残っている家の財産分与は、そのときのことだけを考えるのではなく先々のことも考えて慎重に行う必要があります。

離婚協議書を公正証書にしておく

こうしたトラブルを防ぐために、離婚する前には協議書を公正証書にしておきましょう。公正証書とは、法律の専門家である公証人が作成する文書のことです。

たとえば、ローンの支払いを夫がするという約束が反故になると、夫の財産に対して強制執行が行えるようになります。

公正証書を作ることで、あらかじめ返済遅延を抑制する役割も期待できます。

競売にかけられる際の対処法

上述したようにローンの返済が滞ったとしても、金融機関にとってメリットの少ない競売にかけられるケースは少ないと考えられます。

それでも競売にかけられてしまったときには、任意売却を目指しましょう。

任意売却とは、売却後も住宅ローンが残ってしまう不動産を金融機関の合意を得て売却する方法です。

任意売却は、競売よりも高く家を売却できるだけでなく、立ち退き時期にもある程度の余裕ができるため、その家に住んでいる人にとっても都合がよいと考えられます。

ただし、任意売却をするには債権者である金融機関の同意が必要です。

あまり現実的とはいえませんが、競売にかけられた家を自分で落札することも可能です。

落札するには管轄の裁判所の不動産競売所に行って落札するための情報を確認してください。

財産分与と税金の関係

離婚にともなう財産分与で、税金がかかることがあるのかをみていきましょう。

基本的に贈与税はかからない

離婚の財産分与では、特殊なケースでなければ贈与税はかからないと考えてよいです。

国税庁の見解でも、離婚時の財産分与は相手から贈与を受けたのではなく「夫婦の財産関係の清算や離婚後の生活保障のため」と認められています。

税金がかかるケース

通常は財産分与で税金がかかるケースはありません。

ただし、財産分与のときの、不動産の価値が不動産を取得した時の価格よりも値上がりしており、その値上がり分が3,000万円を超える場合には財産分与をした方に譲渡所得税が課せられます。

さらに、明らかに贈与分が多すぎたり、相続税等の課税逃れと認められるケースでも税金が課せられます。

相場よりも多くの財産分与がされると、固定資産税 の3%の不動産取得税がかかります。この3%は2021年3月末までです。

名義を変更する(=所有権を移転する)際にかかるのは、所有権移転の登録免許税であり、固定資産税は、不動産の所有者に毎年課せられる税金です。

離婚後のトラブル回避には売却がおすすめ

財産分与の方法にはいくつかの方法があり、どの方法が最善かはその人の置かれている状況によって異なりますので、一概にこれがよいと断言することはできません。

しかし、離婚後のトラブルを未然に防ぐという意味合いでは、家の財産分与は売却がおすすめです。

あなたがこれまで配偶者の収入に生活の多くの部分を頼っており、夫(妻)に費用負担してもらう家に住み続ける場合には、公正証書を作成したり、専門家に仲介に入ってもらったりするなどして、事前に対策をしておくことが大切です。この記事を参考に、損しない財産分与を目指しましょう。