※当記事はアフィリエイト広告を含みます。

家を相続した場合や、国内転勤・海外赴任に伴う引っ越しなどで自宅が空いてしまう場合、人に貸して有効活用することが可能です。

ただ、今まで賃貸経験のない人にとっては「家を貸す手順がわからない」「貸主の仕事にはどんなものがあるの」「賃貸で発生するお金や税金が心配」など、疑問に思うことも多いかと思います。

ここでは、家を貸す方法と流れはもちろん、家を貸す前に決めておくべきことや、家を貸す際に発生するお金や税金のこと、また、借主との間でよくあるトラブルの回避方法もあわせて紹介します。

家を貸すメリットとデメリット

「家を貸す」ことを検討しているなら、まずは家を貸し出す「メリット」と「デメリット」を事前に把握しておきましょう。

賃貸に出すメリット

家を賃貸に出す最大のメリットは、入居者が入っている間は、毎月、定期的に家賃収入を得られることです。

築年数や立地などの条件にもよりますが、家を賃貸に出している人の家賃収入は、年間100万円から150万円(経費・税金込み)が最も多いようです。

また戸建の場合、空き家による不法投棄や雑草などに対しての近隣からの苦情や、不審者による侵入等のトラブルを、人が住むことで回避できるという利点もあります。

賃貸に出すデメリット

賃貸に出すデメリットとして、借主による迷惑行為や、それにともなう近隣からのクレームが挙げられます。

借主による近隣トラブルは、賃料滞納や敷金返還等の問題と並んで多い揉めごとです。

また、もし途中で自分が住みたくなっても、貸出期間中は家を使うことができません。

このような場合、借主への退去依頼は難しく、トラブルに繋がることもあるでしょう。

加えて、借り手が決まらなければ、管理費用等の支出だけが発生するリスクもあります。

さらに、賃貸物件にしてしまうと、売却する際に「居住用財産を譲渡した場合の3,000万円の特別控除の特例」が受けられなくなります。

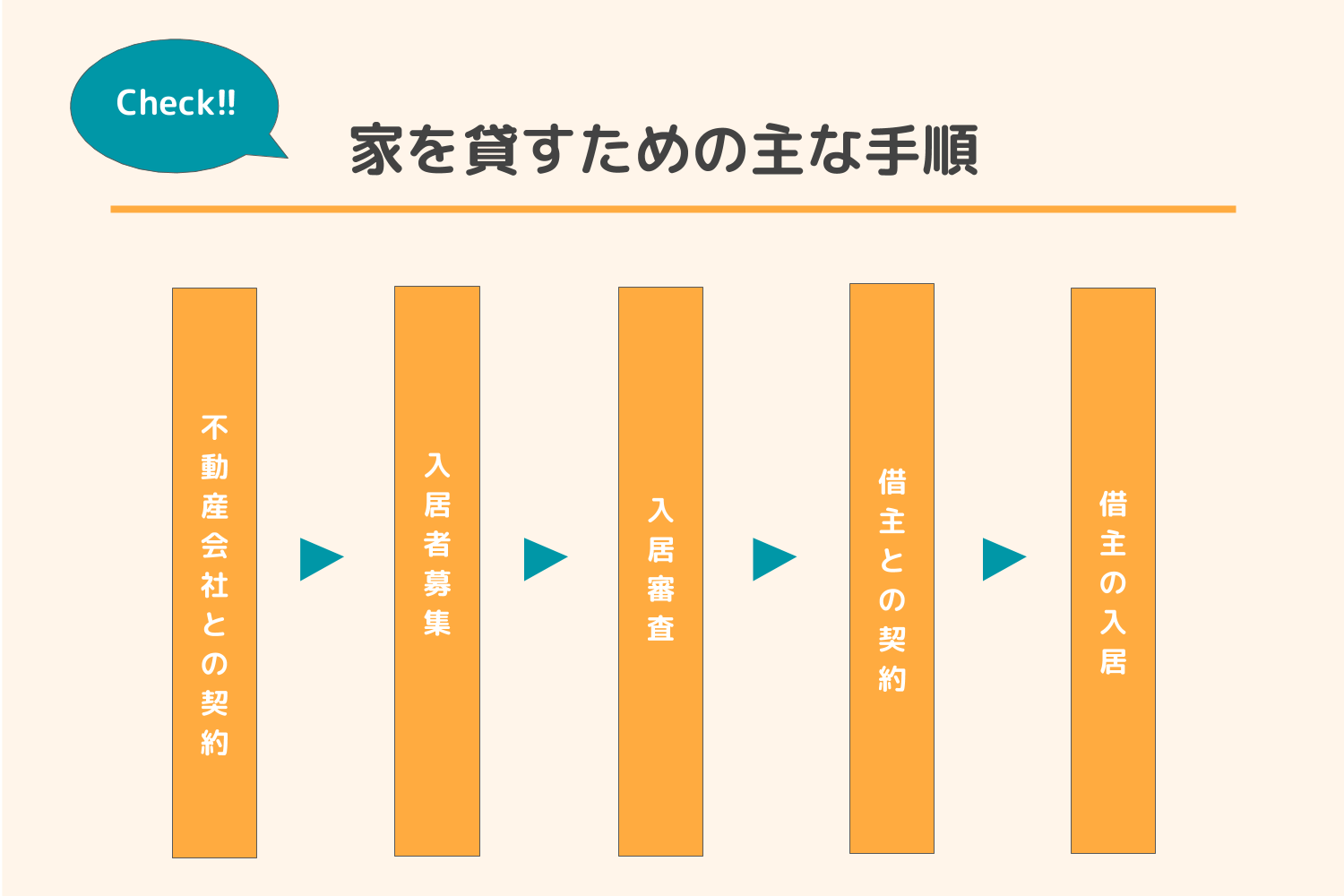

家を貸す方法と流れ

初心者が人に家を貸す場合、不動産会社へ一連の手順を依頼するのが一般的です。

また、自宅を貸し出す前の準備や、借主が入居した後の対応についても確認しておきましょう。

家を貸すための手順

不動産会社に依頼せず、全て自分で進めることも可能ですが、自身で進めるのが不安な場合は、不動産会社に依頼するのが一般的です。

まずは、不動産会社と家を貸し出すための契約を結びます。

物件と近隣相場を調査した上で、不動産会社が提案した賃貸諸条件を元に、賃料や契約期間等を決定します。

契約を結んだら、不動産会社がホームページや不動産専門サイト・店頭・チラシなどを通じて入居者を募り、希望者が現れれば、不動産会社が物件見学に対応して賃貸契約を進めてくれます。

入居申込者の最終的な審査は貸主が行い、そこで入居者が決定したら、賃貸物件に関する重要事項の説明を不動産会社が行って、貸主と借主間で賃貸借契約を結びます。

借主の入居が決まったら、不動産会社に仲介手数料(または広告料、または業務委託料)を支払う流れとなります。

貸し出す前の準備

家を貸し出す前には、「物件の整備」や「火災保険への加入」など、いくつかの準備が必要です。

物件をきれいに整備する

貸し出す前に、物件をきれいに整備しましょう。家の中の私物等はすべて運び出し、借主が気持ちよく入居できるよう、必要に応じてリフォームやハウスクリーニングなどを行い、物件を修繕します。

また、ガス・水道・電気が問題なく使えるか、あるいは備え付けの給湯器やエアコンが作動するかなど、設備のメンテナンスも忘れず行なってください。

火災保険への加入

空室時の火災や放火・もらい火事など、万一の事態に備えて、借主だけでなく、貸主も火災保険に加入しておきましょう。

また、借主が加入する「借家人賠償責任担保特約付き家財保険」は、借主の不注意で起きたトラブルのみに適応されます。

そのため、隣家の火の不始末で火災が起きた場合、隣人に対して損害賠償を請求することができません。

この場合、家の修繕は貸主の負担になる可能性があるので、こういったケースも想定して、貸主の火災保険加入は必要だといえます。

借主が決まったら

ここでは、トラブルを回避するために必要な「契約書」の作成方法、「家賃の管理」「設備の維持管理」など、借主が決定した後の注意点について紹介します。

契約書の作り方

後々、大きなトラブルに発展しないためにも、契約書の作成は重要です。

契約期間や家賃額・支払い方法・連帯保証人等に加え、禁止事項や原状回復の必要性などについての記載は、入居後のトラブルを回避することにつながります。

- 契約期間

- 家賃/敷金・礼金の有無

- 納付方法と期限

- 禁止事項(改築・模様替え・又貸等)

- 退去する際の原状回復義務と範囲

- 連帯保証人の有無

- 特約(特別に契約内容に盛り込みたい条件がある場合に付ける)

連帯保証人については、民法改正により極度額の定めおよび契約書への表記が必要となったため、引き受けてくれる人を探すことが、以前より難しくなることが考えられます。

そのため、連帯保証人を立てる代わりに、借主が家賃を滞納した際、貸主に立替え払いをしてくれる「賃貸保証会社(家賃保証会社)」の利用も増えています。

滞納分を、実際に連帯保証人に請求するのは労力を有するため、借主に、賃貸保証会社への加入を義務付けるのも1つの方法です。

賃料保証会社は、滞納があった場合の代位弁済をしてくれるだけでなく、滞納が続いた場合の立ち退き請求や強制執行も委任を受けて代行してくれます。

また、会社によっては賃料の自動引き落としシステムがあります。これら賃料関連の手続きに不安がある場合は、利用の検討をおすすめします。

入居後の対応

借主が入居した後の対応は、主に「家賃の管理」や「設備の維持管理」、また「更新や退去への対応」などがあります。

万一、指定口座への入金が確認できない、もしくは滞納を繰り返すといった、支払いに関するトラブルが起きた場合は、不動産会社に督促を依頼することが可能です。

室内外の設備の故障や不備、加えて近隣への不満などは、借主からの苦情で最も多い案件です。

貸主はこれらの苦情に対し、速やかに対応する必要がありますが、借主の窓口が不動産会社なら、一般的に一次受付を会社側がした後、必要に応じて貸主に連絡が入ります。

もし、借主が退去することになった場合は、建物の原状回復のため、リフォームやハウスクリーニングが必要になります。

家を貸す前に決めておくこと

家を貸す前には、いくつか決めておくべき事項があります。

また、借家契約の方法にも2種類あり、それぞれ特徴が異なるため、判断を誤らないためにも事前に目を通しておきましょう。

管理する方法を決める

管理する方法を決めるには、借主と貸主間で直接やり取りする方法と、不動産会社に管理委託する方法、またはリースする方法の3通りがあります。

もっともオーソドックスな管理形態である「管理委託」は、不動産会社に管理を委託する方式です。

管理委託料の相場は、月々の家賃収入の5%程度になります。

また、リースには「パススルー型サブリース(管理契約)」と「家賃保証型サブリース」と呼ばれる管理形態があり、アパートや1棟マンションの賃貸に利用されることが多いです。

「パススルー型サブリース(管理契約)」は、貸主とリース会社が賃貸借契約を結び、リース会社が借主と賃貸借契約を結ぶ、いわゆる「転貸」の形態をとっています。

仮に借主が入れ替わっても、不動産会社が借主と転貸借契約を結ぶため、貸主の手間が少なく、収益性も管理委託と同じです。

「家賃保証型サブリース」は、賃料保証のある転貸借形式で、パススルー型サブリースの空室保証版と言えます。

| 管理形態 | 詳細 |

|---|---|

| 管理委託 |

|

| パススルー型サブリース(管理契約) |

|

| 家賃保証型サブリース |

|

なお、管理委託する場合は、借主とのトラブルにも迅速に対応してくれる、信頼できる不動産会社に依頼することが大切です。

2種類ある契約の形

契約には、「普通借家契約」「定期借家契約」の2つの形があります。それぞれの違いを押さえて、自分に合った契約を選ぶのがポイントです。

普通借家契約の特徴

「普通借家契約」とは、契約期間を1年以上(2年契約が一般的)で定め、原則として期間満了時に更新する契約で、借主の権利が強く守られるのが特徴です。

例えば、借主が「3年目も住みたい」と希望すれば、引き続き契約を更新して住み続けることができます。仮に貸主側が、途中で借主に退去してほしいと思っても、正当な理由がない限り貸主からの契約解除はできません。

メリットとして、更新のある普通借家契約は借主が決まりやすく、物件も相場の賃料で貸しやすいという点が挙げられます。

なお、契約期間を1年未満にしてしまうと、契約期間の満了がなく更新もない「期間の定めのない契約」とみなされてしまうので、1年未満の普通借家契約を結ぶことはできません。

そのため、普通借家契約は、今後、貸し出す家に住む予定がない人におすすめの契約と言えます。

定期借家契約の特徴

「定期借家契約」は、貸主が契約期間を自由に定めることができる契約です。

普通借家契約とは違い、期間満了時の契約更新がありません。また、契約期間の定めは1年未満でも可能です。

そのため、定期借家契約は、転勤などで「一定期間、家を貸し出したい」という人に合った契約といえます。

更新のない「定期借家契約」で貸し出せば、契約期間終了後、再び家に戻って住むことが可能です。

ただ、定期借家契約は、契約期間が決まっているため、借り手が決まりにくく、家賃も相場より安くなるという側面があります。

しかし、貸主と借主が合意すれば、「再契約」を結ぶことができ、借主は引き続き家に住み続けることも可能です。

お金に関する計画を立てる

家を貸すと、月々、あるいは年間にどれくらいの支出があるのか、お金に関する計画を事前に立てておくと、将来の見通しが立って安心です。

収支についてあらかじめ計画しておく

月々に支払う税金や諸経費に対し、どれくらいの収益が見込めるかを、あらかじめ把握しておくことは大切です。

収支の全体像をつかむことで、毎月の家計に与える影響がどの程度なのかがわかり、貯蓄の計画なども立てやすくなります。

- 賃料・管理費(共益費)

- 礼金・更新料・敷金など

- 固定資産税・都市計画税

- 不動産所得にかかる所得税・住民税

- 管理委託費(管理委託会社に委託する場合)

- 管理費・修繕積立金(分譲マンションの場合)

- 火災保険

- メンテナンス・修繕費用、原状回復費用

- 仲介手数料

- その他の諸経費

出ていくお金には、修繕やリフォーム等にかかる費用も想定しておきましょう。

また、マンションを貸し出す場合は、共益費や管理費用なども考慮に入れておくとよいです。

加えて、駐車場や駐輪場の賃料を月々の賃料に含めるのか、あるいは直接借主が契約するかなども、あらかじめ取り決めておく必要があります。

賃料などを設定する

賃料は、相場に対して高すぎると借り手がつきにくいため、空室になってしまう可能性もあります。そのため、事前にきちんと相場を調べ、適切な価格を設定するのがポイントです。

家賃は、築年数や間取り・面積、また、立地や周辺環境などを総合的に見て判断します。

加えて、エアコンやインターネット環境、オートロックなど、設備の充実も賃料の相場に影響を与えると言えます。

賃料査定を不動産会社で行う場合、1社ではなく、いくつか複数の不動産会社にあたって比較・検討することが、適正な相場を知るポイントです。

不動産会社を「いくつも回る時間がない」という場合には、無料一括査定サイトなどの便利なWebサービスを利用するのもよいです。

敷金や礼金も、最低限必要な金額を想定した上で適切な価格を設定しましょう。

また、借主の入居後は、賃料の変更を簡単に行うことができないため、契約時に十分に検討する必要があります。

家を貸すときの費用や税金について

ここでは、賃貸の際に発生する「税金の種類」や「その他の経費」、また、「住宅ローン」「確定申告」など、家を貸す際に、気を付けるべき注意点をまとめました。

住宅ローンの残債がある場合は要注意

住宅ローンの残債がある場合は注意が必要です。そもそも住宅ローンは、ローンを借りた人が家に住むことを条件にしているため、家を貸す場合は「事業用ローン」への切り替えが原則となっています。

ただ、金融機関に相談すると、貸し出し期間によっては、事業用ローンへの切り替えが不要な場合もあります。

しかし、たとえ金融機関が、住宅ローンでの賃貸を認めたとしても、自分と家族が居住しなくなれば、税金が還付される「住宅ローン控除」の適用が受けられなくなるので注意しましょう。

なお、金融機関へ相談・申告をせず、不動産の貸し出しを行うと、ローンの契約違反になる可能性があります。

必要になる税金の種類

家を貸す際に必要となる税金には、土地・建物にかかる「固定資産税」と「都市計画税」があります。

また、賃料によって所得が増える場合、不動産所得分に対して所得税と住民税が追加されます。課税される不動産所得は、総収入金額から必要経費を引いた額です。

不動産所得の金額=総収入金額-必要経費

所得税と住民税は、所得が増えるほど税率が上がる累進課税のため、他の所得との合計額によって税率が決まります。

毎年確定申告を行う

家を貸すと、他の所得に加え、不動産所得を合算しなければならないため、確定申告を行う必要があります。

不動産所得が年間20万円を超える場合は、毎年、確定申告が必要となります。

無申告の場合は、未納付の税金に対し最大20%の罰金支払いを命じられることもあるため注意が必要です。

無申告の税務調査は、5年間にさかのぼって調査されるのが一般的で、調査で無申告が明らかになると、未納付の税金 と 罰金 ・延滞税を、5年分一括で収めなければなりません。

このような事態に陥らないためにも、確定申告は忘れず毎年行いましょう。

その他の経費

家を貸す際に発生するその他の経費には、家の保険料や修繕費、入居者が決まった場合に不動産会社へ支払う、賃貸仲介手数料や管理委託費用などがあります。

- 貸家の保険料

- 貸家の修繕費

- 管理委託費用

- 賃貸仲介手数料

「貸家の修繕費」は、借主の故意過失により壊されたものでない限り、全て貸主が負担しなければならない費用です。

また、管理を管理会社依頼する場合、月々支払う必要のある「管理委託費用」の相場は、家賃のおよそ5%になります。

一方、賃貸借契約が成立した際に発生する「賃貸仲介手数料」は、宅地建物取引業法により、上限額が家賃の1ヶ月分と定められています。

家を貸すよくあるトラブルと回避方法

家を貸すと、家賃収入が得られるというメリットがある反面、家賃の滞納や借主からのクレーム対応もこなす必要があります。

ここでは、借主との間でよくあるトラブルとその回避方法を紹介します。

家賃を滞納される

トラブルの1つに、「家賃の滞納」が挙げられます。万一、家賃の支払いを求めても払ってもらえない場合は、貸主側が借主に対して、物件からの退去や明渡しの請求が可能です。

このとき、「内容証明郵便」で請求(催促)すると後々の証拠にもなりますが、管理会社に管理を委託している場合は、家賃回収業務を一任することができます。

こうした家賃滞納のリスクを避けるためにも、契約を結ぶ前に、入居者の身元確認や連帯保証人の信用性などを確認しておきましょう。

なお、家賃のトラブルでわずらわされたくない場合や、借主が連帯保証人を立てられない場合などは、賃料保証会社の利用をおすすめします。

初回の契約料は借主負担で、総賃料の70%から100%の場合が多いです。また、契約前の申し込み時に、賃料保証会社が借主の審査も行ってくれます。

借主からのクレーム

借主からのクレームに加え、借主自身による近隣トラブルなどの対応も場合によっては必要になるかもしれません。

トラブルを起きるかどうかは、契約時における入居希望者の態度や接し方でも、ある程度は判断はできますが、不動産会社に前もってこちらの希望を伝えておくと安心です。

借主からのクレームの場合も家賃滞納と同様に、管理会社へクレーム対応を一任することができますが、最終的な判断は貸主が下すことになります。

そのため、どのようなトラブルがあったら契約解除になるのか、あらかじめ契約書に、具体的な契約内容をきちんと盛り込んでおきましょう。

クレーム対応は管理会社に任せることができますが、最終的な判断は貸主が下すことになります。

どのようなトラブルがあったら契約解除になるのか、あらかじめ契約内容にきちんと盛り込んでおくことをおすすめします。

退去時のトラブル

退去時の「原状回復」と「敷金の返還」に関するトラブルもよくみられます。

誤解されやすいのですが、原状回復とは、家を「借主が借りた当時の状態に戻す」ことではありません。

必然的に発生する通常使用による劣化部分に関しては、貸主の負担で修繕する必要があります。

例えば、結露によってできた冷蔵庫の後部壁面のカビやシミは、それを放置した借主の負担ですが、ただの黒ずみは、通常使用による劣化とみなされ貸主の負担となります。

敷金返還のトラブルを回避するためにも、国交省の「原状回復をめぐるトラブルとガイドライン」を参考に、基準や修繕費用をどちらが負担するのかなどを契約書に明記しておくと安心です。

トラブル回避のために売却も視野に

賃貸トラブルの回避や借り手がつかず収支がマイナスになるなど、精神的に負担を感じる場合は、思い切って売却するのも1つの手段です。

賃貸経営を続けていくことが難しくなったら、不動産会社に物件の売却について相談してみましょう。

不動産会社の数は多いため、どの不動産会社に相談すればよいか悩む人も多いのではないでしょうか。

このような場合、複数の不動産会社に査定を依頼できる不動産一括査定サイトがおすすめです。

下記の記事では、おすすめな不動産一括査定サイトを比較しています。

不動産の一括査定サイトにはどのようなメリットがあるのか興味がある方も多いのではないでしょうか。この記事では不動産一括査定サイトの利点やサイトの選び方などを紹介しています。不動産売却をスムーズに進めたい方に必見の情報を詳しく解説します。

不動産賃貸のリスクも把握したうえで検討しよう

人に家を貸すということは、たとえ自宅であっても家賃収入が発生する以上、それは立派な事業といえます。

そのため、貸主はしっかり管理業務を行わなければなりません。

きちんとした備えがあれば、よくある借主とのトラブルも回避しやすくなります。

また、賃貸トラブルや、借り手がつかず収支がマイナスになるリスクが心配で精神的に負担を感じる場合は、思い切って売却するのも1つの方法と言えます。

家の賃貸を成功に導くために、家を貸す手順の把握や管理方法、また、お金に関する計画など、事前にしっかりと準備しておくことをおすすめします。