※当記事はアフィリエイト広告を含みます。

財産を譲り受ける方法は、親など被相続人の死後に受ける「相続」と、生きている間に財産を受け渡す「生前贈与」の2種類があり、方法などについては、どちらもきちんと法律で定められています。

相続で譲り受ける財産は現金というイメージが強いかもしれませんが、不動産も財産の対象とされています。不動産を相続する場合は一筋縄ではいかず、複雑な手続きが求められます。

また、相続の場合はいつどのようなタイミングで訪れるのかわからず、さらに、相続人同士でトラブルに発展する可能性もあるため、きちんと協議しておくことが大切です。

この記事では、相続する財産が不動産だったときの手続きや揃えなければならない書類などをご紹介していきます。

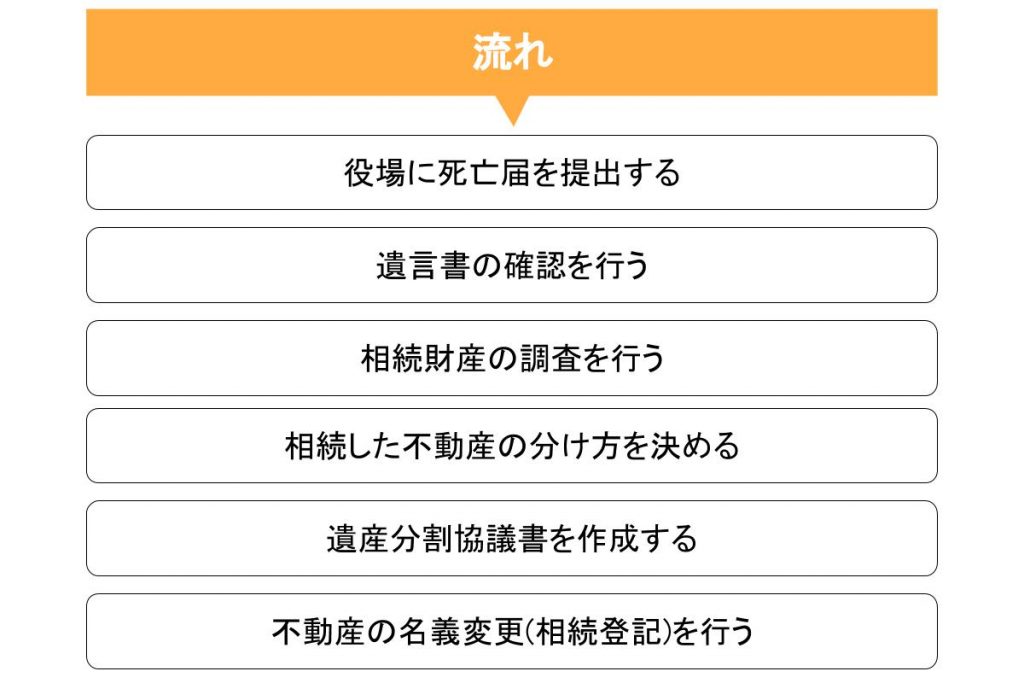

不動産を相続するときに必要な手続きの流れ

親などの被相続人が亡くなった場合、葬儀の手続きや対応に追われがちですが、不動産を相続する場合にも手続きが目白押しです。これまでに相続の経験がない場合は、突然の出来事に慌ててしまいがちです。

あらかじめ相続に必要な手続きを知り、その手順を把握しておくと安心です。

役場に死亡届を提出

被相続人が生きている間に財産を譲り渡す「生前贈与」とは異なり、「相続」の場合は被相続人が亡くなってから財産を譲り受けます。

そのため、まずは被相続人が亡くなってから7日以内に市区町村役場へ死亡届を提出しなければなりません。

葬儀や親戚の対応などで死亡届の提出が後回しになるかもしれませんが、戸籍法で規定されているため、速やかに提出するようにしましょう。

なお、死亡時に市区町村役場で行う諸手続きは、死亡届の提出だけでなく、世帯主変更届や国民健康保険の資格喪失届などがあります。

遺言書の確認を行う

一人っ子などで相続人が一人しかいない場合は、相続財産の調査や相続した不動産の分け方を協議する必要がないため、そのまま相続人が譲り受けることになります。

しかし、相続人が複数人いる場合は、トラブルを回避するためにもさまざまな手続きが求められます。被相続人が生前に遺言書を作成している可能性があるため、まずは遺言書の有無を確認しましょう。

遺言書がある場合は、その内容に従って財産の分割を相続人が決定します。

なお、遺言書がある場合でも、相続人には遺留分減殺請求権があるため、相続の開始を知った時から1年以内であれば「遺留分」を請求できます。

「遺留分」とは、たとえ遺言書があっても、被相続人の兄弟姉妹以外の相続人が一定の割合の財産を相続できる権利のことで、民法によって認められています。

相続財産の調査を行う

相続の対象となる財産は現金や不動産だけでなく、次のような財産も含まれるため、相続財産の調査を行う必要があります。

- 貴金属

- 骨董品

- 自動車

- 有価証券

- 著作権

- ゴルフ会員権

- 特許権

- 損害賠償請求権

- 賃借権 など

このように一言で財産といっても種類が多く、見落としがちな財産もあるため、きちんと確認することが大切です。

なお、墓石や仏壇といった祭祀財産は、法律上相続財産とは見なされないので注意が必要です。

この他に相続財産とは見なされなくても、相続税の課税対象となる「みなし相続財産」もあるので同時に確認しておきましょう。みなし相続財産は、死亡時に受け取れる生命保険金や死亡退職金などがあげられます。

相続した不動産の分け方を決める

被相続人が保有していた財産のうち、相続財産の対象が全て確認できたら、次に相続人同士で財産の分け方を話し合う「遺産分割協議」を行います。

現金とは異なり、不動産は相続人全員で平等に分割しにくい財産であるため、分け方をきちんと協議しておくことが大切です。

遺産分割の方法は、次のように大きく分けて4つがあげられ、それぞれ特徴が異なります。

- 現物分割

- 代償分割

- 換価分割

- 共有

このうち換価分割と共有は、不動産といった分割しにくい財産を相続人全員が平等に分割できます。遺産分割には明確なルールが存在しないため、相続人同士できちんと協議することが大切です。

それぞれの分け方について、説明していきます。

現物分割|財産をそのままの形で相続

現物分割とは、1つ1つの財産に対して相続人を決める方法です。

例えば、長男は不動産(家や土地など)を相続し、長女は預金を相続するなどのようにします。

不動産の価値と貯金が同じくらいであれば、現物分割はよい解決法となります。

不動産が複数ある場合、1つ1つの不動産を現物分割することもあります。

現物分割のメリットは、全相続人が納得したうえで行った場合、金銭を分割するよりも揉める可能性が低いことです。

デメリットは、例えば不動産と預金とで現物分割する場合、全く同じ価値になる可能性は低く、平等な分割が難しいことです。

また、預金がなく財産が家のみだった場合、物理的に現物分割することは難しいこともデメリットとなります。

代償分割|金額的に平等になる

代償分割とは、分割できない財産を相続した人が、他の相続人にその財産に見合った現金を渡す方法です。

例えば、相続した財産が600万円相当になる土地や家だけの場合で、相続人となる子供が3人いたとします。

長男が土地と家を相続し、長男は次男と三男に200万円ずつ渡すなどの方法です。

このように、財産が土地や家だけの場合に、この方法を取り入れることがあります。

メリットは、不動産と金銭との分割となっても、平等に分割できることです。また、家も売らずに済みます。

デメリットは、財産となる不動産を相続した人は、まとまった資金が必要となることです。

不動産の査定価格を出した際には、査定価格に納得がいかずに揉める可能性も考えられるでしょう。

換価分割|換金してから相続

分割が難しい財産を売却し、換金した分を相続人に分配する方法です。

換金してからの分配なので、確実に平等に分けることができます。

例えば、相続した土地と家を600万円で売却して、3人の相続人で分割する場合、1人200万円ずつ平等に分けることが可能です。

このように、間違いなく平等に分けられることは大きなメリットだと言えます。

デメリットは、売却金額が希望通りの金額にならないケースもあることです。

また、財産となる不動産を売却してしまうため、家や土地を手放さなくてはなりません。

遺産分割協議書を作成

相続人同士で財産の分け方を話し合うことは「遺産分割協議」と呼ばれており、今後のトラブルを回避するためにも、協議内容をまとめた遺産分割協議書を作成しておきましょう。

遺産分割と同様、に遺産分割協議書にも明確なルールはありませんが、次のような点を明記しておくと安心です。

- 遺産分割協議書であることがわかるタイトル

- 被相続人と遺産を分割する相続人の名前

- 遺産分割の具体的な内容

- 遺産分割協議が行われた日時 など

遺産分割協議書には、相続人全員の署名捺印が必要となります。

なお、遺産分割協議書の作成は、手書きでもパソコンでも良く、インターネット上には書式のテンプレートを掲載しているWebサイトもあるので、参考にしてみてください。

不動産の名義変更(相続登記)を行う

土地や住宅といった不動産を相続した際には、できるだけ早めに名義変更を行う必要があります。

相続登記の期限は定められていないものの、相続登記しないうちに相続人の誰かが亡くなると権利関係が複雑になるため、早目の手続きをおすすめします。

登記上の名義変更は「相続登記」と呼ばれており、法務局に必要書類を揃えて提出することで手続きできます。必要書類の詳細については、次の章で詳しく解説していきます。

不動産相続に必要な相続登記について

前の章で不動産の名義変更を行う相続登記の概要を解説しましたが、ここでは相続登記が必要な理由や必要書類についてご紹介していきます。

相続した不動産の名義を変更しないままにしておくと、さまざまな弊害が生じるので注意が必要です。

相続登記を行わなかった時の問題点

被相続人の死後、葬儀や諸手続きに追われて相続登記どころではないかもしれません。相続登記は決して義務ではないものの、手続きを怠るとさまざまな問題が浮上するのが現状です。

例えば、固定資産税は不動産の所有者宛てに通知されるため、被相続人の死後も相続登記の手続きをしなければ、自動的に相続人に届かない仕組みとなっています。

これによって相続人が固定資産税の通知に気づかず、納税が滞るといったケースが考えられます。納税が滞ると、延滞税といったペナルティが課せられるため、速やかに相続登記を済ませておくと安心です。

また、相続した不動産は売却すると現金化できるため、売却を検討している人もいるのではないでしょうか。

しかし、相続登記を行っていなければ不動産をそもそも売却できない仕組みとなっているので注意が必要です。

さらに速やかに相続登記を済ませておかないと、他の相続人が勝手に売却するリスクも生じるため、このようなトラブルを回避するためにも早目の手続きが求められます。

手続きを行うタイミングとしては、私の経験も踏まえですが、だいたい49日が終わり1段楽してです。具体的には3か月後ごろです。

相続登記に必要な書類は

相続登記には、次のような数多くの書類を準備する必要があります。

-

- 所有権移転登記申請書

- 戸籍謄本(被相続人及び相続人全員)

- 住民票抄本(相続人全員)

- 住民票謄本(相続人全員)

- 印鑑登録証明書(相続人全員)

- 住民票の除票(被相続人)

- 固定資産評価証明書

- 全部事項証明書

申請書の様式は、次の法務局の公式ホームページからダウンロードできるので参考にしてみてください。

相続登記の期限は

前の章でご紹介したように、相続登記には明確な期限が定められていないのが現状です。そのため他の諸手続きを優先することで、相続登記が後回しになりがちです。

例えば遺産分割協議も行われていない場合、被相続人宛てに届いた固定資産税の支払いを巡って相続人同士でトラブルに発展するリスクも考えられます。

相続登記を後回しにすると「相続登記を行わない問題点とは」でご紹介したような問題も生じる可能性があるため、なるべく早めに手続きすることをおすすめします。

相続登記は個人でも行えるのか

相続登記は法務局で受け付けており、必要書類を持参すれば個人でも手続きできます。しかし、揃えなければならない書類は多いため、時間や労力も必要になります。

仕事などでなかなか時間がとれない場合は、弁護士や税理士、司法書士といった専門家に依頼するとスムーズです。

ただし、専門家に依頼した場合には報酬を支払わなくてはなりません。相場については、次の章で詳しくご紹介していきます。

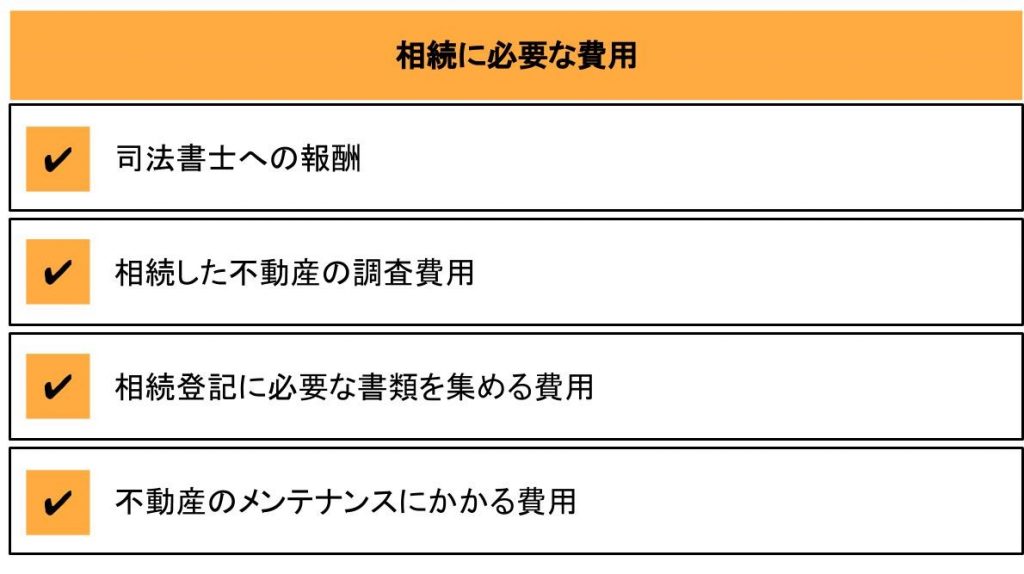

不動産相続に必要な費用

相続する財産は現金やゴルフ会員権などさまざまですが、不動産が含まれている場合、遺産分割協議を速やかに行うと共に相続登記の手続きが必要です。

しかし、相続登記を専門家に依頼する場合や、相続した不動産の調査が必要な場合には、費用がかかるので注意が必要です。

司法書士への報酬

前の章の「相続登記は個人でも行えるのか」でご紹介したように、相続登記の手続きは弁護士や税理士、司法書士といった専門家に依頼しましょう。

個人で行うのは難しいですし、事後に間違いがあればそれが原因でもめることもありますので、任せるのが一番です。第三者を入れるという意味もあります。

また、法律に精通した専門家に依頼することで、書類の不備といったミスも考えにくいので安心です。専門家のうち、相続登記は司法書士に依頼するのが一般的です。

司法書士に相続登記を依頼した場合の報酬は10万円程度が相場だと言われています。

もめている場合弁護士に頼むのがよいかと思います。信頼関係がない場合は弁護士に入ってもらうということもあります。

相続した不動産の調査費用

保有年数に関わらず価値が変動しない現金とは異なり、不動産の価値は築年数や地価の影響を受けて変動するのが一般的です。

土地や住宅といった不動産を相続する場合、不動産の適正な価値を調査する必要があります。

なぜなら、相続人全員が平等に財産を分割するために不動産の調査は必要な手続きだからです。不動産の調査には2,000~3,000円程度が相場だと言われており、不動産の数が多いほど調査費用は高くなります。

なお、ここで示す不動産の調査とは売買の際に依頼する不動産会社による査定ではなく、登記事項証明書などを取り寄せ、権利関係といった登記内容の照合を行います。

相続登記に必要な書類を集める費用

すでにご紹介したように不動産の名義変更を行う相続登記には、さまざまな書類を揃えて提出する必要があります。これらの書類を取得するためにかかる費用は、1~3万円程度だと言われています。

次の表では、相続登記に必要な書類の取得にかかる費用をまとめましたので、参考にしてみてください。

| 書類名 | 費用 |

|---|---|

| 戸籍謄本(被相続人及び相続人全員) | 1通につき450~700円程度 |

| 住民票抄本・謄本(相続人全員) | 1通につき200~400円程度 |

| 印鑑登録証明書(相続人全員) | 1通につき200~400円程度 |

| 固定資産評価証明書(被相続人) | 1件につき400円程度 |

| 住民票除票(被相続人) | 1通につき200~400円程度 |

| 全部事項証明書 | 1通につき480~600円程度 |

書類によっては相続人全員分が必要になるケースもあるため、相続人が多いほど費用は高くなります。

また、郵送で取り寄せる場合は、往復分の郵送費として1件につき500円程度の費用が必要です。

不動産のメンテナンスにかかる費用

近年は、後継者が不明な空き家が全国各地に点在しており、景観面や衛生面に支障が出るとして、問題が深刻化しています。

政府は空き家対策としてさまざまな措置を講じており、最悪の場合は、固定資産税が通常の6倍になる罰則が設けられているので注意が必要です。

このようなことから相続した不動産が空き家の場合、適切に管理するための維持管理費用が必要になります。

維持管理は業者にも依頼できますが、誰も居住していなくても適切な管理のために水道光熱費を支払い続けなければならない可能性もあります。

また、住宅は築年数を経るごとに劣化するのが一般的で、特に木造住宅の場合は劣化によって築30年で解体されるのが平均的だと言われています。

そのため建物の倒壊や崩壊を防ぐために、場合によっては修繕費用が必要になるケースも考えられます。

不動産の相続で発生する税金

固定資産税は不動産の所有者に対して課せられるため、不動産を相続すると毎年のように固定資産税の支払い義務が生じます。

さらに相続税や相続登記の際に発生する登録免許税といった各種税金が発生するため、予め確認しておくと安心です。

不動産の相続税

不動産に関わらず、財産を相続した際には相続税が課せられます。相続税の税額に大きく影響する基礎控除額は、2015年(平成27年)に制度が改正されたことによって対象者が増えているのが現状です。

相続税を算出する際には、まずは次のような計算式で基礎控除額を求めます。

| 基礎控除額=3,000万円+(600万円×法定相続人の数) |

制度改正されるまでは3,000万円の部分が1億円だったため、一つの不動産を相続した場合でも相続税の対象になる可能性が高いと言えるでしょう。

相続した財産の評価額が基礎向上額を上回る場合、相続税の支払い義務が発生する仕組みとなっています。

例えば法定相続人が2人の場合、上の計算式に当てはめると、基礎向上額は次のような金額になります。

| 3,000万円+(600万円×2)=4,200万円 |

相続した財産は不動産だけでなく、貴金属や骨董品も含まれるため、これらの総額が4,200万円を上回れば相続税の支払い義務が発生します。

相続登記の登録免許税

不動産の名義変更のために相続登記を行う場合、登録免許税が課せられます。登録免許税とは、登記や免許の手続きの際に課せられる税金のことで、内容に応じて税率が異なります。

相続登記の登録免許税は、固定資産税評価額に0.4%を乗じて算出されます。

固定資産税評価額は、毎年1月1日を起点として各市町村が評価する地価公示価格の70%が目安だと言われています。

相続の翌年から発生する固定資産税

不動産を相続すると所有者となるため、毎年固定資産税の支払い義務が発生します。

固定資産税は、毎年1月1日時点の所有者に対して、1年分の固定資産税が課せられる仕組みとなっています。

相続で不動産を取得した場合、相続の翌年から固定資産税の支払い義務が発生します。

固定資産税は、不動産の所有者宛てに通知されるため、速やかに相続登記を済ませておきましょう。

相続人以外の取得で発生する不動産取得税

土地や住宅といた不動産を取得した場合、不動産取得税が課せられるのが一般的です。

ただし、相続で不動産を取得した場合は不動産取得税の対象外となっています。

不動産取得税の税率は、固定資産税評価額の3%と定められており、遺言書によって相続人以外が取得した場合は不動産取得税の課税対象となるので注意が必要です。

売却した場合は譲渡所得税

不動産は、現金のように相続人全員で平等に分割しにくい財産です。そのため遺産分割協議によって、不動産を売却して現金化する手段を取るケースも考えられます。

相続した不動産を売却して利益が発生した場合には、譲渡所得税が課せられるので注意が必要です。

譲渡所得税は所得税と住民税で構成されており、不動産の所有期間5年を区切りとして税率が異なります。

ただし、相続した不動産を売却する場合には、特例が適用になる可能性があるため、あらかじめ確認しておくと安心です。

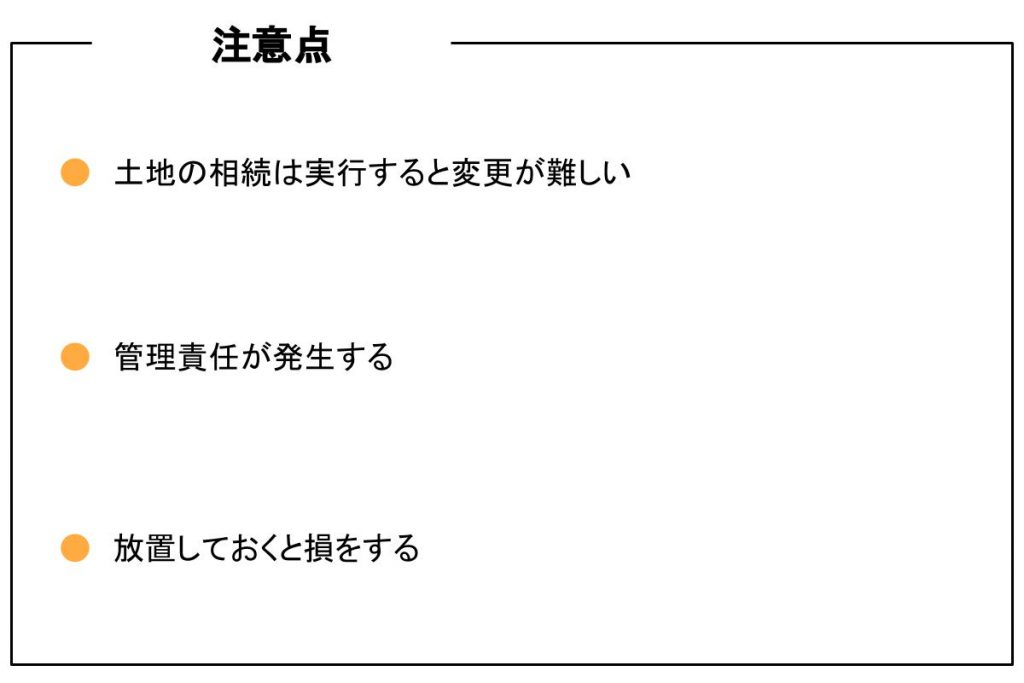

不動産を相続するときの注意点

不動産を相続する場合、所有者となることで固定資産税の支払い義務が発生することに加え、さまざまなリスクに備えておくことが大切です。

特にこれまでに不動産を所有したことがない場合は、以下のようなさまざまな注意点をあらかじめ把握しておきましょう。

土地の相続は実行すると変更が難しい

築年数が古い建物が建った土地よりも、更地の方が売却しやすいと言われています。なぜなら更地は新たに建物を建てたり、駐車場として利用するなど、活用の幅が広いからです。

ただし、土地を売却してしまうと買戻しできないので注意が必要です。例えば実家を売却する場合、家族との思い出が詰まった場所を手放すことで少なからず精神的なダメージを負う可能性も考えられます。

また、築年数に応じて価格が下がる建物とは異なり、土地の価格は変動しやすい性質があるため、トラブルも起こりやすいと言われています。

このような事情があることから、土地を売却する際には、相続人同士できちんと協議した上で実行することをおすすめします。

例えば、去年5000万で売った。今年その買主が1億円で売れたということを聞いた場合などです。相続人A「お前(相続人B)が”今が売り時だ”と言ったから5000万円も損したじゃないか」というようにAB間で争いになることも起こりえます。

管理責任が発生する

不動産を所有すると、不動産に対する管理責任が発生します。これは不動産を相続した場合も同様で、所有者には近隣に迷惑をかけないように適切な維持管理が求められます。

相続した不動産が遠方にある場合は、定期的な維持管理が難しいかもしれませんが、業者に依頼すれば定期的な維持管理が行えます。

近年、空き家問題が深刻化する中で空き家管理サービスを提供する専門業者も登場しています。

契約するサービスや巡回頻度などによって費用は異なりますが、月額費用は5,000~1万円程度が相場です。

年間でかかる費用は高額になりがちですが、自分で維持管理する場合の交通費や宿泊費を考慮すれば安く済む場合もあります。

放置しておくと損をする

相続した不動産を放置しておくと、さまざまな弊害が発生します。例えば適切な維持管理を行わなくても、所有している限りは固定資産税が発生し続けます。

「不動産相続に必要な費用」内の「不動産のメンテナンスにかかる費用」でも少し触れましたが、市町村から特定空き家に認定されると最悪の場合、固定資産税が通常の6倍に増額されるので注意が必要です。

また、マンションや戸建ての場合は、築年数を経るごとに価値が下がるのが一般的です。

放置することで劣化具合も増し、さらに価値が下がることが予想されるため、いざ売却しようとしても高値での売却は望めない可能性が高まります。

不動産相続の相談先

不動産の相続がうまくいかずトラブルが起こった場合、または相続の手続きに不安がある場合は、専門家に相談しましょう。専門家とは、以下のような人のことです。

- 弁護士

- 税理士

- 司法書士

相談したい内容によって、相談先を変えるとよいです。それぞれの専門家についてと相談できる内容について解説します。

相続のトラブルは弁護士

遺産分割の割合で揉めている場合、誰が土地と不動産を相続するのか決められない場合などは裁判問題に発展することもあるため、弁護士に相談するのがよいです。弁護士に相談できることは、次のようにいろいろあります。

- 遺産分割の割合や分け方のアドバイス

- 法定相続分の取り合いによるトラブルの相談

- 相続財産や相続人の調査

- 相続人同士の交渉を弁護士に依頼できる

- 遺留分を侵害され、遺産を取り戻したい場合の相談

- 内縁者の存在が発覚した場合の相談 など

弁護士に相談する費用は、事務所により異なります。無料相談に対応しているところもあるため、その際に大体の費用を確認するのもよいです。

相続税の相談は税理士

相続税の申告や相続財産の評価などの税金に関することは税理士に相談するとよいです。

税理士には、以下のような内容を相談できます。

- 相続税の申告や基礎控除額について

- 相続でかかる税金についての相談

- 相続財産の評価について

- 準確定申告・確定申告について など

税理士に相談する費用は、税理士事務所によって異なります。

税理士事務所のホームページで確認したり、事前に電話やメールなどで問い合わせたりして、費用を確認してから相談しましょう。

相続登記の相談は司法書士

相続登記や銀行や証券などの財産の継承手続きの相談は、司法書士に相談するとよいです。

司法書士に相談できる内容は以下の通りです。

- 相続登記の手続き

- 相続放棄の手続き

- 抵当権抹消登記

- 銀行や証券など、各種財産を承継する手続き

- 遺言の検認や執行など

司法書士事務所により、対応できる内容が異なります。

例えば相続登記専門の司法書士事務所に依頼した場合、銀行や証券などの各種財産を承継する手続きは自分で行わなくてはなりません。

依頼する費用の確認も必要ですが、対応している内容もよく確認してから依頼しましょう。

相続した不動産の活用法

すでに住宅を購入している場合、不動産を相続しても居住は考えにくいので放置されがちです。

しかし、相続した不動産を放置するとさまざまな弊害が発生するため、以下のような方法で活用してみてはいかがでしょうか。

自分や家族や親族が住む

自分や家族、親族の生活圏にある不動産を相続した場合、家族の住居として利用するのも選択肢の一つです。

すでに購入した住宅に居住している場合は売却しなければなりませんが、自分たちの暮らしに活用できるので大きなデメリットは少ないと言えるでしょう。

相続した不動産に転居した後に問題が発生した場合は、その不動産を売却して住み替えを検討するとよいです。不動産を売却した金額は、新居の購入資金に充てられるというメリットもあげられます。

売却して現金化する

相続した不動産は売却して現金化すると、相続人全員で平等に分割できるというメリットがあります。

不動産の価値にもよりますが、数百万円から数千万円単位のまとまった金額が手に入るため、そのお金を資金として投資などに活用するという手段も選択肢の一つです。

ただし、最寄り駅からの距離が遠いといった立地条件によっては、売りに出してもなかなか売れない可能性も考えられます。

できるだけ高値での売却を目指すためには、売却を依頼する不動産会社選びが重要です。

不動産の相続放棄について

相続の対象となるのは現金や不動産といった価値のある財産だけでなく、借金や住宅ローンといったマイナスの財産がある場合は相続の対象となるので注意が必要です。

マイナスの財産を相続したくない場合は、相続放棄という手段をとると相続を放棄できます。

相続放棄はどういう場合におこなう?

相続という言葉を聞くと、貴金属や自動車といったプラスの財産をイメージしがちです。

しかし、被相続人が生前に借金を抱えていたり、未払いの税金といったマイナスの財産がある場合は、亡くなることでマイナスの財産が相殺されるわけではありません。

プラスの財産と同様にマイナスの財産も相続人が受け取ることになるため、相続を放棄したい場合は相続放棄という制度があるので安心です。

住宅ローンを完済した不動産を相続した場合、築年数が古すぎて買い手がつかなかったり、遠方にあることで相続人が必要ないケースも考えられます。

このような場合は相続放棄を利用すれば、相続登記の手続きだけでなく、固定資産税や維持管理費といったコスト面の負担からも解放されます。

相続放棄をおこなう流れ

相続放棄の手続きはまずは相続放棄申述書を作成し、家庭裁判所に必要書類を提出します。その後、家庭裁判所から受理通知書が届くという流れで進めていきます。

家庭裁判所に提出する必要書類

あらかじめ作成する相続放棄申述書は、次の裁判所の公式ホームページ上から書式がダウンロードできます。ここでは、記入例も入手できるので参考にしてみてください。

参考:裁判所「相続放棄申述書」

家庭裁判所に提出する必要書類は、相続放棄申述書と次の3種類です。

- 戸籍謄本(申請者)

- 除籍謄本(被相続人)

- 住民票の除票(被相続人)

申請者と被相続人の関係性によっては、別途書類の提出を求められる場合があります。

相続放棄に必要な費用

相続放棄の手続きには、必要書類を取得する際の費用や収入印紙代として800円かかります。

個人で手続きすればこれらの費用だけで済みますが、弁護士や司法書士に代行を依頼する場合は報酬を支払う必要があります。

例えば司法書士に代行を依頼する場合、相談料、申述書作成代行費用、代行手数料がそれぞれかかります。相場は23,000~41,000円程度と言われています。

相続放棄についての注意点

相続登記は法律で手続きの期限が定められていないものの、相続放棄の手続きは期限が定められています。

相続放棄の場合、家庭裁判所に相続放棄を申し立てる期限は3カ月以内で、それを過ぎると相続放棄できなくなってしまいます。

また、遺産の一部を売却してしまった場合も相続放棄ができなくなります。

なかなか売れそうにない不動産は相続放棄することで相続せずに済みますが、相続人は不動産の管理責任までは放棄できないので、注意が必要です。

それなら市町村に寄付すればよいのではないかと考えがちですが、価値の少ない不動産は市町村も寄付を受け付けないケースがほとんどです。

なぜなら価値の少ない不動産を寄付されても、固定資産税の税収は減り、維持管理費もかかるとなると、市町村にとってもメリットがないからです。

もう一つ注意したい点があります。相続放棄すると、マイナスの財産だけでなくプラスの財産も全て放棄することになります。

そのためプラスの財産は相続し、マイナスの財産だけ相続放棄するという選択肢はないので注意が必要です。

流れを覚えて不動産をスムーズに相続しよう

生前贈与であれば、相続について被相続人と十分な時間をかけて協議できるものの、被相続人が亡くなったことで急遽相続が発生する場合は、さまざまな対応に追われて相続の手続きを忘れがちです。

特に相続放棄する場合は3カ月という期限が定められているため、速やかに遺産分割協議を行って分割方法を協議することが重要です。

相続に関する手続きは揃えなければならない書類も多いため、あらかじめ把握しておくとスムーズです。