※当記事はアフィリエイト広告を含みます。

マンションを売却したら「売却代金が入ってきて終わり」と思っている人は多いのではないでしょうか。

しかし、実際のところ不動産は、売却時にも税金がかかります。

ただし、個人がマイホームを売却した場合は、戸建てでもマンションでも例外的に税金が発生しない特例があります。

不動産の売却にはさまざまな特例があるので、どのような特例を利用できるのか、基本的なルールを把握しておくことが大切です。

マンションを売却するときにかかる税金について解説します。

また、こちらの記事では、マンション売却を成功するポイントと流れを詳しく解説していますので、ぜひ合わせてご覧ください。

失敗しないマンション売却のコツを宅建士監修のもとご紹介します。売却の流れや高値で売れる可能性が上がるタイミングや税金、手数料などマンションを売る際に誰もが気になるポイントをわかりやすくまとめました。

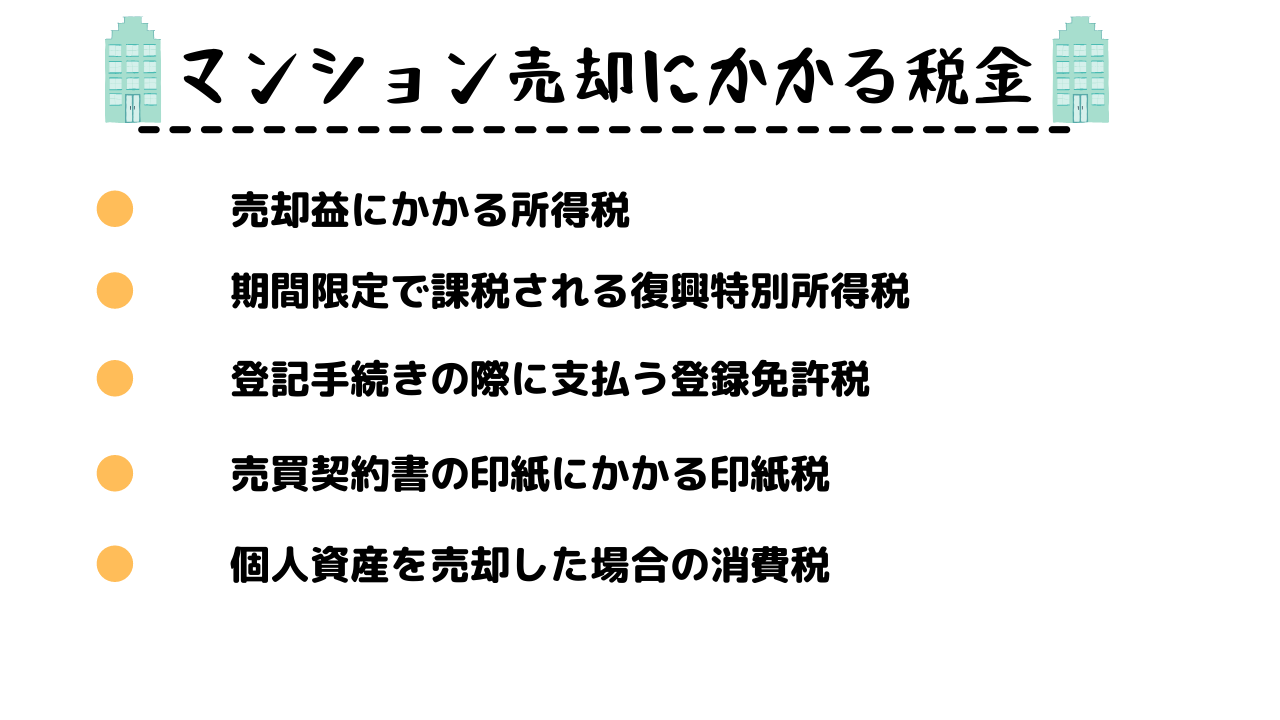

マンション売却にかかる税金

マンションを売却するときにかかる税金には、譲渡所得税、登録免許税などさまざまなものがあります。

売却時ではなく、売却してしばらくしてから支払わなければならないものもありますので、注意が必要です。それぞれを詳しく解説します。

売却益にかかる所得税

個人がマンションを売却したときにかかる所得税は、譲渡所得税といいます。

譲渡所得税は、売却時に利益が出たときにかかる税金のことで、譲渡所得税が発生すると翌年の住民税にも影響します。

会社勤めをしている人は普段意識することがないかもしれませんが、売却代金と利益は別物です。利益は次のように求めます。

- 譲渡所得=譲渡価額-取得費-譲渡費用

譲渡価額とはマンションの売却代金のことです。

取得費とは、売却したマンションの購入額から減価償却額を引いた額、そして譲渡費用とは、仲介手数料など売却の際に必要になった費用のことをいいます。

マンションを購入してからリフォームなどをした場合には、その費用も取得費の中に含めることが可能です。

仲介手数料の他にも、この後に説明する印紙代や、登記費用、不動産取得税なども取得費に含まれます。

この計算式で計算した結果、プラスになれば利益が発生しているので、譲渡所得となります。

他方、マイナスの場合は利益は出ていないので、譲渡所得は発生しません。

黄 威翔/宅地建物取引士

黄 威翔/宅地建物取引士 ただし、売却したいマンションが相続したものだったり、築年数が古いものだったりした場合には、購入時の契約書が手に入らず取得費がいくらか分からないこともあるでしょう。

そのような場合には、取得費は便宜的に売却代金の5%を費用計上することになっています。

短期譲渡所得の税率

譲渡所得の計算ができたら、次にマンションの所有期間を確認しましょう。

なぜなら、譲渡所得税の税率はマンションの所有期間によって変わるからです。

基本的な考え方としては、所有期間が短い方が税率は高くなり、税負担が重くなるように設計されています。

住民税も譲渡所得税と同じように、所有期間が5年以下かそれ以上かによって税率が異なります。

マンションの所有期間が5年未満の場合、譲渡所得に対してかかる所得税の税率は30%、住民税は9%です。

長期譲渡所得の税率

マンションの所有期間が5年以上の場合、所得税は15%、住民税は5%になります。実際の算出例は、後述します。

期間限定で課税される復興特別所得税

譲渡所得税に加えて、2062年まで課せられるのは復興特別所得税です。

これは、2011年に発生した東日本大震災からの復興のための施策に必要な税源を確保するための税金で、所得に対して課せられる税額に対して、一律で2.1%が課せられます。

なお、復興特別所得税は、住民税にはかかりません。

登記手続きの際に支払う登録免許税

登録免許税とは、登記手続きの際に支払う税金のことです。

一般的に、所有権移転登記や抵当権設定時の登記費用は買主、ローン残債がある場合のマンションを売却するときの抵当権抹消登記費用は売主の負担になることが多くなっています。

なお、金額は1不動産につき1,000円です。 土地と建物の両方に抵当権が設定されている場合は、2,000円の登録免許税がかかります。

売買契約書の印紙にかかる印紙税

印紙税は、売買契約書を作成するときに支払うものです。

契約書に書かれている金額に応じた、収入印紙を購入して、それを契約書に貼って納めます。

現在、印紙税の軽減措置がとられていますので、最新の情報は国税庁のホームページで確認してください。

個人資産を売却した場合の消費税

消費税とは、モノやサービスなどの消費に対して課せられる間接税です。

医療や教育など限定された一部のものを除いて、国内のほぼすべてのモノの販売やサービスが課税対象となっています。

「それなら、マンションを売却したときにも消費税を支払わなければならないの?」と疑問に感じる人もいることでしょう。

消費税の納税義務があるのは事業者です。個人が居住用マンションや、別荘を売却した場合にはかかりません。

黄 威翔/宅地建物取引士

黄 威翔/宅地建物取引士 ただし、投資用マンションや収益物件の場合は消費税が課税されるため、個人でも課税される点に注意しましょう。

マンションの売却にかかる譲渡所得税の計算方法

マンション売却時にかかる税金を大まかに理解したところで、実際に課税される譲渡所得税の計算方法を解説します。

税金には難しい言葉もありますが、1つずつ見ていきましょう。

売却益(課税譲渡所得)を計算する

「譲渡所得」とは、単純に譲渡した際に得られる額のことです。

ここで計算するのは、そこから取得費や譲渡費などを差し引いた最終的に課税される譲渡所得の額、つまり「課税譲渡所得額」の算出方法です。

売却益は、譲渡価格から取得費や譲渡費用を差し引いて算出します。計算方法は次のとおりです。

- 譲渡所得=譲渡価額-取得費-譲渡費用

計算方法については先にも簡単に解説しましたが、ここではもう少し詳しく見ていきます。

取得費の算出方法

取得費とは、購入時の諸経費のことです。

物件の購入価格から減価償却費を引いて、さらに購入時の諸経費などを差し引いて計算します。

譲渡所得税の計算をするときには、取得費用の計算が重要なポイントになります。

なぜなら、税金は売却益が出た分だけ多くかかるので、売却益を抑えることが節税につながるからです。

諸経費には、購入時にかかった仲介手数料や測量費などを含めることができます。

減価償却費の算出方法

取得費を計算するときには、建物の減価償却費も計算しなければなりません。

不動産の減価償却費とは、マンションなどの建物や駐車場などの構築物を使用できる期間で、少しずつ費用にしていこうという考え方のことです。

分かりやすいように、今回は不動産ではなくモノで考えてみましょう。

会社で1,000万円のコピー機を買ったとします。

5年ぐらいで新しいものに交換するとしたら、コピー機は買ったその年に一度に費用化するのではなく、5年かけて毎年200万円ずつ費用にしていきます。

長く使うものは長い時間をかけて費用にしようというのが減価償却なのです。

不動産はの価値のピークは購入時で、時間が経つにつれて価値が減少していくという考え方をします。

基本的な考え方は不動産もモノも同じですが、建物はモノよりも長持ちするので数十年単位で減価償却していくのが大きな違いと言えるでしょう。

減価償却費の計算方法は次のとおりです。

- 建物購入価格×0.9×償却率×経過年数

なお、経過年数は築年数ではなく、不動産の引渡しを受けたときから、売却の引渡までの所有期間で考えます。

6ヶ月以上の端数が出た場合は1年に繰り上げ、6ヶ月未満の端数が出た場合は切り捨てます。

減価償却の償却率は、建物の構造によって数値が定められています。

一般的なマンションに多い「鉄筋コンクリート造」と「鉄骨鉄筋コンクリート造」の償却率は0.015となっています。

譲渡費用の算出方法

譲渡費用とは、売却時の諸費用のことです。不動産会社に支払う仲介手数料や、印紙税を含めることができます。

課税譲渡所得に税率をかける

譲渡所得の税率は、マンションの所有期間によって異なります。

短期譲渡所得の場合は30%、長期譲渡所得の場合は15%の税率をかけて算出します。

課税譲渡所得が1,000万円の場合の計算例

たとえば、短期譲渡所得が1,000万円の場合の税額は次のように計算します。

- 所得税:1,000万円×30%=300万円

- 復興特別所得税:300万円×2.1%=6万3000円

- 住民税:1,000万円×9%=90万円

- 売却の税金合計:396万3000円

一方、長期譲渡所得が1,000万円の場合の税額は次のように計算します。

- 所得税:1,000万円×15%=150万円

- 復興特別所得税:150万円×2.1%=3万1500円

- 住民税:1,000万円×5%=50万円

- 売却の税金合計:203万1500円

課税譲渡所得が800万円の場合の計算例

短期譲渡所得が800万円の場合、次のように計算します。

- 所得税:800万円×30%=240万円

- 復興特別所得税:240万円×2.1%=5万400円

- 住民税:800万円×9%=72万円

- 売却の税金合計:317万400円

長期譲渡所得が1,000万円の場合の税額は次のように計算します。

- 所得税:800万円×15%=120万円

- 復興特別所得税:120万円×2.1%=1万4,400円

- 住民税:800万円×5%=40万円

- 売却の税金合計:161万4,400円

マンション売却で税金がかからない2つのケース

これまで税金の計算例をみてきましたが、個人がマンションを売却したときには必ずしも税金がかかるとは限りません。

どのようなケースで税金がかからないのか、解説します。

課税譲渡所得がマイナスになった場合

マンション売却では、次のいずれかの場合には所得税がかかりません。

- 譲渡所得がマイナス

- 譲渡所得から控除額を引いた課税譲渡所得がマイナス

上述のとおり、譲渡所得は「譲渡所得=譲渡価額-取得費-譲渡費用」で求められます。

この計算結果が0円以下なら譲渡所得は発生していないので、所得税もゼロです。

譲渡所得が3,000万円以下の場合

居住用の住宅をを売却した場合、特別控除が3,000万円まで利用できます。

居住用の住宅とはマイホームのことで、マンションも含まれます。

この3,000万円の特例を受けると譲渡所得の計算結果がプラスになっても、譲渡益が3,000万円までは譲渡所得税が発生しなません。

一般的にマイホームマンションは値上がりしているエリアでない限り、3,000万円以上の利益が出ることはないため、税金の心配をする必要はないでしょう。

ただし、この特例を適用するには次の条件をすべて満たす必要があるので注意してください。

- 売却元の所有者が居住していた住宅、または住宅とともに土地や借地権を売却すること

- 転居から3年を経過する年の12月末日までに売却すること

- 売却した年の過去2年間に同じ特別控除を受けていないこと

- 同時に他の特別控除を受けていないこと

- 売主と買主が特別な関係でないこと

マンションの売却にかかる税金を抑える5つの方法

せっかくマンションを売却するなら、誰もができるだけ税金を抑えたいと考えるのではないでしょうか。

マンション売却でかかる税金を抑える方法を解説します。

3,000万円の特別控除を利用する

まず、考えられるのは「居住用財産の3,000万円の特別控除」を活用することです。

この特例を適用するにはいくつかの条件があるものの、条件さえ満たせば仮に譲渡所得がプラスになっても3,000万円以内なら非課税になるので、ぜひ有効に活用しましょう。

この制度はマンションの所有期間が短期でも長期でも、どちらも対象になるのも嬉しいポイントです。

黄 威翔/宅地建物取引士

黄 威翔/宅地建物取引士 ただし、特例を利用するには確定申告が必要です。会社員は確定申告になじみがない人も多いかもしれませんが、忘れないようにしましょう。

5年以上住んでから売る

上述のシミュレーションでは、マンションの所有期間によって大きく税額に差があることが明らかになりました。

所有期間が5年未満の税率は30%ですが、5年を超えると15%になります。税額の差は約2倍です。

税金を抑えるには、5年以上住んでから売却すればよい、ということになります。

ただし、譲渡所得税の期間の数え方には注意しなければなりません。

譲渡所得税の「5年超」とは、保有期間がちょうど5年を迎えた日の次の年の「1月1日」以降に売却した場合のことだからです。

たとえば、2010年4月1日に購入したマンションの、長期保有による譲渡所得税の優遇を受けられるのは、2016年1月1日以降になります。

黄 威翔/宅地建物取引士

黄 威翔/宅地建物取引士 5年を超えていれば、当然長期譲渡所得の適用を受けられると思っていたら、5年以内の短期譲渡所得の税金が適用された、というケースはめずらしくありません。

固定資産税は毎年、1月1日を基準に考えられるので十分に注意しましょう。

住宅ローン控除を利用する

住み替えなどで、マンションを買い替える人は、住宅ローン控除を利用するのも1つの方法です。

住宅ローン控除とは、住宅を購入した年から10年間、住宅ローンの年末残高の1%相当を所得税や住民税から控除できる制度のことです。

仮に、年末の残高が4,000万円あれば、年間で40万円、最大400万円の節税が可能になります。

ただし、住宅ローン控除は3,000万円の特別控除と併用できまぜん。

マンションを買い替えるときには、状況に合わせてどちらがメリットが大きいかをよく検討しましょう。

特定の居住用財産の買い換え特例を利用する

マンションを買い替えするときには、買い替え特例を活用するという方法もあります。

これは、買い替えでマンションの売却金額よりも、新居の購入費用が高い場合に、課税を繰り延べられるというものです。

4,000万円で購入したマンションを5,000万円で売却した場合には差額の1000万円が売却益となるので、譲渡所得税の課税対象額が発生します。

しかし、買い替え先のマンションが売却価格より高ければ課税されないのです。

ただし、買い替え特例は課税を免れることができるものではなく、あくまで課税を繰り延べるだけのものです。

そのマンションを売却したときには、前回繰り延べた分の譲渡益が加算される点に注意が必要です。

黄 威翔/宅地建物取引士

黄 威翔/宅地建物取引士 また、買い替え特例を適用するには物件購入時に10年以上のローンを組んでいることが要件となっています。

この要件を見落としてしまう人が多いので、特例を利用しようと考えている人は十分に確認するようにしましょう。

信頼できる不動産会社を見つける

一般の人の場合、不動産の売却は人生で何回も経験するものではないでしょう。

そのため、マンション売却の際は、税金について分かりやすく、説明してくれる信頼できる不動産会社を見つけるのがポイントになります。

税金については、毎年細かな内容が変わるので、必要に応じて税理士などの専門家を紹介してくれるところなら安心して売却を依頼できます。

特に、マンションなどの居住用不動産についてはさまざまな特例があります。

条件を満たせば、受けられるものも多いものの、保有期間の差やちょっとした条件違いで大きな金額の違いが出ることもあります。

税理士へ相談するとなると費用はかかるものの、あとで余計な税金を払わなくてよいように活用することをおすすめします。

また、マンションを売却するには、仲介手数料などの諸費用もかかります。あらかじめ、必要なことや不明点は確認しておきましょう。

信頼できる不動産会社を見つけるためのポイント

マンション売却の査定額は不動産会社によって異なるものです。

自分で複数の不動産会社に査定を依頼しようとすると、複数の会社に、同じ情報を何度も伝える手間が生じてしまいます。

時間もかかるため、早く売りたいと考える人にとっては、煩わしいことです。

その点、不動産一括査定サイトなら一度に複数の不動産会社に査定依頼できるので手間も時間も省けます。

また、複数の不動産会社に査定依頼をすることで、マンションの適正価格が分かるというメリットもあります。

「家を売りたいけど、どうすればよいのか分からない」という人は、まずインターネットの不動産一括査定を依頼しましょう。

不動産会社サイトに登録している不動産会社の中でマッチングが行われ、ユーザーに合った不動産会社を紹介してくれます。

「無料なんて怪しい…」と思う方もいらっしゃるかもしれませんが、飲食店や美容室の予約サイトと同じように、提携先の不動産会社から収益を得ているので、売買契約が発生するまでは費用が一切かからない仕組みとなっています。

下記の記事では、おすすめな不動産一括査定サイトを紹介しています。

不動産の一括査定サイトにはどのようなメリットがあるのか興味がある方も多いのではないでしょうか。この記事では不動産一括査定サイトの利点やサイトの選び方などを紹介しています。不動産売却をスムーズに進めたい方に必見の情報を詳しく解説します。

マンション売却にかかる税金を把握しよう

マンション売却では、譲渡益が発生すると課税対象額が生じます。税金を支払わなくてはいけないかどうかを確認するには、譲渡所得を正確に計算することがポイントです。

マイホームマンションの売却には、「居住用財産の3,000万円の特別控除」などの特例や、税金の還付を受けられる制度があります。

しかし、こうした特例を利用するためには要件を満たさなければなりません。

不動産や税の専門家ではない一般の人が、こうした制度を把握し活用するのは簡単なことではないでしょう。

信頼できる不動産会社や、税理士などのサポートを受ければ、マンションの売却はスムーズに進められます。