※当記事はアフィリエイト広告を含みます。

土地や住宅などの不動産を売却して、利益が出た場合、その利益に対して税金がかかるので注意が必要です。

不動産を売却した際に生じた利益のことは「売却益」や「譲渡所得」と呼ばれており、売却の翌年に確定申告することで税金を納付する仕組みとなっています。

この譲渡所得は、不動産の所有期間が5年を境にして税額が異なり、5年を超える場合は長期譲渡所得、5年以下の場合は短期譲渡所得に区分されています。

ただし、譲渡所得は売却代金そのままが該当するのではなく、売却金額から取得費用や売却にかかった費用を差し引いて算出します。

短期譲渡所得は、長期譲渡所得よりも税額が高くなるため、特別控除などを利用すると節税に繋がります。

ここでは短期譲渡所得の基礎知識や計算例を紹介していくので、これから所有期間が5年以下の不動産の売却を検討している人は、この記事を読んで参考にしてみてください。

短期譲渡所得の基礎知識

住宅ローンの残債や売却価格などの兼ね合いによっては、不動産を売却することで譲渡所得が生じる可能性があります。所有期間が短い不動産の売却を検討している場合、短期譲渡所得に該当するか、今一度確認してみましょう。

短期譲渡所得の所有期間は

不動産を売却した際に利益が発生すると、譲渡所得に応じた税金が課せられます。譲渡所得は不動産の所有期間が5年を境にして課税方式が異なり、所有期間が5年以下の場合は短期譲渡所得に区分されます。

ただし、不動産の所有期間を確認する際には、取得年月日から売却年月日を起点としないので注意が必要です。

なぜなら、譲渡所得の課税方式では、不動産を取得した年から売却した年の1月1日において所有期間が5年以内であることが短期譲渡所得に該当すると決められているからです。

例えば、2015年6月に取得した不動産を2019年3月に売却する場合、取得してから1月1日を4回迎えているので、所有期間は5年以下となり、短期譲渡所得に該当します。

このように不動産を取得して以降、1月1日を迎えた回数を数えると、所有期間を容易に確認できます。

取得日の定義は

譲渡所得の課税方式では、不動産の取得方法によって定義が異なります。なぜなら、単に中古マンションなどを購入する場合もあれば、元々所有していた土地に建物を新築する場合があるからです。

例えば、中古マンションや中古住宅といった中古物件を購入した場合や建物を新築した場合、原則として物件の引き渡し日が取得日となります。一方で、自営工事で建物を新築した場合は、建築完了日が取得日となります。

このように取得日の定義は取得方法によって異なるため、どのような経緯で不動産を取得したのか確認しておくことが大切です。

短期譲渡所得の税額は

不動産を売却して譲渡所得が生じた場合、どのくらいの税額になるか気になる人も多いのではないでしょうか。譲渡所得は、所得税と住民税で構成されており、短期譲渡所得の場合は次の表で示す通りです。

| 所得税 | 住民税 | 合計 |

|---|---|---|

| 30.63% | 9% | 39.63% |

なお、2013年から2037年までは2011年に発生した東日本大震災の復興のため、所得税の税率に復興特別所得税が2.1%上乗せされています。

長期譲渡との違いは

譲渡所得は、不動産の所有期間に応じて短期譲渡所得と長期譲渡所得に区分されています。不動産の所有期間が5年以下の短期譲渡所得に対し、5年を超える場合は長期譲渡所得に該当します。

次の表で示す通り短期譲渡所得と長期譲渡所得では税額が異なり、所有期間が長い長期譲渡所得の方が税率が低く設定されています。

| 所得税 | 住民税 | 合計 |

|---|---|---|

| 15.315% | 5% | 20.315% |

譲渡所得の課税方式では、所有期間の考え方が「5年以下」と「5年以上」ではないので注意が必要です。

正しくは「5年以下=短期譲渡所得」と「5年超=長期譲渡所得」で、所有期間がちょうど5年の場合は短期譲渡所得に区分されます。

なお、短期譲渡所得の場合と同じく、所得税には東日本大震災の復興を目的とした復興特別所得税2.1%が上乗せされています。

短期譲渡が制定された理由は

不動産の所有期間に応じて、なぜ譲渡所得は短期と長期に区分されているのか疑問に感じる人も多いのではないでしょうか。その理由は、土地転がしという転売行為が横行していたからです。

1986年12月から1991年2月まで続いたバブル期には、投機目的の不動産取引が盛んに行われていました。このような転売行為を抑制するために、所有期間が短い不動産を売却する際には、高い税率が課せられたという経緯があります。

このような背景によって、長期譲渡所得よりも短期譲渡所得に課せられる税率が高くなっています。現在はバブル期から20年程度経過しているものの、制度として残っているのが現状です。

短期譲渡所得の税額を計算する方法と計算例

2019年10月から消費税率が10%増税されており、一部には軽減税率が適用されているものの、税額の計算は比較的容易です。しかし、短期譲渡所得の税額の計算は複雑で、売却だけでなく取得時にかかた費用も把握しておかなければなりません。

まずは課税短期譲渡所得を割り出す

短期譲渡所得の税額を計算する場合、次のようにまずは税額の基準となる課税短期譲渡所得を割り出す必要があります。

| 課税短期譲渡所得=譲渡価格-(取得費+譲渡費用)-特別控除 |

課税譲渡所得は、不動産を売却した際の譲渡価格から取得費と譲渡費用を差し引いて算出されます。特別控除が適用される場合には、取得費や譲渡費用に加えて特別控除の金額が差し引けます。

取得費とは

上の計算式で示した項目のうち、取得費とは不動産を取得した際にかかった費用のことを指しています。

土地や住宅といった不動産自体の購入費用だけでなく、仲介手数料や不動産登記にかかった費用など、不動産の取得に使用した費用が含まれています。

なお、古い物件などで取得費が不明の場合、売却金額の5%を取得費として概算します。不動産を売却する際には取得した際にかかった費用も絡んでくるため、領収書などをきちんと保管しておくことが大切です。

譲渡費用とは

次に譲渡費用とは、不動産を売却するために使用した費用のことを指しています。

具体的には、売買契約が成立した際に発生する仲介手数料や所有権移転登記にかかる費用、売買契約書に貼付する印紙税などが含まれます。

なお、土地を売却した場合、建物を取り壊した解体費用や測量費なども譲渡費用として含まれます。

短期譲渡の税額を割り出す

課税短期譲渡所得を算出したら、次のように短期譲渡所得にかかる税率を割り出します。

| 短期譲渡所得の税額=課税短期譲渡所得×税率39%(所得税30%、住民税9%) |

課税短期譲渡所得が800万円の場合の所得税

短期譲渡所得が800万円と仮定した場合、次のような計算式で所得税が割り出せます。

| 800万円(課税短期譲渡所得)×税率30%=240万円(所得税) |

課税短期譲渡所得が800万円の場合の復興特別所得税

2013年から2037年までは、短期譲渡所得の税額に対して復興特別所得税が2.1%上乗せされます。短期譲渡所得が800万円と仮定した場合、次のような計算式で復興特別所得税が割り出せます。

| 240万円(短期譲渡所得の税額)×税率2.1%=50,400円(復興特別所得税) |

課税短期譲渡所得が800万円の場合の住民税

短期譲渡所得が800万円と仮定した場合、次のような計算式で住民税が割り出せます。

| 800万円(課税短期譲渡所得)×税率9%=72万円(住民税) |

このように課税短期譲渡所得の金額がわかれば、それぞれの税率を乗じるだけで税額が割り出せます。

確定申告を自分で行う場合は、記入方法や記入例、フォーマットなどが国税庁で準備されています。自分で行う自信や時間がない場合は、税理士に依頼することになります。

短期譲渡所得に適用できる特別控除の特例

消費者の税負担を軽減するため、一部の税金には特別控除が設けられています。短期譲渡所得にも特別控除が設けられているため、適用されれば節税に繋がります。

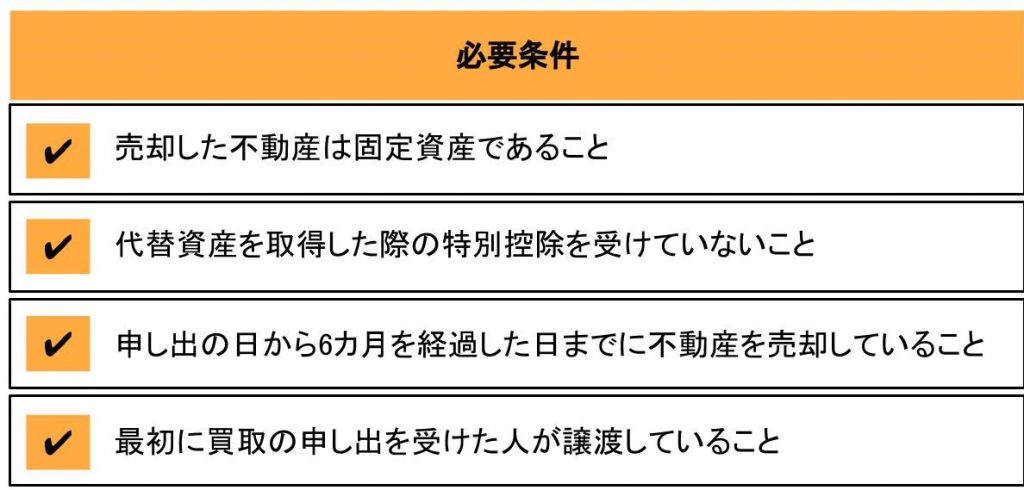

公共事業のために不動産を売却した場合

国や自治体による公共事業のために不動産を売却した場合、最高で5,000万円の特別控除が適用されます。ただし、この特別控除を受けるには次のような要件を全て満たす必要があります。

短期譲渡所得に適用される特別控除のうち、最も金額が大きい特別控除です。ただし、同じ公共事業で不動産の売却が2年以上に及ぶ場合は最初の年だけが適用されます。

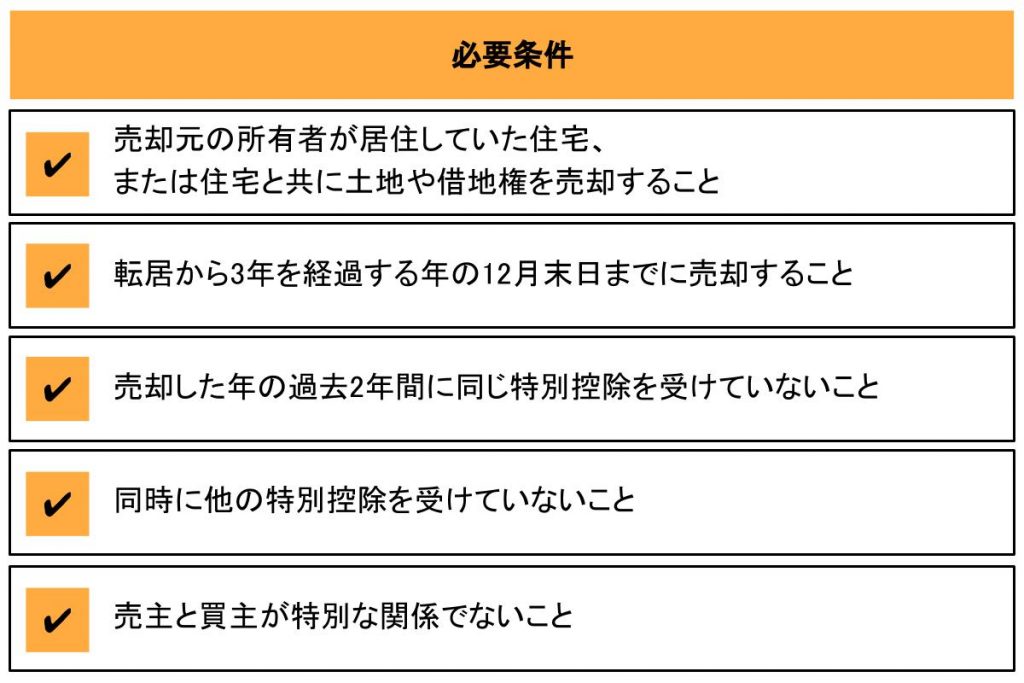

居住用の財産を売却した場合

居住用の財産、いわゆるマイホームを売却した場合、最高で3,000万円までの特別控除が適用されます。ただし、この特別控除を受けるには次のような要件を全て満たす必要があります。

この特別控除は、不動産の所有期間に関わらず、譲渡所得から控除できます。なお、地震や豪雨といった災害で失った不動産については、転居してから3年を経過する年の12月末日までの売却が要件となっています。

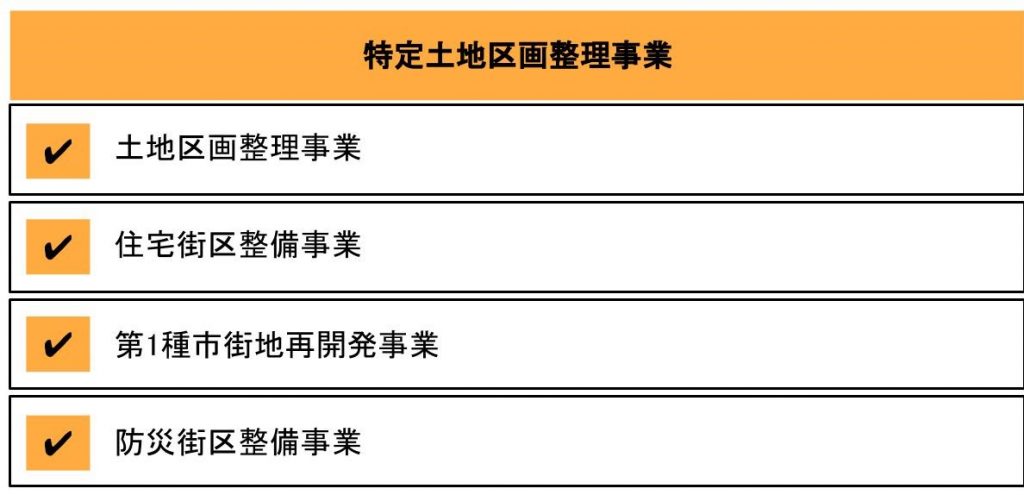

特定土地区画整理事業のために不動産を売却した場合

国や自治体による特定土地区画整理事業のために不動産を売却した場合、最高2,000万円までの特別控除が適用されます。この特別控除が適用される特定土地区画整理事業とは、次の通りです。

特定住宅造成のために不動産を売却した場合

国や自治体による特定住宅造成のために不動産を売却した場合、最高1,500万円までの特別控除が適用されます。

特定土地区画整理事業と特定住宅造成は、事業上2つに分類されていますが、受けられる特別控除の金額に差があるため、どちらの事業に該当するか確認しておくことが大切です。

農地保有の合理化のために不動産を売却した場合

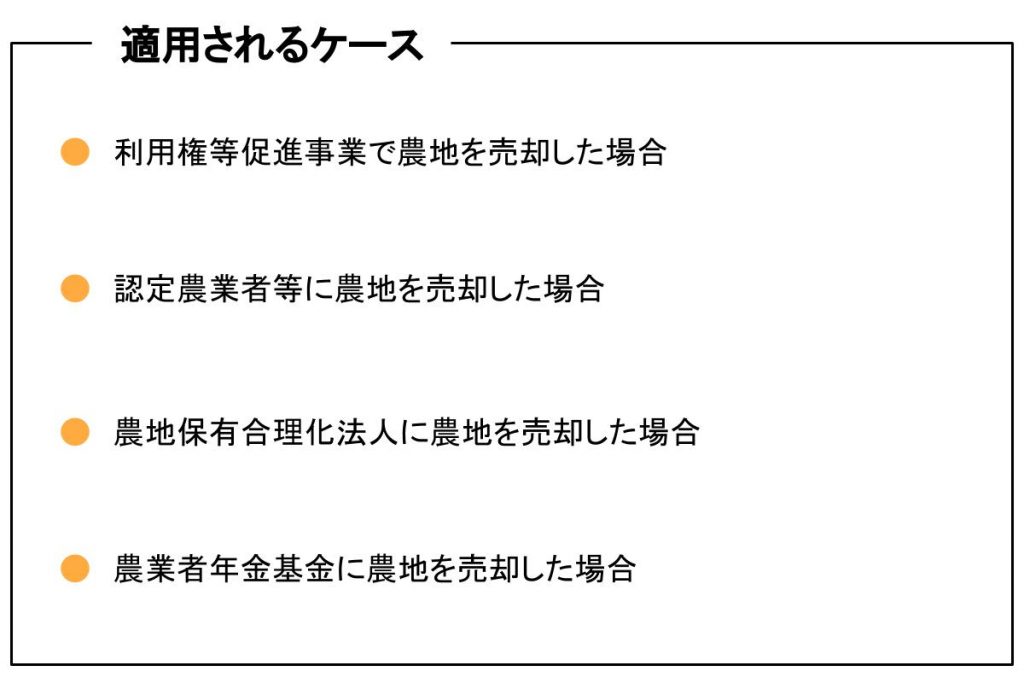

国や自治体による農地保有の合理化などを目的として不動産を売却すると、最高800万円までの特別控除が適用されます。この特別控除が適用されるのは、次のようなケースが挙げられます。

短期譲渡所得と長期譲渡所得はどっちがお得なのか

前述したように、バブル期に横行した土地転がしを抑制するために、短期譲渡所得の税率は高く設定されています。しかし、場合によっては、所有期間が5年以下で売却した方がお得なケースもあります。

固定資産税は短期の方が負担が軽い

譲渡所得の税額だけを見ると、所有期間が短い短期譲渡所得よりも長期譲渡所得の方がお得だと考えがちです。しかし、固定資産税の観点では、長期譲渡所得よりも短期譲渡所得の方が負担は軽いのが現状です。

なぜなら、不動産は所有期間が長くなるほど固定資産税などの運用コストがかかるからです。固定資産税は、固定資産税評価額を基に算出され、固定資産税評価額が1,000万円と仮定した場合、固定資産税は14万円程度になります。

この他に自治体によっては都市計画税が課税され、維持費や管理費もかかります。このことから、不動産を長く所有すればするほどこれらのコストは大きくなると言えます。

したがって、長期譲渡所得は税率が低いものの固定資産税などの負担が大きく、長期的な視点で見ると短期譲渡所得の方がお得です。

築年数が短いほど家の売却価格が上がる

マンションや戸建てといった住宅は新築の時に最も価値が高く、築年数を経るごとに価値は下がるのが一般的です。マンションの場合、新築直後の下落率は大きく、築15年目までに60%程度下落するケースもあります。

そのため、住宅は築年数が浅いうちに売却した方が需要も高く、売却価格も上がると言えます。新築物件を購入した場合、短期譲渡所得は税率は高いものの、高値での売却が期待できます。

ただし、近年はDIYブームによって中古物件への需要が高く、お得に物件を手に入れて自分好みにリフォームする人が増えています。このような目的がある購入希望者は、築10年前後の物件を探すケースが多いと言われています。

また、築年数が浅いほど高値での売却が期待できるものの、築10年前後の物件でも駅チカなどで立地条件が良ければ高値での売却も目指せます。

税額は長期譲渡の方が安い

2.1%の復興特別所得税を含めた税率で比較すると、短期譲渡所得は39.63%、長期譲渡所得は20.315%と約20%の違いがあります。

例えば、譲渡所得が800万円と仮定した場合、短期譲渡所得では317万400円、長期譲渡所得では162万5,200円となります。

このように税率を表すパーセンテージよりも、金額にするとより差が大きいことがわかります。長期譲渡所得と比べると、短期譲渡所得は長期譲渡所得の約2倍もの税金を納付しなければならないため、税額だけで比べると長期譲渡所得の方がお得です。

不動産の長期譲渡所得についての税金の計算方法や節税方法、確定申告について専門家が解説しています。長期譲渡所得の税金は3,000万円特別控除や繰越控除などあらゆる方法で抑えることが可能です。この記事で一通りの基礎知識を得ることができるのでぜひ読んでみてください。

短期譲渡所得に関するQ&A

不動産投資家でもない限り、不動産の売買は人生において頻繁にあるものではないでしょう。そのため所有期間5年以下の不動産の売却を検討している場合、短期譲渡所得に関する知識を深めて節税対策に繋げましょう。

短期譲渡で損失が出た場合の対処法は?

土地や住宅などの不動産を売却する際には、必ずしも利益が出るとは限らないのが現状です。

例えば、売却する不動産に対して住宅ローンが残っている場合、売却金額で補填できなければ自己資金を充てることになります。

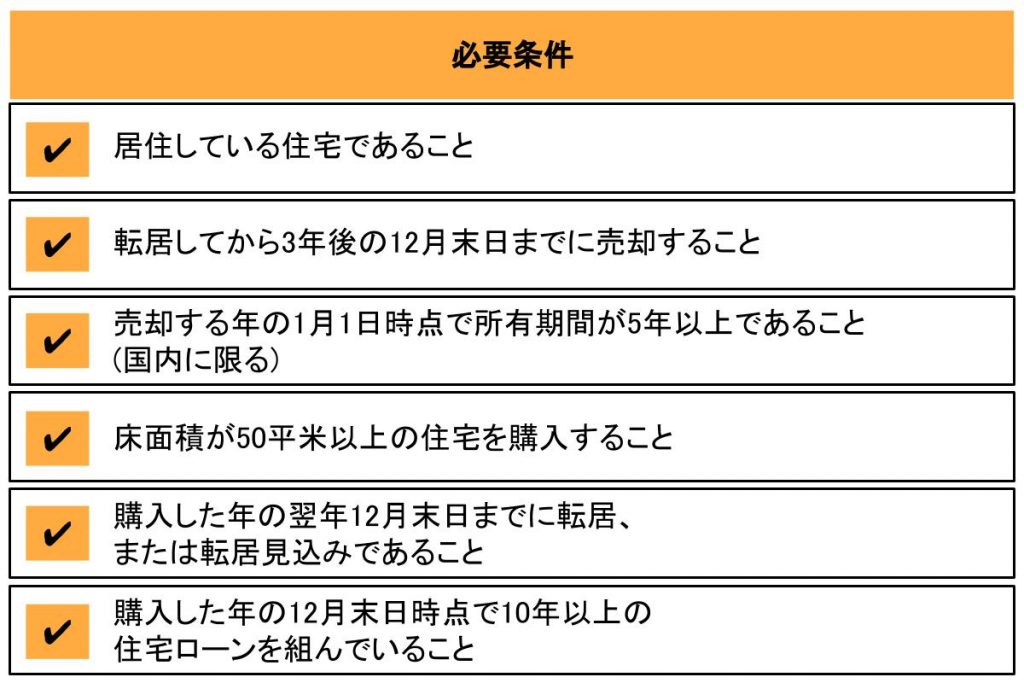

このような場合、利益ではなく損失となり、税制上では譲渡損失と呼ばれています。ただし、住み替えのために譲渡損失が生じた場合、マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例が利用できます。

この特例は、2019年12月31日までに売却し、次に挙げる要件を満たした場合に適用されます。

これらの要件を満たせば、譲渡損失をその年の他の所得から控除できます。なお、一度で控除しきれない場合は、翌年以降3年以内に繰越控除できます。

短期譲渡で特別控除を適用させるための限度額は?

短期譲渡所得で適用される特別控除は複数あり、内容によって控除の限度額は異なります。短期譲渡所得から差し引ける限度額は、年間の譲渡所得を通算して最高5,000万円までとなっています。

なお、一つの特別控除が適用されると別の特別控除を併用できないケースも多いため、要件や注意書きをきちんと確認しておくことが大切です。

短期所有の不動産を相続した場合の節税方法は?

税率だけで比較すると、所有期間が5年を超える長期譲渡所得の方が税負担は少ないと言えます。

しかし、相続して5年以内の不動産を売却しても税負担を少なくする方法があります。

それは、相続税が発生してから3年以内に売却する方法です。なぜなら課税対象となる課税譲渡所得を算出する場合、次のように取得費や譲渡費用と共に相続税額も差し引けるからです。

| 課税譲渡所得=譲渡価格-(取得費+譲渡費用+相続税額)-特別控除 |

このように、相続税額を上乗せできることで、譲渡価格から差し引ける金額が増えるため、課税譲渡所得の金額を減らせます。

法人所有の不動産を短期譲渡した場合の税率は?

法人が所有する不動産を売却した場合、個人が不動産を売却した際に生じる譲渡所得の税率とは異なります。

なぜなら、個人と法人では収益に対する考え方が異なり、法人が所有する不動産を売却した場合は事業所得として計上されるからです。

資本金1億円以下の法人に対する譲渡所得の税率は、課税譲渡所得が800円以下で15%、800万円を超えた部分は23.2%です。法人の場合、新たに購入した物件の減価償却費を計上することで収益を減らせます。

したがって、所有期間5年以下の新しい物件を売却するのであれば、法人所有として売却した方が税率が少なくて済みます。

売却時期は税率だけでなく総合的な判断で決定しよう

住み替えが目的で不動産の売却を検討している場合、できるだけ早く売却して新居に転居したいと考えがちです。

しかし、不動産の売却は焦ってはいけません。

なぜなら所有期間に応じて税率が異なり、5年以下の物件を売却して譲渡所得が生じれば高い税金を納付しなければならないからです。

また、不動産は新学期や新年度が始まる直前の1~3月、人事異動による転勤時期にあたる10月頃が最も売れやすいと言われています。

このような時期に売り出すと、高値で売却できる可能性もあるため、譲渡所得の税率だけでなく、売却するタイミングなども考慮して売却を進めていくことをおすすめします。

相談先としては、税金のことでしたら税理士さんになりますが、不動産会社でも売買の税金について詳しいところもありますので,簡単なシミュレーションなどをおこなってくれます。