※当記事はアフィリエイト広告を含みます。

人生において不動産売却を何度も経験する人は、そう多くはありません。どんなことに注意すればよいか、自分で判断できなくて悩むのも当然です。

しかし不動産売却は、失敗しないための注意点をきちんと押さえることで、結果が大きく変わることもあります。

そこでこの記事では、具体的にどのようなことを注意すればよいか、不動産売却における注意点を6つの視点から解説します。

注意点をしっかり押さえて、初めての不動産売却でも損をせず、自分の納得がいく売却を目指しましょう。

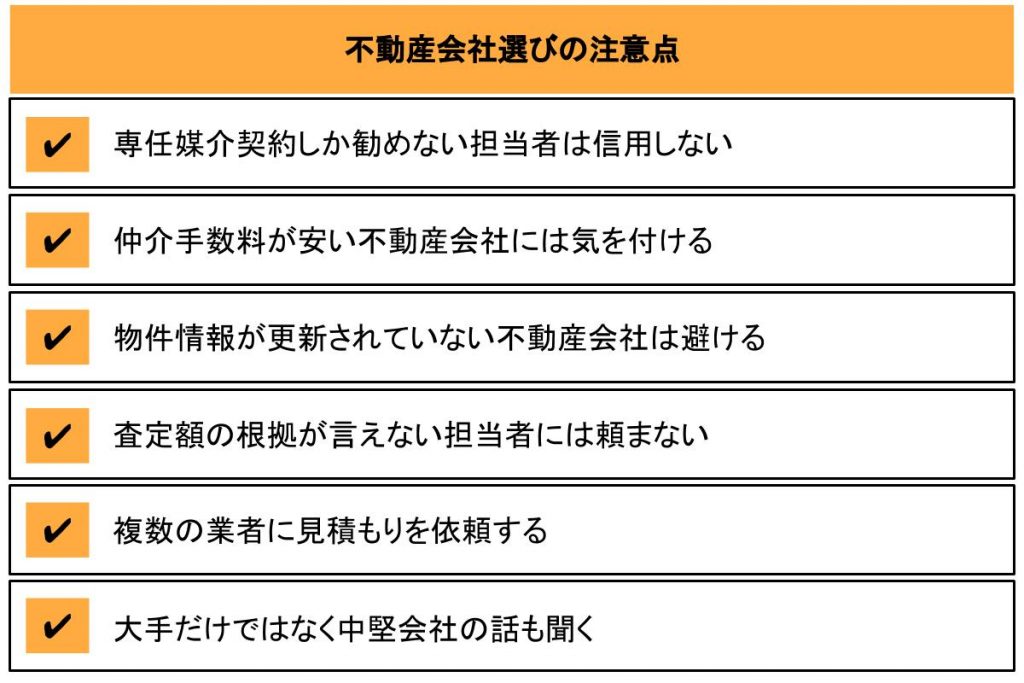

不動産売却を依頼する不動産会社選びの注意点

不動産売却には多くの手続きや専門知識を必要とするため、不動産会社に依頼して仲介手数料を支払い、手続きや売却をサポートしてもらうのが一般的です。

そこでまずは、不動産会社選びに失敗しないための6つの注意点を解説します。

専任媒介契約しか勧めない担当者は信用しない

専任媒介契約とは、不動産会社と依頼者である売主との間で結ばれる媒介契約の種類の一つです。

この契約は不動産会社に対し、次のような売却活動義務が法律で定められています。

- 2週間に1回は依頼者に売却活動を報告する

- レインズという不動産情報共有サイトへ必ず期限内に登録する

ある会社と専任媒介契約を結ぶと、その会社以外とはその契約が終わらない限り、他の仲介での契約を取り付けられません。

つまり他の会社がよりよい条件を提示してきても、そちらと契約することができないのです。

また、1社としか契約をしないため、不動産会社側から見ると、その売却が成立すれば必ず仲介手数料が入ってくる安定した依頼であるといえます。

したがって、専任媒介契約だけにこだわって提案してくる不動産会社は、仲介手数料を得ることだけを考えている可能性もあるため注意が必要です。

仲介手数料が安い不動産会社には気を付ける

仲介手数料とは不動産会社に対し、受けたサービスなどの費用として支払う手数料であり、実際に売買契約が成立しない限り支払う必要はありません。

また法律によって「ここまでなら費用として求めてよい」という上限は決められていますが、下限は決まっておらず、場合によっては0円でも問題ありません。

そのため不動産会社によって仲介手数料は大きく異なります。

しかし、不動産売却で大切なのは、不動産会社が提案する「サポート内容」であり、最終的に不動産を売ってくれる「販売力」です。

中には仲介手数料を無料にしたり、安すぎる価格を提示したりして、アピールポイントにしている不動産会社もありますが、これらは直接販売力を反映しているわけではありません。

仲介手数料の安さだけをアピールポイントとするようであれば、その不動産会社に決めるかどうかは慎重に判断する必要があります。

物件情報が更新されていない不動産会社は避ける

不動産会社のホームページや店頭広告を見て、物件の情報が更新されていない会社は注意が必要です。なぜならば、

- 販売力がなく売却がスムーズに行われていない可能性

- ホームページの管理が行われていない可能性

- 条件の良いおとり物件を掲載している可能性

といったような可能性が考えられるためです。売却活動をしっかりとしてくれる不動産会社を探すポイントとして、不動産会社の物件情報の更新頻度もチェックしてみましょう。

査定額の根拠が言えない担当者には頼まない

高額な査定額や安すぎる査定額に限らず「どうしてこの査定額が出たのか」を具体的に説明できない担当者の場合は注意が必要です。

例えば担当者が具体的な根拠を説明できない場合、その担当者自身の販売力が低かったり、販売に関する知識が不足していたりして、実際の売却に影響を及ぼす可能性があります。

また、具体的な根拠がないのに高い査定を出していたとしたら、ただ契約をとるためだけに、その査定額を提示しているかもしれません。

査定額の根拠が全く説明されないようであれば、依頼は避けた方が良いでしょう。

しかし、その不動産会社自体の対応が良いのであれば、別の担当者にお願いできないか相談するのもひとつの方法です。

複数の業者に見積もりを依頼する

初めて依頼する人ほど、複数の不動産会社への見積もり依頼をおすすめします。

不動産会社への依頼が初めてという人は「良い不動産会社って何?」「担当者の力量ってどうやって見抜くの?」と疑問を感じている方も多くいるかと思います。

不動産会社は千差万別であり、依頼する不動産によっても向き不向きが変わります。

したがって1社のみに見積もりを依頼すると、なぜその査定額が付いたのかも分からず、不動産会社の対応も他と比べられません。

本当にその不動産会社が自分にとって納得のいく売却をしてくれるのかどうか確かめるためにも、複数の会社で査定依頼を行いましょう。

また、高額な査定額をつけた不動産会社をむやみに選ぶのも危険です。他の会社と比べて高い査定額が付くようなら、査定額の根拠をきちんと確かめるようにしましょう。

不動産会社を選定する方法として、まず、データだけで行う「机上査定」で不動産会社を絞りこみ、厳選した不動産会社に対し、担当者が来て査定をしてくれる「訪問査定」を依頼するのがおすすめです。

大手だけではなく中堅会社の話も聞く

不動産会社は、大手だけでなく地域密着型の中堅会社にも査定をしてもらうようにしましょう。

CMもたくさん放送している大手の不動産会社だと、何となく安心感を感じる人が多いかもしれません。

確かに大手の不動産会社は取引件数も多いですが、不動産の種類によって、不向きの場合もあります。

また、「両手取引」をこだわる大手業者もあったりしますので、不動産売却時期が遅れることもあります。

- 両手取引とは

- 買主と売主両方が、同じ不動産会社と媒介契約を結び、不動産会社は両方から仲介手数料を受け取ること。

黄 威翔/宅地建物取引士

黄 威翔/宅地建物取引士 両手を狙いだすと、売却物件の情報を他社に出し渋ったり、他社から購入希望が入っても「すでに申し込みが入っています」などと言って断ったりするようになります。

そのようなことをされれば、購入希望者が見つかりにくくなります。

これを売主が監視するためには、売却物件が不動産情報サイトにきちんと掲載されているか、問い合わせがどのような方法で何件あったか、などをマメに確認するしかありません。

また自分が売りたい不動産の近くに住んでいない場合、その地域にある地域密着型の中堅会社の方が地元の情報に強く、大手より信頼できることも良くあります。

たとえば地図上では駅近くの好立地でも、地元では「あの駅は北口側だと、使い勝手が悪い」として不人気なのかもしれません。こうした地元に根付いた情報は、大手では入手できていない可能性があります。

地元の中堅会社と大手、双方から査定をしてから、最終的に判断しましょう。

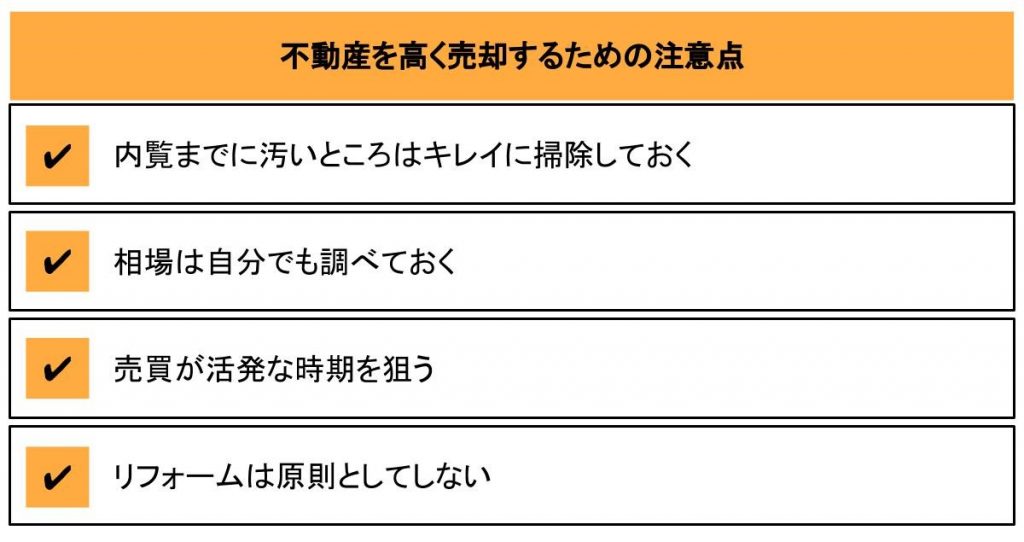

不動産を高く売却するための注意点

不動産を高く売るには「不動産そのものに手をかける」こと、そして「自分でも情報を集める」ことの2つがポイントです。

それぞれのポイントで押さえておきたい注意点を4つ紹介します。

内覧までに汚いところはキレイに掃除しておく

どんなに良い立地の物件でも、室内が汚いと悪い印象を持たれてしまいます。

実際に購入者が足を運ぶ内覧時はもちろんですが、査定時も見た目を綺麗にしておくと売主であるあなたに対し、担当者が「この家の人はしっかり話をしてくれそうだ」と信頼してもらえる可能性が高まります。

査定価格が大幅に上がるとは限りませんが、見た目をキレイにしておくだけでも印象は全く異なります。

いざ売却前や査定前になって慌てて掃除するのは大変なため、日ごろから注意しておきたい場所とポイントを次の表にまとめました。

| 注意しておきたい場所 | 掃除ポイント |

|---|---|

| 玄関 |

|

| 風呂 |

|

| キッチン |

|

| 室内 |

|

| ベランダ(あれば) |

|

相場は自分でも調べておく

不動産の査定を依頼する前に、自分でも相場を調べておくと、査定価格が高いのか安いのか判断しやすくなります。

相場を調べる際は、実際に自分が売りたい不動産の周辺地域での売却実績を参考にするのが手軽でおすすめです。

また相場を自分でも調べることで、様々な不動産に関する基本的な知識が自然と身に着きます。

不動産会社に仲介を依頼する場合も、どのような手続きをしているのか、なぜそれが必要なのかが分かれば、不安を軽減できるだけでなく、「どうしてその費用が発生するのか」なども分かりやすくなります。

売買が活発な時期を狙う

不動産売却において、売買が活発な時期とされている「2~3月」と「9~11月」に売り出すと、高く売れる可能性が高まります。どちらの時期も就職や転勤、入学など引っ越しをする人が多く、新しい住居の需要が高まるからです。

一方で、この時期の不動産会社はとても忙しいため、ゆっくりと話を聞いてくれる時間がないかもしれません。そのため、この時期に売却を持って来るのであれば、それよりも前から不動産会社の選定をしておく必要があるでしょう。

売れやすい時期を見越して用意を進められるように、自分のスケジュールとも見合わせながら準備に取り組みましょう。

リフォームは原則としてしない

なぜならば、買い手の中には「安く購入して自分好みのリフォームをしたい」と考えている人もいるからです。

また売り手がリフォームをすると、リフォーム代金を上乗せして売りだすことになっていまうため、価格が自然と高くなり、売れにくくなる恐れがあります。

リフォームが大掛かりになれば内覧が難しくなり、売却活動の開始が遅れることもあるため、早めに売りたい人にとっては、むしろデメリットになる場合も考えられます。

一方で、シロアリがいる場合や、タバコのヤニで壁紙が汚れている場合などは、修繕やリフォームをしておく方が良い場合もあります。

これらのことは、その物件ごと状況が異なりますので、一概に判断できません。

不動産会社の担当者が決まった段階でしっかりと相談し、その不動産がより良く売れるために、本当に修繕やリフォームが必要なのか確かめたうえで、リフォームに踏み切りましょう。

黄 威翔/宅地建物取引士

黄 威翔/宅地建物取引士 高く売るためにリフォームが必要と考えるのであれば、最低でも不動産会社が決まってから決めるようにし、原則しないようにしましょう。

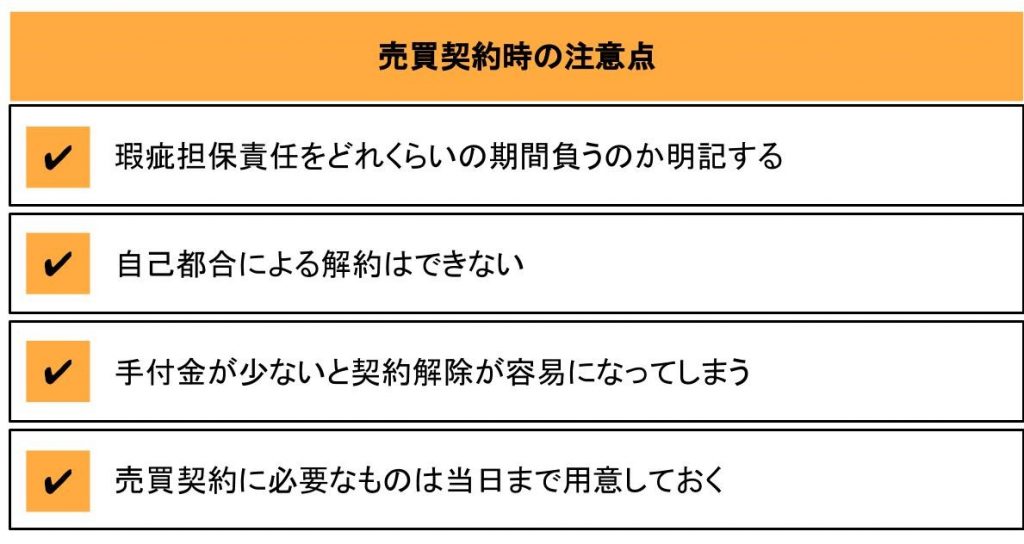

不動産売却時の売買契約に関する注意点

不動産の売買において、トラブルが起きやすいのが売買契約を実際に結ぶときです。

売買契約には様々な決まりごとがありますが、知らないままでいると損をしてしまうことも少なくありません。

ここでは不動産の売買契約を結ぶ際に気をつけたい、4つの注意点を解説します。

瑕疵担保責任をどれくらいの期間負うのか明記する

瑕疵担保責任とは、売却した不動産に欠陥があった場合、決められた期間の間であれば買い手に対し売り手が負う責任のことです。

例えば、雨漏りがあると知らずに売り、買い手が購入後にそのことに気づいたら、契約時に決められた期間内なら損害賠償請求や家屋の補修要求を売主に申し出ることができるというものです。

契約書に特約として明記しない場合は、民法により1年間瑕疵担保責任を負うことになりますが、売買契約書に適切な期間を定め、買い手と合意できればより短い期間で済みます。事前に不動産会社と相談し、契約書に特約として明記しておくようにしましょう。

黄 威翔/宅地建物取引士

黄 威翔/宅地建物取引士 1年の瑕疵担保責任期間は売主にとってはとても長いので、大抵の場合は数カ月として特約をつけることが多いです。

自己都合による解約はできない

マンションや自宅、土地などの不動産売買は金額の大きな取引です。

時には数千万円以上にもなるため、一度契約を結ぶと自分の都合だけでは契約解除ができなくなってしまいます。これは互いに契約した内容を達成するために、共に手続きを進めなくてはならないという法的拘束力が発生するからです。

どうしても解除しなくてはならない場合、買い手との合意か、違約金の支払いを行うことで解除できます。(この取り決めは、売買契約に入れておく必要があります。)

特に重いのが、契約違反による解除です。不動産売買代金の10~20%と、非常に重い違約金が発生します。

黄 威翔/宅地建物取引士

黄 威翔/宅地建物取引士 例えば、すでに他の人に物件を売却してしまっているにもかかわらず(=売却する物件がすでにない状態であるにもかかわらず)、その物件があるように見せかけて売買契約を結んだ、というような場合です(この場合は契約不履行となります)。単純な契約違反ですと、期日までに代金を支払わないなどです。

解除を検討する際は、必ず事前に不動産会社の担当者に相談しましょう。

手付金が少ないと契約解除が容易になってしまう

手付金とは、契約締結時に買い手から売り手へ支払う代金のことで、全部で3つの種類があります。

- 証約手付:契約が締結されたことを証明する手付金

- 違約手付:契約違反があった場合に没収できる手付金

- 解約手付:売買契約を解除できる手付

一般的には最後の「解約手付」として扱われ、法的な定めはありませんが売買価格の5~10%が目安です。

注意点として、あまり低い価格を設定すると、買い手が簡単に契約解除できてしまうため、後からより良い条件の物件を見つけたときにこちらの契約を解除される恐れがあります。

しかし一方で、あまり高い手付金を設定すると、万が一売り手であるこちらから解除を要求する場合、負担が大きくなってしまいます。

不動産会社の担当者と相談しながら、適切な金額を設定しましょう。

売買契約に必要なものは当日まで用意しておく

売買契約を結ぶ際は大きな金額がやり取りされるため、住宅ローンを借りる銀行など、第三者がいる場で契約手続きを行います。

この時、必要な書類を忘れたり、用意できなかったりすると、義務が期日までに果たせなかったとして債務不履行になり契約できなくなる恐れがあります。

また契約できたとしても、大切な売買契約に不十分な準備で来る人だと思われ、買い手からするとあまりよいイメージを持ってもらえず、その後の取引に影響が出るかもしれません。

契約に必要な書類の中には、下記の表のように自治体や公的機関に発行を依頼するものも含まれるため、早めに用意を進めましょう。

| 公的機関に発行依頼が必要な書類 |

|

|---|

黄 威翔/宅地建物取引士

黄 威翔/宅地建物取引士 印鑑登録証明書、住民票は市町村の役所で取得し、身分証明書、登記済権利証(登記識別情報)、固定資産税納付書、固定資産税評価証明書(固定資産税通知書)は手元にあるもの、となります。

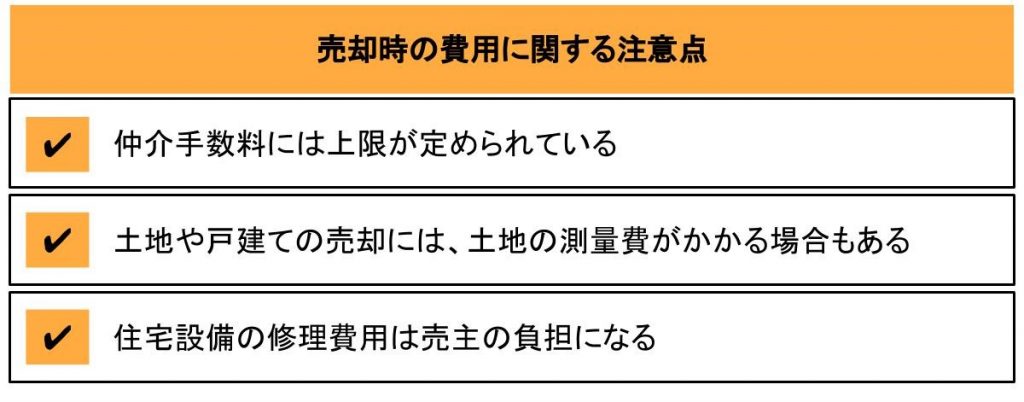

不動産売却時の費用に関する注意点

不動産売却時には、仲介手数料や書類の発行、家屋の修繕費など、様々な費用が発生します。最終的に手元に残るお金は、売却価格からこれらの費用を差し引いた金額です。

これを踏まえた上で、損をしないための3つの注意点を解説します。

仲介手数料には上限が定められている

不動産売却時の費用の中でも高額になりがちなのが、仲介手数料です。

しかし仲介手数料は求めて良い上限が決められており、次の表の計算によって求められます。

| 売買価格 | 仲介手数料の上限 |

|---|---|

| 200万円以上の部分 | 売買価格の5%+消費税 |

| 200万円を超えて400万円以下の部分 | 売買価格の4%+消費税 |

| 400万円を超える部分 | 売買価格の3%+消費税 |

たとえば3,000万円で売れた不動産なら、上限は2019年10月時点で税込105万6,000円です。

しかし、定まっているのは上限のみのため、不動産会社との契約次第ではより安くなる場合もあります。

また、この上限は宅地建物取引業法で定められているため、売却価格に対し仲介手数料の上限を上回る費用が請求されても、費用が発生するような特別な広告などを売主から依頼した場合以外は、支払う必要はありません。

土地や戸建ての売却には、土地の測量費がかかる場合もある

土地の測量とは、土地の正確な面積を定め、いったいどのくらいの広さがあるのか、などの詳しい情報を調べることです。

正確な測量図は買い手にとって信頼する要素となり、売り手にとっても「自分の土地はどこからどこまで」と明確になるため面積の誤りによる損を防げます。

しかし自己判断で測量できないため、測量業者に依頼する必要性が出てきます。

この測量は状況にもよりますが、数ヶ月かかることもあり、すぐに終わるわけではありません。

土地の測量が必要かどうか見極めるには、次の項目に当てはまるか調べてみましょう。

- 確定測量図が存在しない

- 土地に堀やフェンスなど区切るものがない

- 境界を示す境界杭が見当たらない

確定測量図とは、隣接する土地の所有者からも合意を得た正確な測量図です。

信頼度は非常に高く、売買時に正式な効力を発揮してくれるため、もし無いようなら確定測量の検討が必要です。

黄 威翔/宅地建物取引士

黄 威翔/宅地建物取引士 過去に確定測量を実施している場合は、手元にその記録が残っていると思います。地積測量図ならば、法務局で写しを取得できます。

住宅設備の修理費用は売主の負担になる

不動産売却時、家屋に残った不用品を捨てるのにも費用がかかります。タンスやベッドなど、大型の家具も不動産会社との相談で処分してもらえる場合があります。

また、新しく暮らす人の希望によっては、家具を残したまま売却できることもあるため、そのままの状態で引き渡すケースもあります。

しかしエアコンや床暖房など、備え付けの住宅設備が故障している場合は、修理費用を売主が負担しなくてはならないため、あらかじめ調べておきましょう。

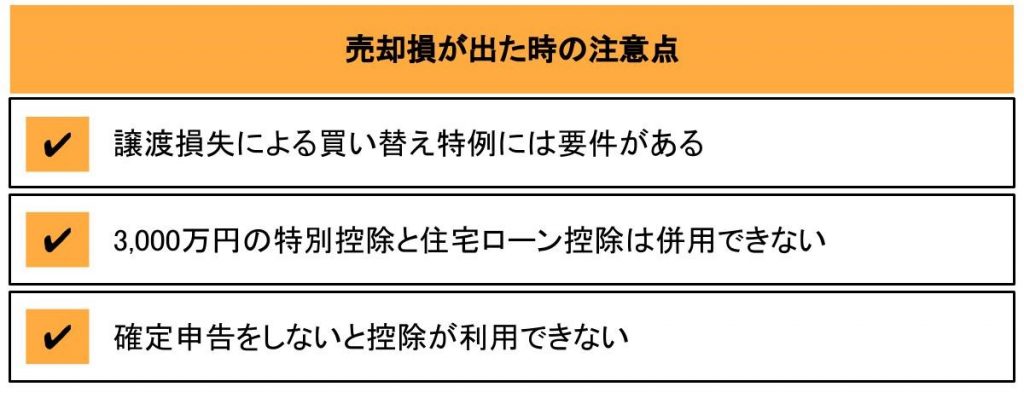

不動産売却で売却損が出たときの注意点

不動産売却においては、不動産を売買した代金や仲介手数料だけでなく、税金についても注意が必要です。

まずは「不動産売却をしても売却額が購入額を下回り、損をする場合がある」と覚えておきましょう。

この損をした場合に使える特例や控除に関する、3つの注意点を解説します。

譲渡損失による買い替え特例には要件がある

売却損のことを、譲渡損失と言います。

この譲渡損失した分に特例を利用すると、他の所得で支払っていた税金で相殺でき、支払った税金が戻ってきます。

給与から天引きされていた所得税などが対象となるため、忘れずに手続きすれば税金面でお得です。

この時使える特例は「居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例」もしくは「特定居住用財産の譲渡損失の損益通算及び繰越控除」の2つがあります。

ただしこの特例は売却損が出た人なら誰でも使えるわけではなく、「居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例」の場合は、次のような決まった要件を満たさないと適用できません。

- 自分が住んでいるマイホーム(譲渡資産)を譲渡すること

- 以前住んでいた場合は住まなくなった日から3年目の12月31日までに譲渡すること

- 親族への売却や、貸付けをしていないこと

- 譲渡した年の1月1日において所有期間が5年を超えていること

- マイホームの売買契約日の前日においてマイホームの住宅ローンが10年以上残っていること

- マイホームの売却価額が住宅ローンの残高以下であること

- 確定申告をしていること

一方で「特定居住用財産の譲渡損失の損益通算及び繰越控除」は、マイホームを新たに購入せずとも使えます。

また相続した物件の場合は「取得費加算の特例」もしくは「空き家売却特例(相続財産を譲渡した場合の取得費の特例)」を受けられる可能性があります。

| 取得費加算の特例 |

|

|---|---|

| 空き家売却特例(相続財産を譲渡した場合の取得費の特例) |

|

どんな特例が使用できるかは、売却した不動産の内容や相続の状況、自身の収入など多岐に渡る内容を検討した上で決まります。

もし分からない場合は、自己判断せずに、最寄りの税務署もしくは税理士に相談すると良いでしょう。

3,000万円の特別控除と住宅ローン控除は併用できない

特に新しくマンションや自宅を買い替える人は、節税対策になる控除を使うタイミングにも注意が必要です。

まずこの2つの控除について、簡単に説明します。

- マイホームを売却した際の3,000万円の特別控除:譲渡所得を計算する際に3,000万円をさらに差し引ける制度

- 住宅ローン控除(住宅借入金等特別控除):一定期間、住宅ローンの年末残高の一部を税金から控除してもらえる制度

3,000万円の特別控除を使えば、たとえ譲渡所得がプラスになって税金を支払う可能性が出てきても、ほとんどの場合は税金を支払わずに済みます。

居住用財産を譲渡した場合の3,000万円特別控除の特例は、不動産売却に関連する税制面での優遇措置の中でも特に注目される制度です。控除額が大きいうえに住宅売却時のほとんどのケースで適用できるので、注意点を把握した上で積極的に活用しましょう。

一方、住宅ローン控除は、新しく物件を購入した場合に一定期間所得税や住民税が差し引かれるため、ローン返済期間中の助けとなります。

しかしこの2つの控除は、同時には使えません。3,000万円の特別控除を売却した家の税金対策で使用した場合、新しい家に入居した年の翌年または翌々年も、住宅ローン控除を適用できないのです。

迷う場合はどちらを優先した方がお得になるか、最寄りの税理士に相談した方が良いでしょう。

確定申告をしないと控除が利用できない

特例や控除を利用する場合、売却した翌年と控除を受ける年に確定申告を必ず行いましょう。

どの特例や控除も、確定申告が必須です。

税務署から通知があるわけではないため、納税者が自ら計算し、申告や納税の手続きを行わなくてはなりません。

心配な場合は早い段階から税務署や税理士に相談し、納税漏れや記載ミスがないようにしましょう。

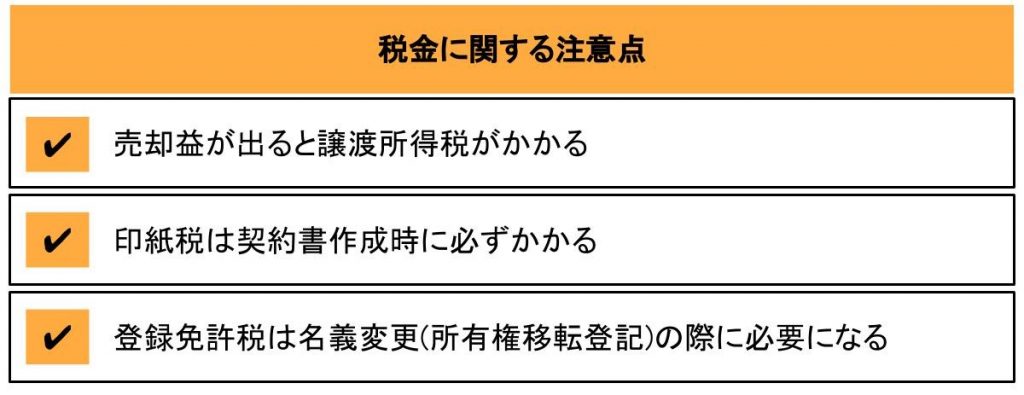

不動産売却の税金に関する注意点

すでに解説したように、不動産売却時には、場合によって税金が発生します。

ここでは税金に関する3つの注意点を解説します。

売却益が出ると譲渡所得税がかかる

譲渡所得税とは、不動産を売却した際に利益が出た場合、その利益に応じてかかる税金のことです。

通常の収入とは別に課税されるため、例えばサラリーマンなら給与から天引きされる所得税や住民税以外に、売却益に応じた所得税や住民税を納めなくてはなりません。

この時ポイントとなるのが、次の計算式です。

課税譲渡所得=譲渡収入金額-(取得費+譲渡費用)-特別控除

見慣れない単語が多く分かりにくいですが、ひとつずつ解説すると次のようになります。

| 課税譲渡所得 | 不動産売却によって得た利益のうち、税金がかかる金額 |

|---|---|

| 譲渡収入金額 | 実際に土地や建物を売却した時の金額と、固定資産税や都市計画税を清算した全ての合計金額 |

| 取得費 | 土地や建物を購入した時にかかった費用の合計から、建物の経年劣化に応じた減価償却費を差し引いた金額 |

| 譲渡費用 | 売るためにかかった費用(仲介手数料など) |

不動産を売ったことで得た総額がこの式においてマイナスになった場合、そのマイナスを売却損といいます。

単純に、3,000万円で購入した家が、2,500万円でしか売れず、さらに、購入費や売却費に250万円かかったのならば、そこから250万円をさらに引いて2,250万円、つまり、750万円の売却損が出たと見なされます。

3,000万円のマイホーム売却時の控除を使うならば、3,000万円で購入した家が、6000万円で売れ、さらに、購入費や売却費に300万円かかったのならば、そこから300万円を引いて5,700万円。購入金額よりも2,700万円の利益が出ていますが、3,000万円控除されるため、課税される利益はゼロとなります。

反対に利益が出た場合はプラスの分を売却益といい、譲渡所得が発生したと見なされ、そこからさらに適応される特別控除を差し引いた残額が課税譲渡所得となります。

さらに、課税譲渡所得は不動産を何年所有していたかによって、税率が変わります。

| 所有期間 | 区分 | 居住用の税率 | 非居住用の税率 |

|---|---|---|---|

| 5年以下の不動産 | 短期譲渡所得 | 39.63% | 39.63% |

| 5年を超える不動産 | 長期譲渡所得 | 20.315% | 20.315% |

| 10年以上所有しており、軽減税率の特例が適応される場合 | 長期譲渡所得 |

|

20.315% |

上記の表の税率には、復興特別所得税として、所得税の2.1%相当が上乗せされています。

注意点として、不動産の所有期間は実際にその家に住み始めた年の1月1日時点から、売った年の1月1日時点で何年経過しているかが判断ポイントです。

- いつからいつまで所有してきたのか

- どんな特例や控除が適用できるか

この2つは、不動産売却に関わる税金計算に必須なため注意しましょう。

相続した不動産であったり、所有者が不明確だったり、判断が難しい場合は税務署や税理士への相談をおすすめします。

印紙税は契約書作成時に必ずかかる

印紙税とは、契約書を作成するときに、記載する金額に応じて収入印紙を貼って納めなくてはなりません。

これは契約書の法的拘束力に対し納める税金で、必ず支払う税金の1つです。

2022年(令和4年)3月31日までは、次の表のように軽減税率が適応されますが、制度が変わる場合もあるため、実際に契約書を作成するときに必ず確認しておきましょう。

| 契約金額 | 本則税率 | 軽減税率 |

|---|---|---|

| 500万超~1,000万円以下 | 10,000円 | 5,000円 |

| 1,000万超~5,000万円以下 | 20,000円 | 10,000円 |

| 5,000万超~1億円以下 | 60,000円 | 30,000円 |

| 1億円超~5億円以下 | 10万円 | 60,000円 |

登録免許税は名義変更(所有権移転登記)の際に必要になる

登録免許税とは、不動産の所有者の名義変更として、所有権移転登記手続きをする際に発生する税金のことです。

税額=課税標準×税率

ここでいう課税標準とは、固定資産税評価額が用いられます。税率は2019年10月時点では、次の表のとおりです。

| 所有権移転登記をする理由 | 区分 | 税率 | 軽減税率 |

|---|---|---|---|

| 売買 | 土地 | 2% | 1.5%(2021年3月31日まで) |

| 売買 | 建物 | 2% | 0.3%(2020年3月31日まで) |

| 相続 | 土地・建物 | 0.4% | |

| 遺贈・贈与 | 土地・建物 | 2% |

ただし、これらの税率を利用して計算した結果、1,000円に満たない場合は一律で1,000円かかります。

所有権移転登記を含め、不動産の登記は専門知識が必要なため、司法書士に依頼して行ってもらうことが一般的です。

司法書士に依頼する場合は、登録免許税以外に司法書士への報酬も発生するため、合わせて費用の計算に入れておくと良いでしょう。

注意点を押さえて不動産売却を成功させよう

不動産売却の注意点は多岐に渡りますが、大切なのは「財産を売る」という認識を忘れないことです。

手続きが複雑で面倒なため、ついつい不動産会社に任せきりにしたくなりますが、大切な家や土地を売るからこそ、自分でもある程度の知識や情報を知っておくことで、失敗を防ぎ不動産売却を成功させやすくなります。