※当記事はアフィリエイト広告を含みます。

土地を購入する際にかかる費用は、土地そのものの代金だけではありません。

不動産会社への仲介手数料や住宅ローン関連の手数料、そして複数の税金がかかります。

特に税金については、複数のものを納税しなければなければなりません。さらに、それぞれの税金の支払い方や計算方法も異なるため、どのようなものが必要なのかあらかじめ把握しておきましょう。

この記事では、土地購入の際に課税される税金の種類や特徴、計算方法などを解説します。あわせて、土地購入で利用できる控除や税金対策についても紹介します。

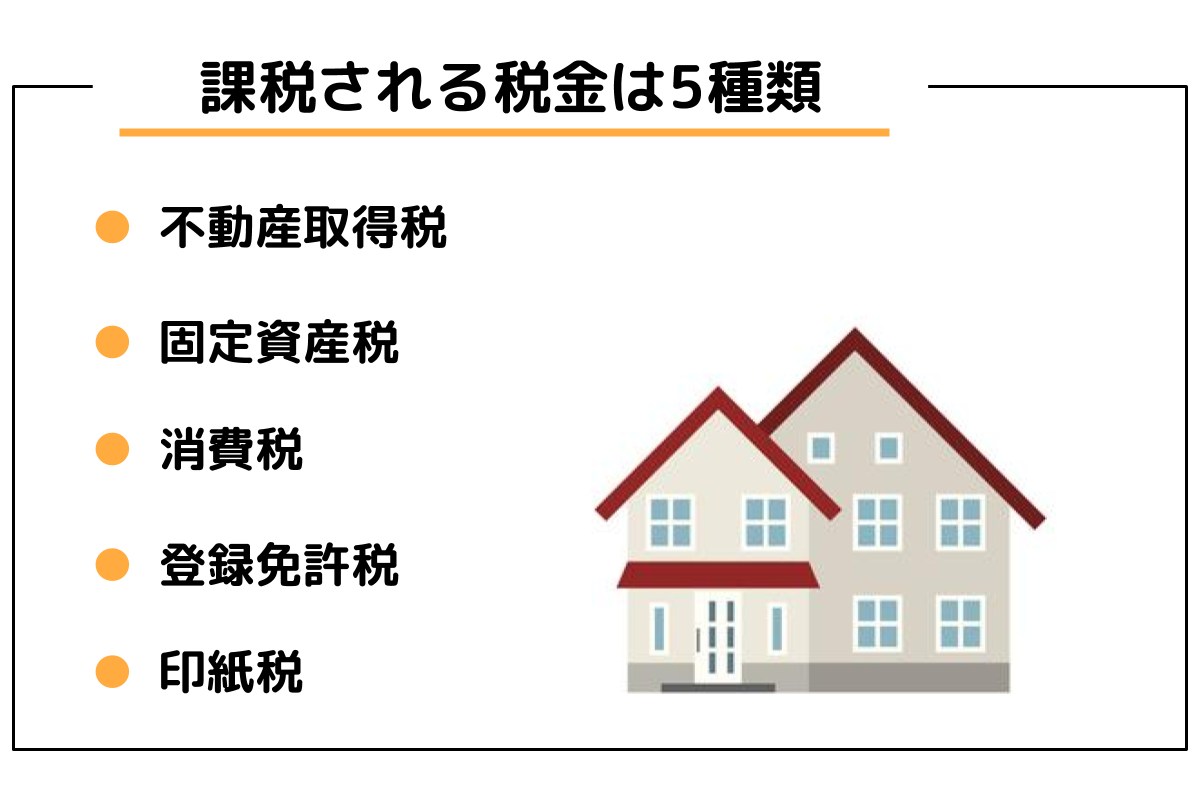

土地を購入することによって課税される税金の種類

土地を購入することによって課税される税金は、主に次の5つです。

それぞれ、別のステップで課税されるもので、税率や税額、納税の方法も異なります。詳細を次に紹介します。

土地の購入で課税される不動産取得税

不動産取得税とは、その名の通り土地や住宅などの不動産の取得した際に課税される税金です。登記の有無は関係なく、また、無償で取得した場合にも課せられます。

税額は不動産の価値によって異なり、計算式は次の通りです。

- 課税標準額×税率(4%)

課税標準額は、原則として固定資産税評価額を基準とします。要件を満たした住宅や住宅用の土地であれば、減税処置があります。

また、不動産取得税には免税点制度があり、土地の場合課税標準額が10万円以下の場合は課税されません。

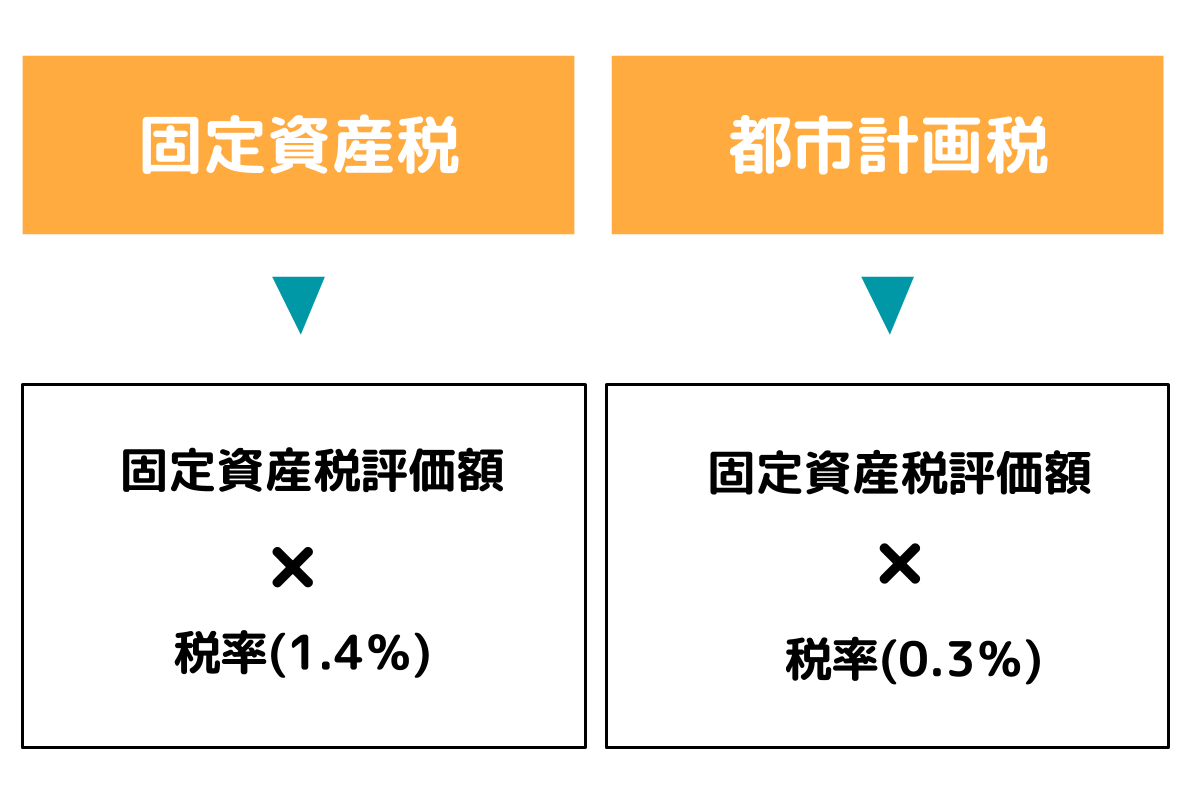

土地を所有することで課税される固定資産税

固定資産税は、土地や建物などの固定資産を所有している人が納める税金です。毎年、1月1日時点の所有者が、対象の固定資産があるエリアの自治体に納めます。

不動産が市街化区域内にある場合は、固定資産税に加えて都市計画税も一緒に課税されます。

納税額は、次の計算式で求めます。

不動産取得税は取得した際に納めるものですが、固定資産税は所有している限り毎年納めなくてはなりません。

支払い時期は、それぞれの自治体が個別に定めていますので、エリアを管轄する自治体に確認しましょう。

多くの場合、6月,9月,12月,2月の年4回払いが基本です。その他、自治体によっては、一括払いなどが選択できるケースもあります。

4回分の払い込み用紙が、初回時に一括で届く場合が多いです。その場合、一度に4回分の払い込み用紙を使って支払っても問題はありません。

物品やサービスに課税される消費税

消費税は物品やサービスなどに幅広く課税される税金で、最も身近な税金の1つです。2019年10月から税率10%となりました。

土地の購入時にも消費税がかかる支払いがあります。そのうちの一つが不動産会社へ支払う「仲介手数料」です。

土地の購入を含め、個人が不動産取引を行う際には不動産会社に仲介を依頼することがほとんどです。

仲介を依頼して土地購入に至った場合、不動産会社に成功報酬として仲介手数料を支払います。不動産会社によっては買主側からの仲介手数料が無料の場合もあります。

この仲介手数料は、消費税の課税対象なる「事業者が事業として対価を得て行うサービス」に該当するため、10%の消費税がかかることになります。

登記手続きで課税される登録免許税

土地を購入する際、法務局にて登記手続きを行う必要があります。

登記の手続き行う際には、「登録免許税」がかかります。

土地や住宅を購入したら、その不動産が自分のものであることを示すために、法務局で所有権登記を行います。

また、住宅ローンを利用するのであれば、抵当権の設定登記が必要ですので、ここでも登録免許税が課税されます。

登録免許税がかかるシーンや税額の計算については、追って詳細を紹介しています。

売買契約書などに必要な印紙税

印紙税とは、課税文書に該当する契約書や領収書などの文書を作成したときに課税される税金です。収入印紙を購入して貼付する形で納税します。

土地の購入時に作成する売買契約書や、住宅ローン借入れの際の抵当権設定契約書などが課税文書に該当します。納める税額は、文書に記載されている金額によって決定されます。

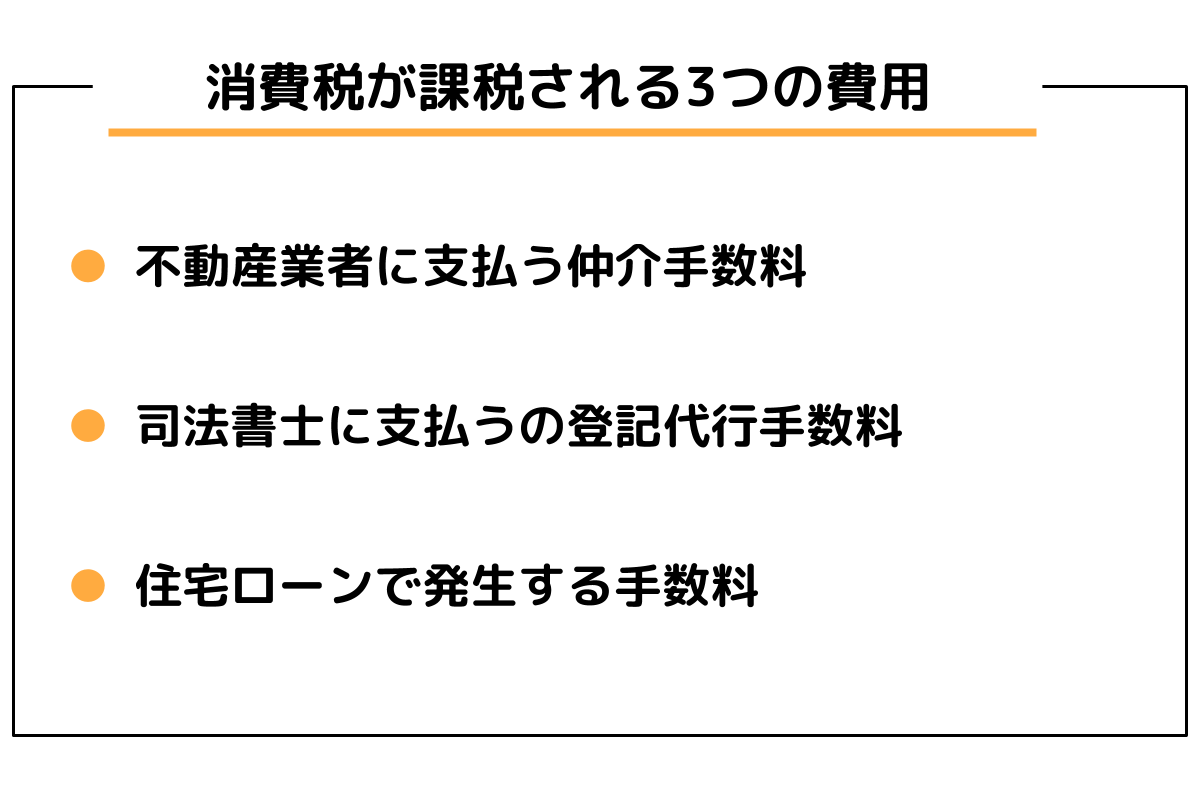

土地の購入で消費税が課税される3つの費用

不動産会社に支払う仲介手数料に消費税がかかることを説明しましたが、消費税がかかるのは仲介手数料だけではありません。

ここでは、土地購入時に消費税がかかる3つの費用について詳細をまとめました。

不動産会社に支払う仲介手数料

消費税は、事業者が販売する物品やサービスを対象として課税される税金です。

仲介手数料は、契約を締結させた成功報酬として、消費税の課税対象となります。

司法書士に支払うの登記代行手数料

土地の購入の際、所有権の移転登記や抵当権設定登記を司法書士に依頼した場合、司法書士に支払う報酬にも消費税がかかります。

司法書士は、事業者として登記に関する業務を行っていますので、司法書士に支払う報酬にも消費税がかかることになります。

なお、所有権の登記と抵当権設定登記を司法書士に依頼する場合、司法書士報酬は5万円~が相場になりますが、登記する物件や額によって異なります。

住宅ローンで発生する手数料

住宅ローンを利用して土地を購入する場合、住宅ローン借入れに関する手数料が発生します。

この手数料は金融機関(事業者)へ支払うものとなるため、消費税がかかります。多くの金融機関では、融資手続きや保証会社設定の際に事務手数料が発生します。

事務手数料の支払いの際には、それぞれに消費税10%がかかることを忘れないようにしましょう。

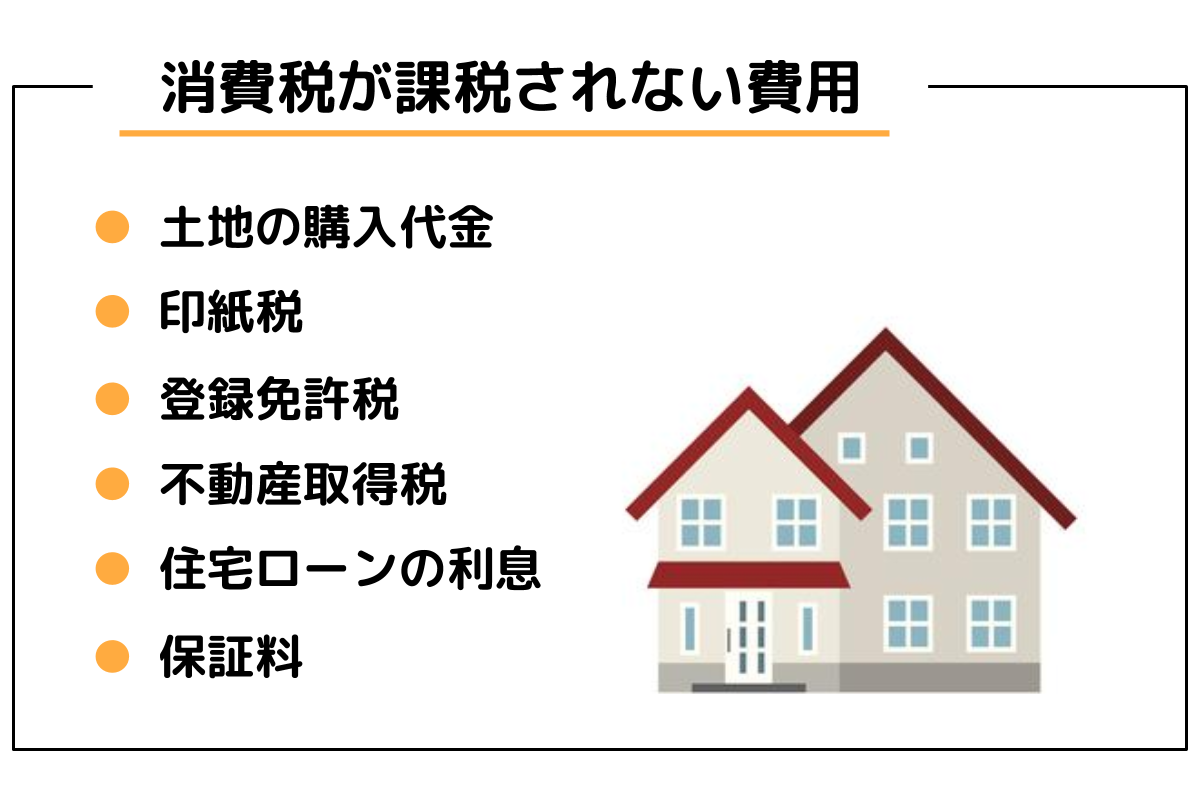

土地の購入において消費税が課税されない費用

土地の購入時の費用において、消費税がかかるものについて紹介しました。一方で、消費税が課税されない費用もあります。

まず、土地の購入代金そのものには消費税がかかりません。土地の取引については、資本の移動と判断されるため消費税の対象外となるためです。

また、印紙税、登録免許税、不動産取得税に対しては、二重課税になるため消費税は課税されません。

その他、住宅ローンの利息、保証料などは、消費ではないため消費税の対象とはなりません。

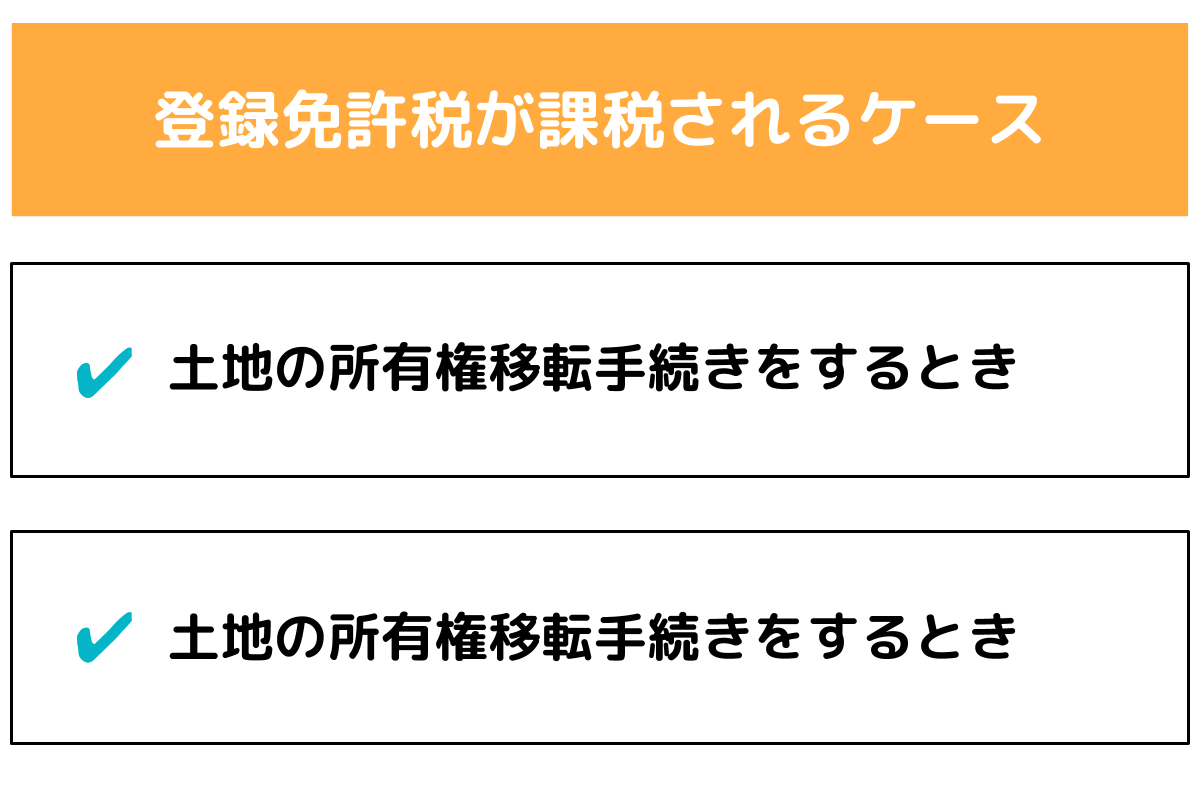

登録免許税が課税される2つのケース

登記手続きの際に課税される登録免許税ですが、土地購入の際は土地の所有権移転手続きと、抵当権設定時に課税されます。

登録免許税が課税される2つのケースについて、税額の計算方法や支払い方などの詳細を解説します。

土地の所有権移転手続きをするとき

土地購入時の所有権移転登記の手続きをする際には、登録免許税が課税されます。売買による土地の所有権移転登記の登録免許税の額は、不動産の価額の2%です。

- 計算式 : 固定資産税評価額×税率(基本は2%)

なお、登録免許税には軽減措置が設定されています。売買による土地の所有権移転登記については、令和3年3月31日までは税率が0.5%軽減され、1.5%となります。

また、登録免許税の支払い方法は、収入印紙または現金払いです。

抵当権を設定するとき

抵当権設定登記の手続きの際にも、登録免許税が課税されます。

抵当権とは、住宅ローン借入れの際にお金を貸す金融機関が、対象の不動産に設定する担保権のことです。

抵当権を設定することにより、債務者が返済困難になった際には対象の不動産を競売にかけ、売却益から優先的に弁済を受けることができます。

住宅ローンを組んで土地を購入する場合、必ずこの抵当権の設定が必要となります。抵当権設定登記の登録免許税は次の通りです。

- 計算式 : 抵当権設定金額(借入額)×税率(0.4%)

司法書士に依頼する場合は、登録免許税は司法書士が代行して支払います。自分で手続きをする場合は、収入印紙で納付するか、金融機関で現金で納付します。

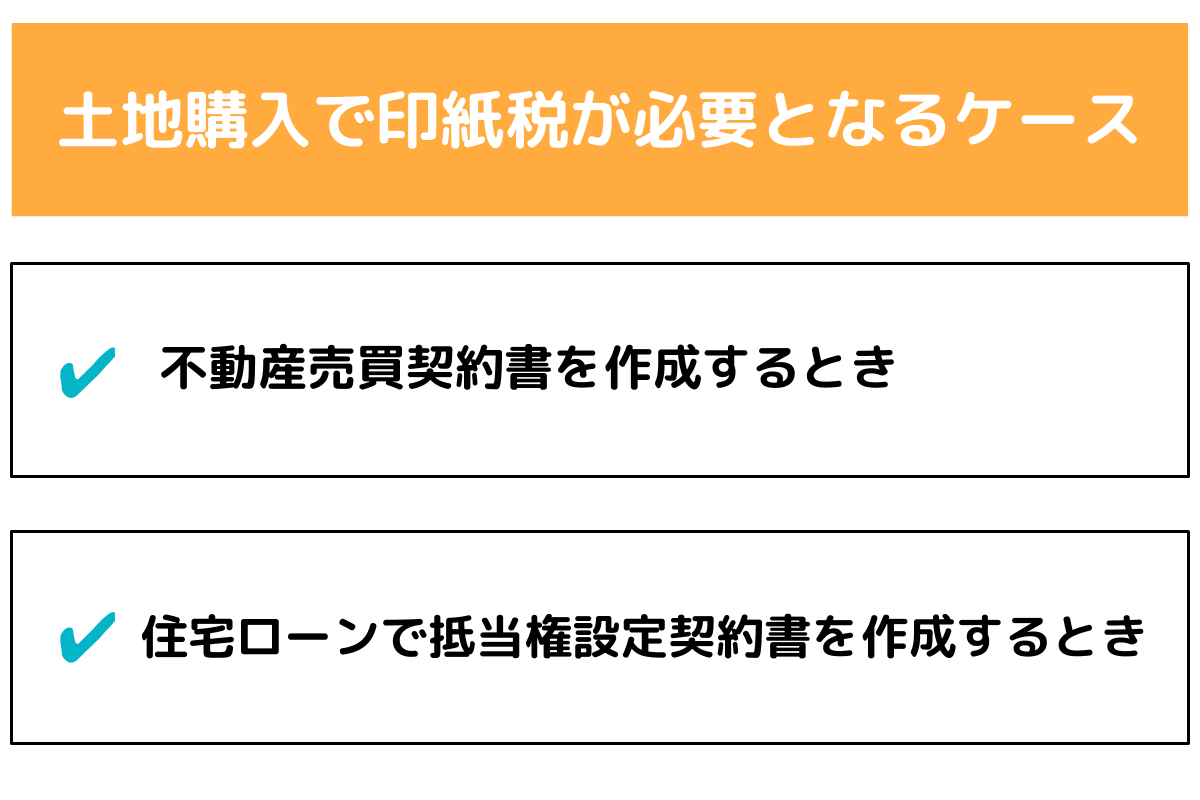

土地購入で印紙税が必要となる2つのケース

次に紹介するのは、土地購入の際に印紙税が必要となるケースの詳細です。印紙税が発生するのは、主に不動産売買契約書の作成、抵当権設定契約書の作成の2つの場面です。

不動産売買契約書を作成するとき

印紙税は、印紙税法のもと定められた課税文書にかかる税金です。土地売買では必ず不動産売買契約書を作成しますが、契約書には収入印紙を貼付する形式で印紙税を収めます。

売主・買主で売買契約書を2部作成し、保存する場合にはそれぞれの契約書に収入印紙の貼付が必要となります。

印紙税は、文書に記載されている契約金額によって納税額が定められています。次の表は、不動産売買契約書における印紙税の税額一覧です。

また、印紙税にも令和2年3月31日まで軽減措置があります。

| 契約金額(文書の記載金額) | 本則税率 | 軽減税率 |

|---|---|---|

| 10万円超50万円以下 | 400円 | 200円 |

| 50万円超100万円以下 | 1,000円 | 500円 |

| 100万円超500万円以下 | 2,000円 | 1,000円 |

| 500万円超1,000万円以下 | 1万円 | 5,000円 |

| 1,000万円超5,000円以下 | 20,000円 | 10,000円 |

| 5,000万円超1億円以下 | 60,000円 | 30,000円 |

| 1億円超5億円以下 | 100,000円 | 60,000円 |

| 5億円超10億円以下 | 200,000円 | 160,000円 |

住宅ローンで抵当権設定契約書を作成するとき

住宅ローンを借り入れる際に作成する抵当権設定契約書も、収入印紙の貼付が必要な書類です。

抵当権設定契約書は、住宅ローンの借入額によって納税額が決まります。

| 借入金額 | 納税額(印紙代) |

|---|---|

| 100万円超500万円以下 | 2,000円 |

| 500万円超1,000万円以下 | 10,000円 |

| 1,000万円超5,000万円以下 | 20,000円 |

| 5,000万円超1億円以下 | 60,000円 |

住宅ローンを利用する際の印紙税は、金融機関ではなく借入れる側の債務者が支払います。忘れずに準備しておきましょう。

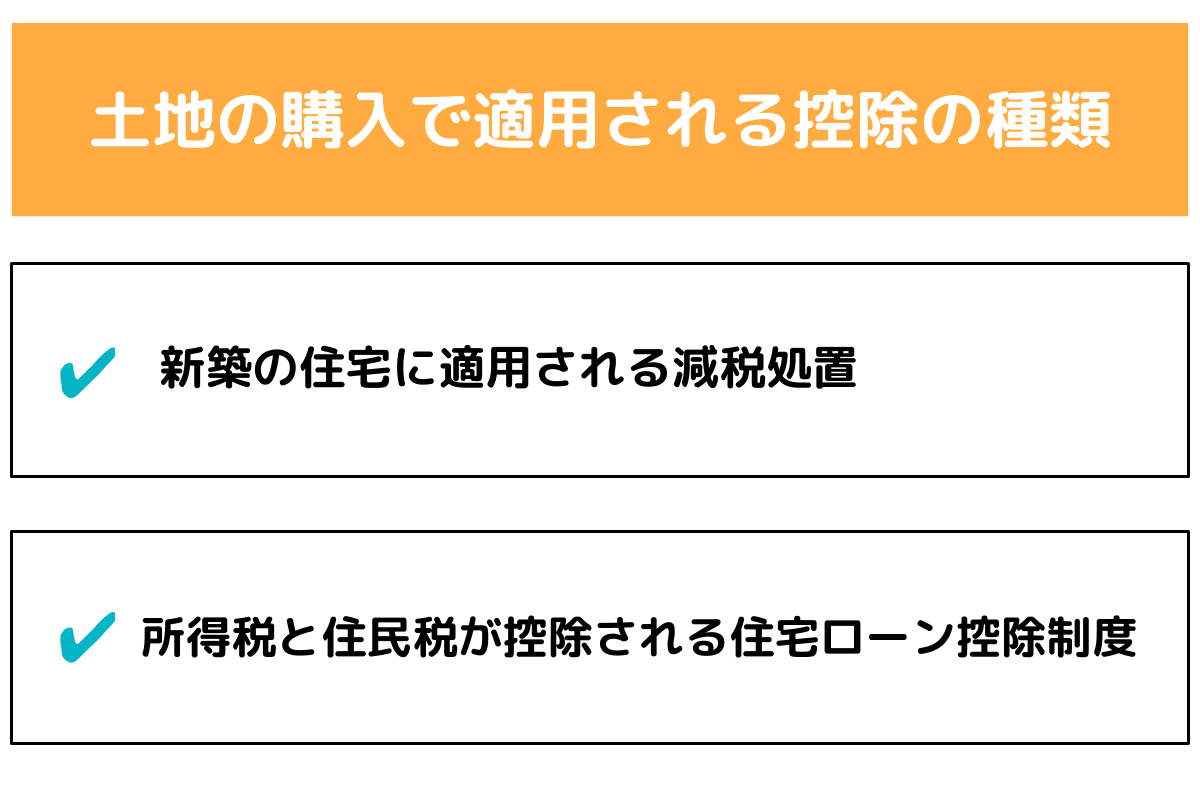

土地の購入で適用される控除の種類

ここまで土地の購入における様々な税金について紹介してきました。

土地の購入資金だけでも大きな額になりますので、支払う税金はできるだけ抑えたいですよね。

ここでは、土地購入で適用される控除について解説します。

税金の控除制度については自分で申請が必要なものが多いため、申請方法をチェックした上で準備を進めることをおすすめします。

新築の住宅に適用される減税処置

新築住宅を建てるために取得した土地は、不動産取得税の減税措置があります。

先に、不動産取得税の計算方法として、課税標準額×4%と解説しましたが、新築住宅を建てるために取得した土地であれば、減税処置により、税率が3%となります。

- 計算式 : 課税標準額×税率(3%)

なお、この減税処置は2021(令和3)年3月31日までの期限が定められています。

所得税と住民税が控除される住宅ローン控除制度

住宅ローン控除制度とは、住宅ローンを利用してマイホームや土地を購入した場合、住宅ローンの一部が毎年所得税や住民税から控除される制度です。

控除されるのは、年末時の住宅ローンの残高1%となります。

なお、住宅ローン控除は、新築または中古の住宅取得の際に受けることができます。土地だけを住宅ローンで取得した場合には適用されないことに注意が必要です。

土地と住宅を同時に取得し、まとめて住宅ローンを組んだ場合には、ローンの全額が住宅ローン控除の対象となります。

なお、住宅ローン控除を受けるためには、不動産を取得した翌年の確定申告が必要です。忘れないようにしましょう。

土地購入での有効な税金対策の紹介

最後に、土地購入の際に有効な税金対策や費用の節約方法を3つ紹介します。

税金対策や節約方法を賢く利用してお得に土地を取得、活用しましょう。

不動産仲介手数料が安い不動産会社を選ぶ

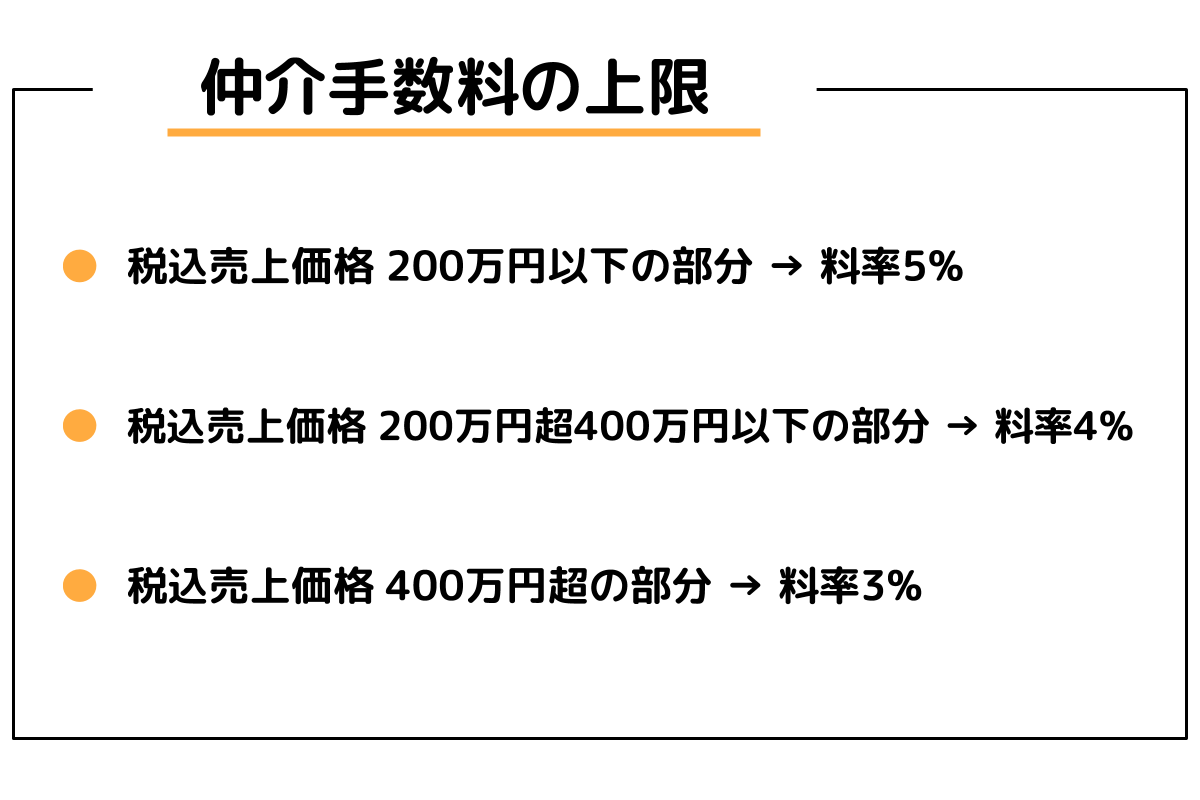

不動産会社に支払う仲介手数料は、法律によって上限が定められています。上限額は売上価格に料率が定められており、次の通りです。

しかし、仲介手数料で定められているのは上限のみです。上限以下の金額であれば不動産会社が自由にその額を決めることができます。

そのため、売り主からは仲介手数料を取り買い手からは仲介手数料を取らないといった会社や、仲介手数料を割引してくれるという会社もあるのです。

手数料がなければ消費税を支払う必要もありませんし、負担する金額も少なくてすみます。※少しでも節税や費用の節約をしたいのであれば、買主側の手数料が無料の不動産会社を選択するとよいです。

しかし、手数料が高いか安いかだけではなく売買の実績や対応の印象などを含めた様々な要素を見て、売却を依頼する不動産会社を選ぶことをおすすめします。

登記手続きを自分で行う

土地購入時に必ず行わなくてはならない登記手続きですが、司法書士に依頼せず自分で行うことも可能です。

自分で進めることで、司法書士に支払う報酬の節約や報酬にかかる消費税をなくすことができます。

登記の進め方は法務局のHPでも確認することができます。申請書のダウンロードも同じページから行うことが可能です。

HPを見ても書き方に迷う場合には、平日に法務局の窓口に行き、相談をすることも可能です。

なお、登記の手続きはどの法務局でもよいわけではなく、土地があるエリアを管轄する法務局で行う必要があります。

住宅ローンを設定する場合や、売却した代金で住み替え物件を購入する場合などは、必ず司法書士を入れることを金融機関から要求されることがほとんどです。

土地活用を検討する

土地はそのまま保有しているだけだと、税金ばかり支払うことになります。

特に宅地として利用しないのであれば、住宅用地の特例を受けることもできないので、高い固定資産税を支払い続けることになってしまいます。

このような場合、土地をそのまま放置せず活用することを検討することをおすすめします。土地活用によって収入を得ることができれば、その利益を税金やその他の費用の支払いにあてることが可能になるかもしれません。

土地活用と聞くと、アパートやマンション経営を真っ先に思い浮かべるかもしれませんが、賃貸経営以外にも様々な方法がありますので自分の土地に合わせて検討するとよいです。

初期費用を抑えローリスクで始めたいのであれば駐車場の経営や住宅地の近くにある土地ならばトランクルーム経営、田舎の土地であれば太陽光発電を検討してもよいです。

土地の場所や初期費用、活用後の管理などの条件を組み合わせた上で、無理のない活用方法を選ぶようにしましょう。

ローコストでハイリターンのものはまずないと考えておくほうがよいと思います。

土地を購入する際にはさまざまな税金が課税される

土地購入の際の税金について、その種類や詳細に加えて控除や節税方法などを紹介しました。

土地を購入する際には、土地そのものの取得費用にばかり目が行きがちですが、それだけではなく様々な種類の税金がかかります。

いざ支払い段階になったときにあせらないように、土地を購入する前に必要な税金についてしっかり学んでおきましょう。

あわせて、利用できる控除や節税方法についてもチェックして、計画を立てておくとよいです。