※当記事はアフィリエイト広告を含みます。

現在不動産を所有している方で、もしかしたら売却を考えているという方もいるでしょう。

そこで気になるのは「住宅ローン完済前でも不動産を売却できるのか」ではないでしょうか。

結論から言いますと、2つの条件を満たしていれば住宅ローン完済前でも売却は可能です。

さらに、住宅ローン完済前に売却をしたほうが有利な場合もあります。

そこで今回は、住宅ローン完済前に不動産を売却するための2つの条件を初め、売却時の注意点や税金対策、仮にローンを完済できない時の対策方法などを具体的に説明していきます。

リフォームには、お得な「補助金制度」を利用するのがおすすめです。国によるリフォーム補助金制度はもちろん、各地方自治体でも、コストを抑えてお得にリフォームできる様々な補助金制度があります。賢く利用して満足いくリフォームを実現させましょう。

ローン中の不動産を売却する条件

住宅ローン完済前に不動産を売却できる2つの条件を具体的に説明していきます。

抵当権を抹消している

抵当権とは、ローンを借りた人がなんらかの事情で返済できない場合に備えて、銀行が不動産を担保として設定する権利です。

抵当権を外すことを抵当権抹消といいます。

そして住宅ローン完済前に不動産を売却する場合は、抵当権を外して(抵当権抹消)おく必要があります。

なぜなら抵当権がついている状態で不動産を買うことは、売り手や担保として設定している銀行の都合によって、不動産を失うリスクがあるからです。

もちろん、抵当権を外さなくても売却は可能です。

ただ売り手や銀行の都合によって、いつ不動産を失うかわからないリスクを背負ってまで、不動産を購入しようと考える人は少ないでしょう。

売却後にローンを完済できる

不動産売却後に残っている住宅ローンを完済できれば、問題なく売却が可能です。

ただ、主に2通りの事例が考えられます。

1つ目は、ローン残高よりも不動産の売却金額が多い場合。

例えばローン残高800万円、売却価格1,000万円だったとしましょう。

この状態はアンダーローン、もしくは一般売却と呼ばれ、住宅ローンを完済できるので問題なく売却できます。

2つ目は、ローン残高よりも不動産の売却額が低い場合。

例えばローン残高800万円、売却価格500万円だったとしましょう。

この状態をオーバーローンと呼び、差額分の300万円を用意できれば問題なく売却できます。

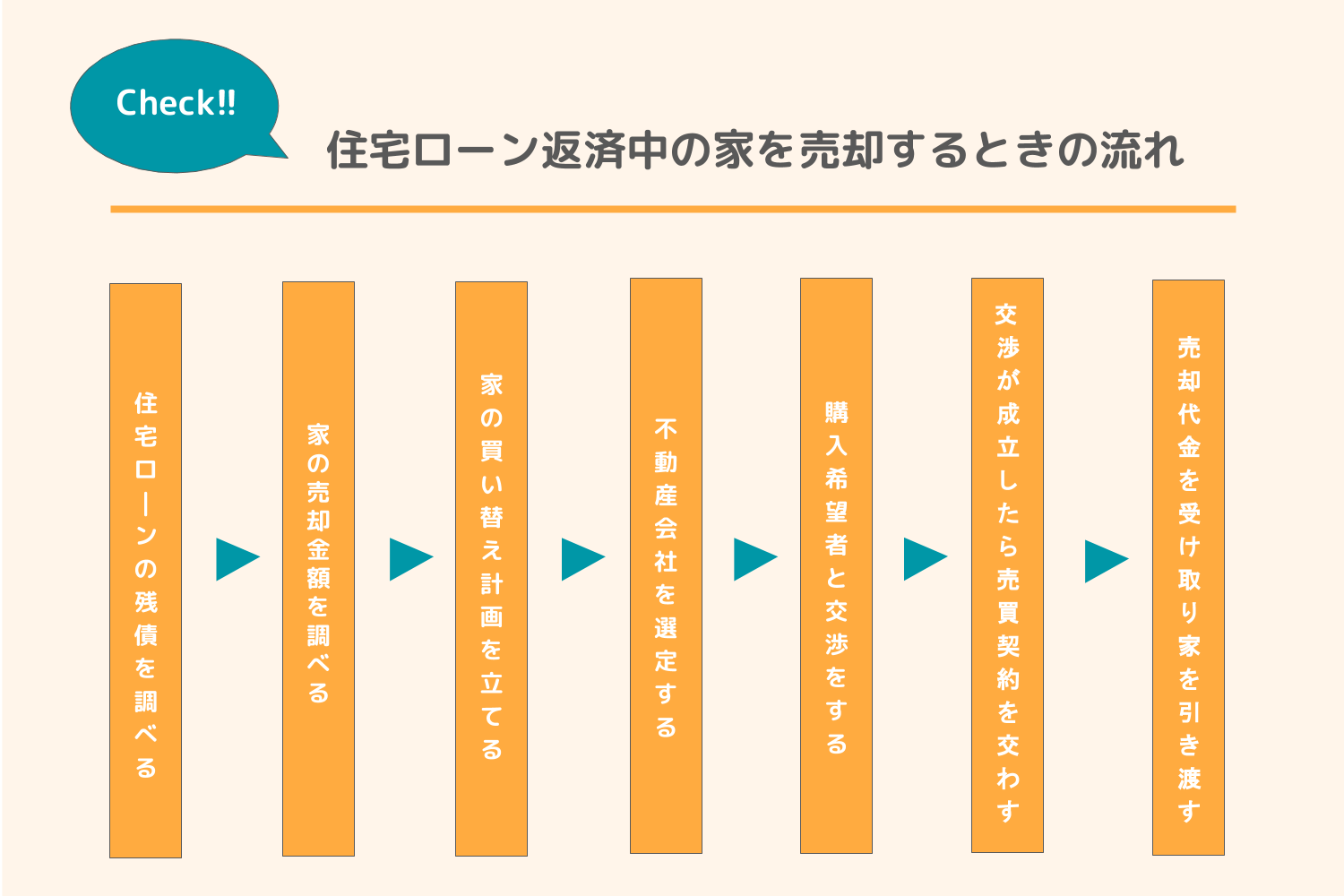

ローン中の家を売却する流れ

住宅ローン返済中の家を売却するときは、次のような流れに沿って売却活動を行います。

住宅ローンの残債を調べる

住宅ローンの残債は、毎年年末に金融機関から送られてくる「年末残高証明書」という書類で確認をすることができます。

年末残高証明書の記載内容には金利が含まれていないので、売却の時期がわかっている場合にはその時期に合わせて金利を計算をしなおしておきましょう。

契約者本人から直接金融機関に問合せをすることでも、正確な残債の確認をすることができます。

家の売却金額を調べる

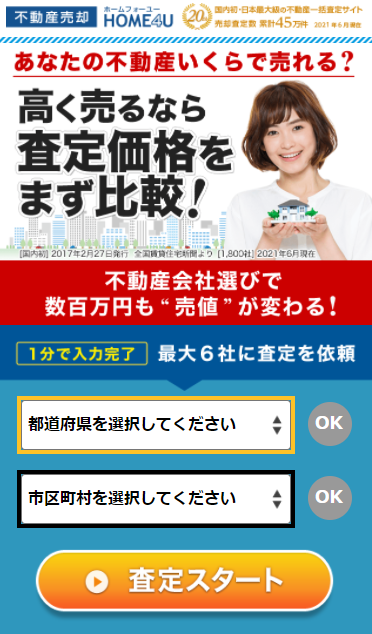

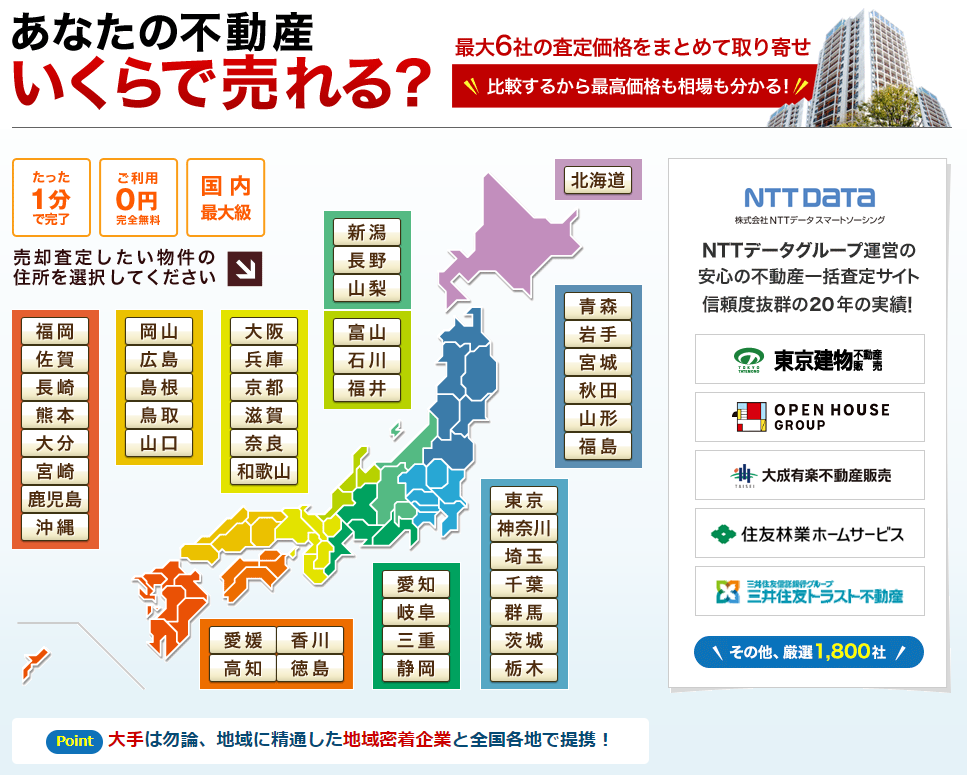

家の売却金額を調べるために、不動産会社に売却金額の査定を依頼します。

売却の実績や担当者の経験・店舗の立地などにより、不動産会社によって査定金額に違いが出る場合があります。

そのため、売却金額の査定は、複数の不動産会社に依頼することをおすすめします。

会社の規模やタイプの異なる複数の不動産会社に査定を依頼することで、現在の相場や違いを確認することができます。

また、「不動産一括査定サイト」を使って、おおよその売却金額の目安を知ることもできるのでおすすめです。

あらかじめ自分自身でも相場を調べておくことで、その後の不動産会社とのやりとりの際にも役に立つでしょう。

家の買い替え計画を立てる

| メリット | デメリット | |

|---|---|---|

| 売り先行型 |

|

仮住まいが必要になる可能性がある |

| 買い先行型 | 売却に焦り売却金額が安くなる可能性がある | 二重ローンの可能性がある |

家の買い替えには、住んでいる家の売却を先に行う「売り先行型」と、新しく住む家の購入を先に行う「買い先行型」があります。

「売り先行型」の場合、売却の際に購入希望者との交渉に妥協をすることなく、時間に余裕をもってすすめることができます。また、売却金額が明確なので、新居を購入をする際の資金計画もスムーズです。

しかし、売却後すぐに新居が見つからない場合、仮住まいが必要になる可能性があります。

そのため、新居を選ぶときに焦ってしてしまうというデメリットが考えられます。

「買い先行型」の場合は仮住まいの心配がなく、新居をゆっくりと探すことができます。

しかし、購入が決まってから売却までに時間がかかってしまうと、二重ローンになってしまう可能性があります。

そのため、売却の際に焦ってしまい、予定していた売却希望金額よりも低い金額で妥協をし、売却を決めてしまう可能性があるので慎重に検討するとよいです。

不動産会社を選定し依頼先を決定

売却金額の査定を依頼した複数の不動産会社の中から、売却を依頼する不動産会社を決定し、媒介契約を結びます。

査定金額の高さだけではなく、担当者と実際に話してみたときの印象やレスポンスのはやさなども考慮し、信頼して任せることのできる不動産会社を選びましょう。

媒介契約の種類は3種類あり、それぞれにメリット・デメリットがあるので、自分の希望に合った媒介契約を選ぶことをおすすめします。

| 一般媒介契約 | 専任媒介契約 | 専属専任媒介契約 | |

|---|---|---|---|

| 他の業者への依頼 | 可 | 不可 | 不可 |

| 自己発見取引 | 可 | 可 | 不可 |

| 有効期間 | 制限なし | 3ヶ月以内 | 3ヶ月以内 |

| 業務処理近況報告 | 制限なし | 2週間に1度以上 | 1週間に1度以上 |

購入希望者と交渉をする

売却に時間がかかってしまっている場合には、不動産会社に相談をしたり、おなじような条件で売りに出されているほかの物件の条件などを確認します。

そして、必要があれば売り出し価格の見直しをします。価格の見直し後もしばらく売却できない状況が続く場合には、不動産会社の「買い取り」も検討してみましょう。

売却金額は安くなってしまいますが、早めに売却をすることで売却後の資金の流れも把握しやすくなります。

媒介契約時に「買取保証制度」を設けていて、一定期間売却ができない場合には買い取りをしてくれる不動産会社もあります。

買取保証のメリットとデメリットを詳しく紹介した記事は、こちらをご覧ください。

不動産売却の買取保証について、利用する際のメリットやデメリット、どんな人に向いているのかを宅地建物取引士が解説しています。転勤や子供の進学などで引越し時期が明確に決まっている方の不動産売却は買取保証が選択肢に挙がるため要チェックです。

購入希望者が現れたら、条件の交渉をします。交渉された場合にゆずれる部分とゆずれない部分をあらかじめ明確にしておくと、交渉の際にスムーズに話が進みます。

事前に不動産会社の担当者に相談しておくのもよいです。

交渉が成立したら売買契約を交わす

引き渡しの日にちや売買代金の受取方法などの詳細が具体的に決定したら、売買契約をかわします。

契約時に必要な書類の準備の際に、聞きなれないものが多く不安になるかもしれません。

時間に余裕をもって事前に不動産会社に確認をし、準備をしておくことをおすすめします。

また、新居への引っ越しを考慮して、余裕をもって引き渡しの日にちを決定するとよいです。

売却代金を受け取り家を引き渡す

売買契約が成立したら、引っ越しの手配など物件の引き渡しのための準備をします。

売却代金の決済は金融機関で行うのが一般的です。

決済と引き渡しのときに、司法書士によって抵当権の抹消や所有権移転登記の手続きが行われます。

事前に必要な書類の準備をし、物件の引き渡しに備えましょう。

固定資産税などの税金は、引き渡し日までの日割り分の精算を済ませておき、領収書は引き渡し日の当日に持参します。

書類の不備などがあると、引き渡しができない可能性があります。事前に不動産会社と入念に打ち合わせをし、疑問点は早めに解消しておきましょう。

道中で目的を見失わないようにゴール(売却の目的)と道(全体的な流れ)をしっかり確認しておきましょう。

売却額がローン返済額より少ない時に

売却額で住宅ローンを完済できない場合の対策方法は4つありますので、それぞれ具体的に説明していきます。

貯金や援助等で完済

自分の貯金、親御さんや親せきからの援助により、不足している住宅ローンの金額を用意できれば問題なく売却が可能です。

ただ売却する場合は、その他諸費用も必要になります。

具体的には印紙税、抵当権抹消にかかる費用、司法書士手数料などが必要です。

諸費用は、不動産を売却した金額のおおよそ3.5%といわれています。

そのため「残った住宅ローン+諸費用」で返済計画を立てておくと良いでしょう。

他のローンから借り入れる

他のローンを活用して返済となると、利用用途に制限が少ないフリーローンが考えられます。

フリーローンは、他社からの借り換えも可能で追加借入ができないため、返済計画を立てやすいなどのメリットがあります。

ただ、住宅ローンに比べて金利が高い傾向にあるので、注意が必要です。

住み替えローンを利用する

住み替えローンとは、新たに購入した物件のローンに返済できないローン残高を上乗せして借り入れができるローンです。

例えば新規物件の価格が2,000万円、完済できない部分のローン残高は300万円だったとしましょう。

この場合、2,000万円+300万円で合計2,300万円のローンを新たに組めるようになります。

メリットは、自己資金の負担なしで住宅の住み替えができることです。

ただ審査が厳しい傾向にあり、物件の価値以上のローンも組めるため、借りすぎてしまう危険性があります。

自分の資金力や返済計画などをもう一度見直して、無理のない借り入れを心がけましょう。

任意売却を行う

任意売却とは物件を金融機関の合意のもと、競売ではなく市場で家を売却する方法です。

メリットは下記の4つが挙げられます。

- 競売ではないため、所有者の経済事情が他人に知られない

- 競売に比べて高く売却できる可能性がある

- 契約日や明け渡し日の融通が利く

- 売却価格から引っ越し費用の一部を控除できる可能性がある

反対にデメリットは下記2つが考えられます。

- ローンの滞納を3ヶ月以上続けると信用情報機関に掲載される場合がある

- 連帯保証人の同意がないと売却できない

住宅ローンの支払いが困難になってしまったとき、競売を避ける方法の一つに任意売却があります。任意売却は債権者の合意を得た上で、一般市場で物件を売却でき、競売よりもメリットの多い手段です。任意売却の基本的な情報や売却の流れなどを解説します。

不動産売却の時に使える税金対策

実はオーバーローン(住宅ローン>不動産売却額の状態)の方は、税金が戻る特例を利用できる場合があります。

もちろん、アンダーローン(住宅ローン<不動産売却額の状態)の方も使える2つの税金対策がありますので、次の段落から具体的に説明していきます。

オーバーローンの方が使える対策

オーバーローンの方は「マイホームの譲渡損失についての損益通算及び繰越控除の特例」を利用できる場合があります。

※以下「特例」と表記します。

確定申告で損益通算という手続きを行うと、会社があらかじめ引いていた源泉徴収税額が、手元に戻ってくる場合があるのです。

例えば給与700万円の方で、返済できなかった住宅ローンが300万円あるとしましょう。

この場合手続きを行うと、300万円を給与から控除できるため、700万円-300万円で給与所得が400万円として扱われます。

会社は給与700万円と想定して税金をあらかじめ引いているので、余分な税金を払っていることになります。

そのため特例を活用すると、余分に払った税金を取り戻せる可能性があるのです。

ただ買い替えや住み替えを想定した売却では、特例が適用されないので、注意しましょう。

アンダーローンの方が使える対策

次はアンダーローンの方が使える税金対策2つを具体的に説明していきます。

3,000万円特別控除

居住用の家を売り、適用条件を満たしていると、譲渡所得から最大3,000万円の控除が認められます。

例えば取得価格7,000万円、売却価格3,000万円だったとしましょう。

その場合7,000万円―3,000万円で4,000万円が譲渡所得として扱われます。

そこから3,000万円の特別控除を適用させると、4,000万円―3,000万円で最終的な譲渡所得は1,000万円となるのです。

もちろん、譲渡所得が0円になれば課税されません。

ただし下記のいずれかに当てはまる場合は、3,000万円の特別控除が適用されないので、注意しましょう。

- 3,000万円の特別控除目的で家屋を購入

- 一時的な目的で入居していた

- 趣味や娯楽のために所有していた

居住用財産を譲渡した場合の3,000万円特別控除の特例は、不動産売却に関連する税制面での優遇措置の中でも特に注目される制度です。控除額が大きいうえに住宅売却時のほとんどのケースで適用できるので、注意点を把握した上で積極的に活用しましょう。

軽減税率の特例

軽減税率の特例とは、居住用の家を売却した際に適用要件を満たしていれば、長期譲渡所得の税率が通常よりも低くなる特例です。

家を譲渡した1月1日時点で、所有期間5年を超えていると長期譲渡所得として扱われます。

ただ軽減税率の特例が適用されるのは、譲渡した1月1日時点で所有期間10年以上であることが1つの条件なので注意しましょう。

本来は譲渡所得に対して約20%(住民税5%含む)課税されますが、特例が適用されると譲渡益6,000万円以下にかかる税率は約14%(住民税4%含む)に軽減されるのです。

さらに、3,000万円特別控除と併用できるメリットがあります。

ただし5つの適用条件すべてに当てはまらなければ、軽減税率の特例は適用されないため、注意しておきましょう。

ローン中の家を売却する際の相談先

| 売却全般 | 不動産会社 |

| 財産分与や遺産分割 | 弁護士・税理士 |

| 税金 | 税理士 |

| 登記手続き | 法務局・司法書士 |

| 確定申告 | 市区町村主催の無料相談会・税理士 |

家を売却するときには多くの手続きがあり、相談先もそれぞれ異なります。困ったことがあったら、専門家に相談をしましょう。

不動産のことは不動産会社に聞く

不動産の売却全般についての相談は、やはり不動産の知識と経験が豊富な不動産会社に相談するのがよいです。

家を売却したいと思ったら、自分に合った不動産会社を見つけることからはじめます。

まずは、複数の不動産会社に売却の査定を依頼します。

不動産会社を選ぶ際には、依頼内容や実際の数字だけでなく、営業担当者の対応の仕方や印象なども合わせて比較しましょう。

任意売却する場合は専門業者に相談

任意売却は、住宅ローンの支払いが滞ってしまうほど、経済的に破綻してしまった場合に使われる方法の1つです。

住宅ローンの支払いが滞り続けると、最終的には債権者(金融機関か融資設定時に契約した保証会社)によって担保である家が競売にかけられてしまうことになります。

家が競売にかけられてしまう前に金融機関などの債権者に了承を得ることで、自分の意志で市場売却が可能になります。

競売にくらべて、手元に資金が残せる、売却時の自己負担金を準備する必要がなく競売よりも高値で売却できる可能性がある、などのメリットがあります。

通常の売却とは手続きが異なるため、任意売却をする場合には専門の業者に相談・依頼をしましょう。

住宅ローン返済が関わる売却は特に難しいことがいいので、わからないことは、専門家に相談しましょう。

ローン中の家を売却する際の注意点

住宅ローン返済中の家を売却するときの注意点は、「住宅ローンの残債だけでなく諸費用の計算も忘れずに行う」そして「住み替えローンの融資審査は通りにくい」ということです。

諸費用の計算をしていなかったことで、実際に売却活動をはじめてから資金不足で焦ってしまったり、予定していた融資が受けられずに困ったりすることのないよう、注意点を確認しておきましょう。

査定は複数社で行おう

不動産売却時に抑えておきたい注意点は、必ず複数社で売却価格を査定してもらうことです。

不動産会社は「数ヶ月後ならおおよそこの価格で売れるだろう」と予測価格を出す傾向にあります。

あくまで予測なので、必ずその金額で売れるとは限りません。

そのため1社で査定してもらった結果をもとに、アンダーローン(売却価格>ローン残高の状態)オーバーローン(売却価格<ローン残高の状態)を決めるのではなく、必ず複数社で査定してもらってから判断するのが望ましいといえます。

こちらの記事は、おすすめな不動産一括査定サイトを比較していますので、ぜひ合わせてご覧ください。

不動産の一括査定サイトにはどのようなメリットがあるのか興味がある方も多いのではないでしょうか。この記事では不動産一括査定サイトの利点やサイトの選び方などを紹介しています。不動産売却をスムーズに進めたい方に必見の情報を詳しく解説します。

ローン以外の諸費用の計算も忘れずに

住宅ローンが残っている家を売却する場合、住宅ローンの残債を支払うだけではなく、手続きをすすめる過程でさまざまな経費の支払いが必要になります。

試算の段階で住宅ローンの残債だけを考えて計算をしてしまうと、売却活動中に資金が足りなくなってしまったり、売却後に手元に残ると考えていた現金が予定よりも少なくなったりする可能性があります。

必要なお金が不足してしまうということをさけるためにも、あらかじめ売却に必要な経費を把握しておき、余裕を持った試算をするとよいです。

売却の際にかかる費用は、売却代金の3.5%程度かかるのが一般的といわれています。売却時のお金を試算する際の目安としましょう。

住み替えローンの審査は通りにくい

住み替えローンを利用することで、現在の住宅ローンを完済していない状態のまま、不足分を補填して新しい住宅を購入することができる可能性があります。

しかし、実際に利用する際には、あらためて金融機関の審査を受けることになります。

現在の住宅ローン返済額よりも総額が増えるため、審査の際に社会的な信用が重視されます。

収入や職種、勤務先の規模や勤続年数など、より詳細な情報をもとに厳しい審査が行われるため、一般的な住宅ローンに比べると審査が通りにくいといわれています。

住宅ローンの金融機関や、住み替えに強い専門の不動産会社、身近な不動産関係に繋がりのある方などに相談しましょう。

ローン完済前に家を売却するメリット

不動産の価格は、年数を重ねるごとに価値が下がっていく傾向にあります。

そのため、住宅ローンを完済してから売却するよりも、完済前に売却したほうが有利な場合もあるのです。

例えば5,000万円の家を購入し、住宅ローンは30年後に完済予定、20年後には住宅ローン残高が1,000万円になると仮定しましょう。

そして、30年後に家を売却したときの予想価格は300万円、20年後の売却価格は1500万円だとします。

この場合30年後に300万円で不動産を売却するよりも、20年後のローン完済前に不動産を1,500万円で売れば、1,500万円-1,000万円(ローン残高)=500万円が手元に残る計算ができます。(わかりやすくするために諸費用や税金は省略)

結果として、ローンを完済してからではなく、完済前に不動産を売るほうが有利な場合もあります。

そのため、たとえローン完済前であっても、不動産を手放そうと考えた場合、まずは複数の不動産会社で査定をしてもらってから、その後の判断をすると良いでしょう。

家を購入する際、多くの人が住宅ローンを利用します。しかし、何らかの理由で住宅ローンが払えなくなったとき、どうなってしまうのか考えたことはありますか。住宅ローンが滞ったとき、金融機関から受ける対応や、具体的な解決策等をご紹介しています。

住宅ローンは完済前でも売却可能!

不動産は住宅ローン完済前であっても売却可能です。

ただ、2つの条件を満たしておく必要があります。

たとえオーバーローン(住宅ローン残高>不動産売却額)であっても、対策方法は4つあるので心配する必要はありません。

そして住宅ローン完済前でも場合によっては、完済後よりも有利に売却できる可能性があります。

ただ売却を検討している場合は、必ず複数の不動産会社で査定をしてもらうようにしましょう。

不動産の売却についてはこちらの記事も読んでみることをおすすめします。

この記事では、不動産に関する流れやかかる費用といった基礎知識から、取引上の注意点などを分かりやすく解説します。節税の方法や不動産会社の選び方についても触れていますので、不動産の売却における疑問を解消するのに役立ててくださいね。